法人税(全60問中1問目)

No.1

法人税法上の益金に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、法人はいずれも内国法人(普通法人)であるものとする。2024年1月試験 問31

- 法人がその有する棚卸資産の評価換えをしてその帳簿価額を増額した場合、その増額した部分の金額は、原則として、益金の額に算入する。

- 法人が株式保有割合3分の1超100%未満の法人の株式(関連法人株式等)に係る配当を受け取った場合、その額から関連法人株式等に係る負債利子の額を控除した金額が益金不算入となる。

- 法人が完全支配関係のある法人の株式(完全子法人株式等)に係る配当を受け取った場合、その全額が益金不算入となる。

- 法人が法人税の還付を受けた場合、還付加算金は益金の額に算入し、還付金は益金不算入となる。

広告

正解 1

問題難易度

肢147.5%

肢216.0%

肢310.9%

肢425.6%

肢216.0%

肢310.9%

肢425.6%

分野

科目:D.タックスプランニング細目:10.法人税

解説

- [不適切]。評価益は益金不算入です。資産の評価益・評価損は、恣意的な利益操作を防ぐため、一定の事実が生じた場合でなければ税法上の益金・損金として容認されません。単に資産を評価換えしたに過ぎないときは、益金の額として容認されません(法人税法25条1項)。法人がその有する資産の評価換えをしてその帳簿価額を増額した場合、その増額した部分の金額は、原則として、益金の額に算入する。(2020.9-30-1)法人が個人から債務の免除を受けた場合、その免除された債務の金額は、原則として、益金の額に算入する。(2020.9-30-2)法人が有する棚卸資産について、当該資産が著しく陳腐化したことにより、その価額が帳簿価額を下回ることとなった場合、原則として、損金経理により帳簿価額を減額し、評価損を損金の額に算入することができる。(2020.9-31-1)

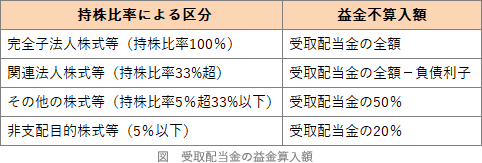

- 適切。受取配当等の益金不算入割合は、配当を行った会社との支配関係に応じて下表のように異なっています。株式保有割合3分の1超100%未満の法人は「関連法人」に該当し、受取配当金の額からその株式に係る負債利子を控除した額が益金不算入となります(法人税法23条1項)。

製造業を営むX社が発行済株式の40%を保有するB社から受けた関連法人株式等に係る配当については、その配当の額から当該株式に係る負債利子額を控除した金額が益金不算入となる。(2022.5-31-2)

製造業を営むX社が発行済株式の40%を保有するB社から受けた関連法人株式等に係る配当については、その配当の額から当該株式に係る負債利子額を控除した金額が益金不算入となる。(2022.5-31-2) - 適切。完全支配関係のある法人は「完全子法人」に該当し、その法人からの受取配当金は、申告書に記載する等の所定の手続きをすることで全額が益金不算入となります(法人税法23条1項)。完全支配関係とは、株式の全部を直接または間接的に保有していることをいいます。製造業を営むX社が発行済株式の100%を保有するA社から受けた完全子法人株式等に係る配当については、その全額が益金不算入となる。(2022.5-31-1)法人が完全支配関係のある法人から受けた株式(完全子法人株式等)に係る配当の額は、所定の手続により、その全額が益金不算入となる。(2020.9-30-4)A社とA社が発行済株式の全部を保有するB社において、A社がB社から受けた当該株式(完全子法人株式等)に係る配当の額は、所定の手続により、その全額が益金不算入となる。(2019.1-31-3)

- 適切。納めた税金が何らかの事情により返還されることがあり、その場合、還付金に加えて、その利子に相当する還付加算金を受け取ることになります。法人税額は損金項目ではないため、還付を受けた場合でも益金に算入しません(法人税法26条1項)。欠損金の繰戻し還付を受けた場合でも同様です。一方、還付されるまでの利子である還付加算金は、単純に利益なので益金に算入します。法人が法人税の還付を受けた場合、その還付された金額は、原則として、還付加算金を除き、益金の額に算入しない。(2020.9-30-3)法人が欠損金の繰戻しにより受けた法人税額の還付金および還付加算金の額は、その全額が益金不算入となる。(2019.1-31-2)

広告

広告