- HOME

- タックスプランニング

- 法人税

- No.27

法人税(全60問中27問目)

No.27

「中小企業者等が機械等を取得した場合の特別償却又は法人税額の特別控除」(中小企業投資促進税制。以下、「本制度」という)に関する次の記述のうち、最も適切なものはどれか。2020年1月試験 問29

- 資本金の額が1億円である青色申告法人が、一定の機械装置を取得し、本制度の適用を受ける場合、特別償却と税額控除のいずれかを選択して適用を受けることができる。

- 一定の機械装置を取得し、本制度による特別償却の適用を受ける場合、償却限度額は、取得価額の20%相当額の特別償却限度額を普通償却限度額に加えた金額となる。

- 一定の機械装置を取得し、本制度による税額控除の適用を受ける場合、税額控除限度額は、当該事業年度の法人税額の20%相当額を限度として、取得価額の10%相当額となる。

- 本制度による税額控除限度額が当該事業年度の法人税額の20%相当額を超えるために、当該事業年度において税額控除限度額の全部を控除しきれなかった場合、その控除しきれなかった金額について1年間の繰越しが認められる。

広告

正解 4

問題難易度

肢118.4%

肢210.2%

肢321.6%

肢449.8%

肢210.2%

肢321.6%

肢449.8%

分野

科目:D.タックスプランニング細目:10.法人税

解説

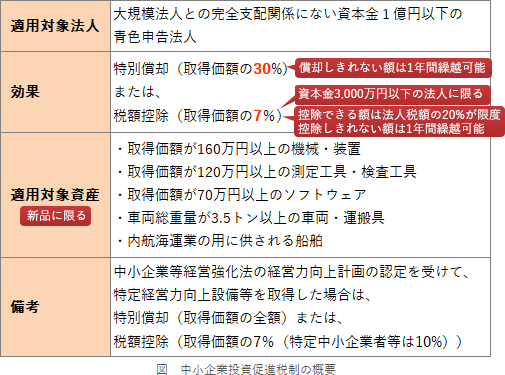

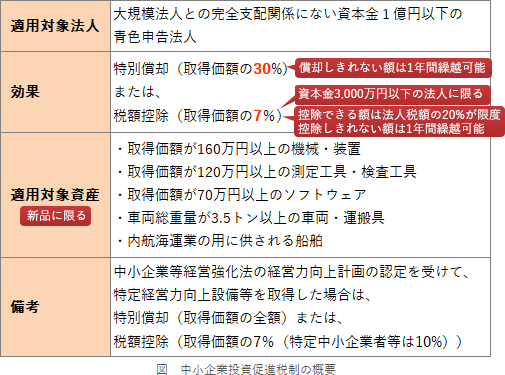

中小企業投資促進税制の概要は下表の通りです。

No.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5433.htm

- 不適切。中小企業投資促進税制は、資本金1億円以下の中小企業が一定の設備投資を行った場合に、特別償却または税額控除を受けられる制度です。この制度で税額控除を選択できるのは、資本金3,000万円以下の法人に限られています。青色申告法人が平成26年1月20日から平成28年3月31日までの間に、生産性向上設備等に該当する一定の規模以上の機械装置を取得し、本制度の適用を受けた場合、その取得価額の50%の特別償却、またはその取得価額の3%の税額控除を選択適用できる。(2015.1-32-1)

- 不適切。本制度による特別償却の適用を受ける場合、の償却限度額は、基準取得価額の30%相当額の特別償却限度額に普通償却限度額を加えた金額になります。

- 不適切。本制度による税額控除の適用を受ける場合の税額控除限度額は、基準取得価額の7%相当額になります。ただし、その税額控除限度額がその事業年度の法人税額の20%相当額を超える場合には、控除を受ける金額は、その20%相当額が限度となります。本制度の税額控除の適用を受ける場合、税額控除額はカーボンニュートラルに向けた投資促進税制の税額控除額と合計して、法人税額の20%相当額が限度となる。(2022.5-33-4)

- [適切]。税額控除限度額がその事業年度の法人税額の20%相当額を超えるために、当該事業年度において税額控除限度額の全部を控除しきれなかった場合には、その控除しきれなかった金額について1年間の繰越しすることが認められます。

No.5433 中小企業投資促進税制(中小企業者等が機械等を取得した場合の特別償却又は税額控除)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5433.htm

広告

広告