会社・役員間及び会社間の税務(全8問中6問目)

No.6

いわゆるグループ法人税制(完全支配関係のある法人を対象とした税制)に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、法人はいずれも内国法人(普通法人)であるものとする。2017年1月試験 問33

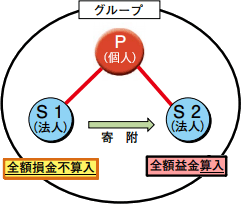

- 同一の個人が発行済株式の全部を保有するA社とB社において、A社がB社に寄附金を支払った場合、A社では支払った寄附金の額の全額が損金不算入となり、B社では受け取った寄附金の額の全額が益金不算入となる。

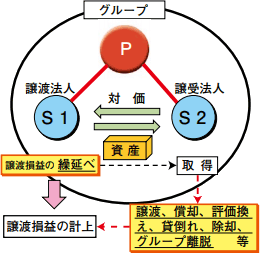

- 同一の個人が発行済株式の全部を保有するC社とD社において、C社が保有する土地(譲渡直前の帳簿価額2,000万円)を時価5,000万円でD社に譲渡した場合、その譲渡益は、D社がその土地を他の法人に譲渡するなどの一定の事由が生じるまでの期間、繰り延べられる。

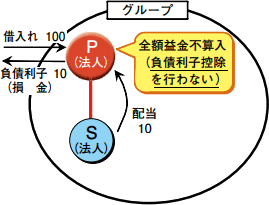

- E社とE社が発行済株式の全部を保有するF社において、E社がF社から当該株式に係る配当等を受け取った場合、負債利子控除はなく、受け取った配当等の額の全額が益金不算入となる。

- 資本金の額が5億円であるG社が発行済株式の全部を保有するH社は、H社の資本金の額が1億円以下であっても、各事業年度の所得の金額のうち、年800万円以下の金額に対する法人税の軽減税率の適用はない。

広告

正解 1

問題難易度

肢129.1%

肢226.7%

肢315.6%

肢428.6%

肢226.7%

肢315.6%

肢428.6%

分野

科目:D.タックスプランニング細目:14.会社・役員間及び会社間の税務

解説

- [不適切]。親法人による完全支配関係にある他の内国法人に対して支出した寄附金は全額損金不算入となります(法人税法37条2項)。また、その寄附金を受領した法人においては、その受贈益は全額益金不算入となります(法人税法25条の2)。しかし、本肢は個人がグループ法人を支配しているため、寄附金を支出した側では全額が損金不算入となるのは同じですが、受け取った側では全額が益金算入となります。

親法人による完全支配関係がある子法人が親法人から寄附金を受け取った場合、親法人では支払った寄附金の額の全額が損金不算入となり、子法人では受け取った寄附金の額の全額が益金不算入となる。(2019.9-32-3)

親法人による完全支配関係がある子法人が親法人から寄附金を受け取った場合、親法人では支払った寄附金の額の全額が損金不算入となり、子法人では受け取った寄附金の額の全額が益金不算入となる。(2019.9-32-3) - 適切。グループ法人間で譲渡直前の帳簿価額1,000万円以上の一定の資産の譲渡があった場合、その資産譲渡の損益は税務上繰り延べられ、その資産がグループ外の法人に譲渡される等の事由が生じたときに、譲渡した側の法人において損益を計上します(法人税法61条の13)。

- 適切。法人税では受取配当金の二重課税を防止するため、申告書への記載によって受取配当金の一部が益金不算入となる仕組みがあります。完全支配関係にある内国法人間で配当等の受取があった場合には、受け取った配当金の全額が益金不算入となります。負債利子控除の適用もありません(法人税法23条4項)。

親法人が完全支配関係がある子法人からその子法人の株式に係る配当等を受け取った場合、負債利子控除はなく、受け取った配当等の額の全額が益金不算入となる。(2019.9-32-4)

親法人が完全支配関係がある子法人からその子法人の株式に係る配当等を受け取った場合、負債利子控除はなく、受け取った配当等の額の全額が益金不算入となる。(2019.9-32-4) - 適切。資本金の額が5億円以上の大法人の100%子会社は、資本金の額が1億円以下であっても以下の中小企業向けの特例の適用を受けられません。

- 所得金額800万円以下の部分に受けられる軽減税率

- 特定同族会社の特別税率の不適用

- 貸倒引当金の法定繰入率

- 交際費等の損金不算入制度における定額控除制度

- 欠損金の繰戻しによる還付制度

広告

広告