各種所得の内容(全41問中14問目)

No.14

居住者に係る所得税の給与所得に関する次の記述のうち、最も適切なものはどれか。2021年5月試験 問26

- 交通機関を利用して通勤する給与所得者が、その通勤に必要な費用に充てるものとして通常の給与に加算して受ける通勤手当のうち、経済的かつ合理的と認められる通常の運賃等の額は、月額10万円を上限として非課税とされる。

- 給与所得控除額は、給与等の収入金額に応じて計算されるが、給与等の収入金額が162万5,000円以下である場合は65万円となり、給与等の収入金額が1,000万円を超える場合は220万円となる。

- 給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。

- 給与等の収入金額が850万円を超える給与所得者が23歳未満の扶養親族を有する場合、総所得金額の計算上、給与所得の金額から所得金額調整控除として最大10万円が控除される。

広告

正解 3

問題難易度

肢111.2%

肢215.0%

肢352.3%

肢421.5%

肢215.0%

肢352.3%

肢421.5%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 不適切。通勤手当の非課税限度額は月額15万円です。ちなみに、2015年(平成27年)以前は月額10万円が上限でした。交通機関を利用して通勤する給与所得者が、その通勤に必要な費用に充てるものとして通常の給与に加算して受ける通勤手当のうち、経済的かつ合理的と認められる通常の運賃等の額は、月額10万円を上限として非課税とされる。(2022.9-27-1)交通機関を利用して通勤している給与所得者に勤務先から2016年1月1日以後に支払われるべき通勤手当は、合理的な運賃等の額で、月額15万円を上限に非課税とされる。(2016.9-26-1)

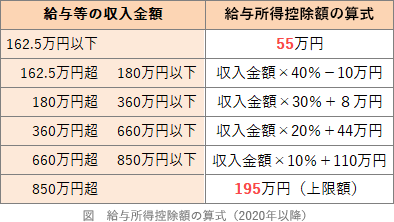

- 不適切。給与所得控除額は、給与等の収入金額が162万5,000円以下である場合は55万円となり、給与等の収入金額が850万円を超える場合は195万円となります。

給与所得控除額は、給与等の収入金額に応じて計算されるが、収入金額が125万円以下である場合は40万円となり、収入金額が1,000万円を超える場合は210万円となる。(2018.9-25-2)

給与所得控除額は、給与等の収入金額に応じて計算されるが、収入金額が125万円以下である場合は40万円となり、収入金額が1,000万円を超える場合は210万円となる。(2018.9-25-2) - [適切]。給与所得者の特定支出の控除の特例とは、その年の特定支出の額の合計額が、その年中の給与所得控除額の2分の1を超えるときに、その超える部分について給与所得控除後の所得金額から差し引くことができる制度です。特定支出とされるのは、通勤費、職務上の旅費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費のうち一定のものです(勤務必要経費のみ65万円が上限)。給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、年末調整により、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。(2022.9-27-3)給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。(2018.9-25-3)2023年中に給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、給与所得者の特定支出の控除の特例の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。(2016.9-26-3)

- 不適切。所得金額調整控除(子ども等)は、給与所得控除額の上限引き下げが、同一世帯内に23歳未満の扶養親族又は特別障害者である扶養親族などがいる人の負担増とならないように、所得金額を調整する制度です。算出式は「(給与収入-850万円)×10%(上限15万円)」です。その年中の給与等の収入金額が900万円である給与所得者(ほかに所得はない)が23歳未満の扶養親族を有する場合、総所得金額の計算上、所得金額調整控除として5万円が給与所得の金額から控除される。(2022.9-27-4)

広告

広告