- HOME

- タックスプランニング

- 所得控除

- No.10

所得控除(全28問中10問目)

No.10

居住者に係る所得税の所得控除に関する次の記述のうち、適切なものはいくつあるか。- 合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。

- 扶養控除の対象となる扶養親族は、納税者と生計を一にする親族(納税者の配偶者を除く)のうち、合計所得金額が38万円以下で、16歳以上の者である。

- ひとり親控除は、現に婚姻をしていない納税者で、生計を一にする子を有し、合計所得金額が500万円以下である者が適用を受けることができ、その控除額は38万円である。

- 基礎控除は、すべての納税者が適用を受けることができ、その控除額は、納税者の合計所得金額の多寡にかかわらず、一律48万円である。

2021年5月試験 問28

- 1つ

- 2つ

- 3つ

- 4つ

広告

正解 1

問題難易度

肢135.3%

肢244.6%

肢314.5%

肢45.6%

肢244.6%

肢314.5%

肢45.6%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。納税者の合計所得金額が1,000万円を超える場合には、配偶者控除および配偶者特別控除のいずれの適用も受けることができません。納税者の合計所得金額が1,000万円を超えている場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-1)Aさん(納税者)の合計所得金額が700万円で、控除対象配偶者である妻Bさん(71歳)がいる場合、配偶者控除の額は48万円である。(2022.9-29-a)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2022.5-28-1)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2019.1-28-2)配偶者特別控除の控除額は、納税者の合計所得金額、配偶者の合計所得金額、配偶者の年齢に応じて異なる。(2018.9-27-3)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2018.9-27-4)年齢が45歳の配偶者で、その者の合計所得金額が48万円以下の者は、控除対象配偶者に該当し、納税者本人の合計所得金額900万円以下の場合は、配偶者控除の額は38万円である。(2015.1-29-1)納税者本人の合計所得金額が900万円を超える場合は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2015.1-29-4)

- 不適切。控除対象扶養親族の要件は、①納税者本人と生計を一にしていること、②年末時点で16歳以上であること、③合計所得金額が48万円以下であることなどです。配偶者特別控除の対象となる配偶者は、納税者と生計を一にする配偶者(青色事業専従者等を除く)で、合計所得金額が48万円超150万円以下の者である。(2018.9-27-2)

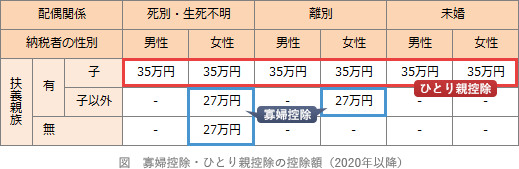

- 不適切。ひとり親控除は、合計所得金額が500万円以下である未婚の者が生計を一にする子を有している場合に受けられる控除です。ひとり親控除の控除額は35万円です(下表の"未婚"の欄)。

ひとり親控除の適用を受けるためには、生計を一にする子を有することが要件となり、その子の総所得金額等が48万円を超えると、当該控除額は段階的に減少する。(2022.5-28-4)

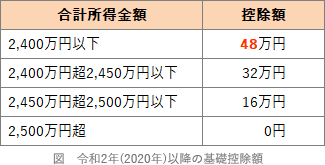

ひとり親控除の適用を受けるためには、生計を一にする子を有することが要件となり、その子の総所得金額等が48万円を超えると、当該控除額は段階的に減少する。(2022.5-28-4) - 不適切。基礎控除には所得制限があり最高で48万円の控除額です。一律48万円ではありません。

広告

広告