個人事業税(全4問中2問目)

No.2

個人事業税に関する次の記述のうち、最も適切なものはどれか。2021年5月試験 問30

- 個人が行う農業から生じた所得は、その耕地総面積が2,000㎡以上である場合、第2種事業として個人事業税の課税対象となる。

- 個人事業税の納税義務者が、前年分の所得税の青色申告書を申告期限内にe-Tax(国税電子申告・納税システム)を利用して提出している場合、個人事業税における所得の金額の計算上、青色申告特別控除として最大65万円を控除することができる。

- 個人事業税の税率は、個人が行う事業の区分に応じて標準税率が定められており、制限税率はその標準税率の1.1倍とされている。

- 個人事業税の納税義務者は、原則として、その年分の所得および納付すべき税額を記載した申告書の提出とその納税を翌年の3月15日までにしなければならない。

広告

正解 3

問題難易度

肢18.5%

肢244.3%

肢331.6%

肢415.6%

肢244.3%

肢331.6%

肢415.6%

分野

科目:D.タックスプランニング細目:9.個人事業税

解説

- 不適切。個人事業税では、地方税法に定められた特定の業種のみに課されるので、事業を営んでいても課税対象外となる業種があります。農業や林業等は個人事業税の非課税業種です。その他、執筆業、プログラマーなども個人事業税が課されない業種です。

- 不適切。個人事業税では青色申告特別控除額の適用がないため、最大65万円の控除はありません。確定申告書の事業所得・不動産所得の金額に65万円を加算した金額から、事業主控除として一律290万円(事業主控除)を控除した金額が個人事業税の課税標準となります。

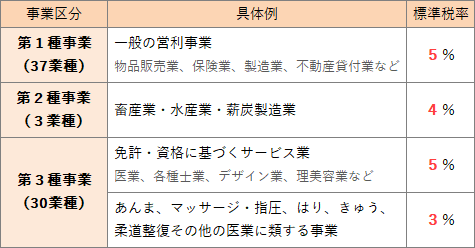

- [適切]。個人事業税の標準税率は、業種によって異なり、第1種事業が5%、第2種事業が4%、第3種事業が5%(一定の業種は3%)となっています。標準税率ですので、各都道府県は必要に応じそれぞれの条例により税率を変更することができますが、標準税率の1.1倍を超える税率を課すことはできません。

- 不適切。個人事業税は国や都道府県が納付税額を計算し、納税者に通知する賦課納税方式です。所得税の確定申告を基に計算された納付書が課税年度の翌年8月に通知され、8月と11月の2期に分けて納付します。個人事業税の納税義務者は、原則として、その年分の所得の金額および納付すべき税額を記載した申告書の提出とその納税を翌年の3月15日までにしなければならない。(2019.5-29-1)個人事業税の納税義務者は、原則として、所得金額および税額を記載した申告書の提出とその納税を翌年の3月15日までにしなければならない。(2016.1-30-4)

広告

広告