贈与と税金(全46問中27問目)

No.27

「直系尊属から住宅取得等資金の贈与を受けた場合の贈与税の非課税の特例」(以下、「本特例」という)に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。2019年1月試験 問43

- 本特例の対象となる住宅取得等資金には、不動産仲介手数料や不動産取得税、登録免許税などの住宅用家屋の取得等に要した費用に充てるための金銭は含まれるが、住宅ローンの返済に充てるための金銭は含まれない。

- 直系尊属から住宅取得等資金の贈与を受けた受贈者が、贈与を受けた年分において、給与所得600万円と「居住用財産を譲渡した場合の3,000万円の特別控除」適用後の譲渡所得300万円を有する場合、本特例の適用を受けることができる。

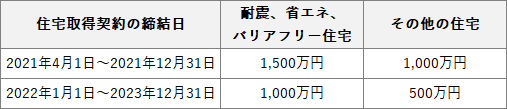

- 2024年中に住宅用家屋の新築等に係る契約を締結した場合において、本特例による住宅資金非課税限度額は、受贈者ごとに、住宅取得等資金を充てて新築等をした住宅用家屋が一定の省エネ等住宅であるときは1,500万円、省エネ等住宅以外であるときは1,000万円である。

- 直系尊属から住宅取得等資金の贈与を受けた受贈者が、贈与税の申告書を提出する前に死亡した場合、その受贈者の相続人は、原則として、その相続の開始があったことを知った日の翌日から10カ月以内に贈与税の申告書を提出することにより、本特例の適用を受けることができる。

広告

正解 4

問題難易度

肢117.5%

肢221.0%

肢311.6%

肢449.9%

肢221.0%

肢311.6%

肢449.9%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

- 不適切。本特例は、一定要件を満たすとき贈与税が非課税となりますが、不動産仲介手数料・不動産取得税・登録免許税などの取得等に要した費用や、住宅ローンの返済に充てるための金銭は非課税の対象とはなりません。本特例の対象となる住宅取得等資金には、住宅用家屋の取得等の対価に充てるための金銭のほか、不動産仲介手数料や不動産取得税、登録免許税などの住宅用家屋の取得等に要した費用に充てるための金銭が含まれる。(2021.1-42-1)

- 不適切。「3,000万円の特別控除」適用後の譲渡所得が300万円のため、適用される前のもとの譲渡金額は3,300万円です。本特例の適用要件として、贈与を受けた年の合計所得金額が2,000万円以下でなければならないので、本肢の場合、本特例の適用を受けられません。

- 不適切。本特例における非課税限度額は、2022年1月1日から2023年12月31日までは受贈者ごとに、住宅用家屋が一定の省エネ等住宅であるときは1,000万円、省エネ等住宅以外であるときは500万円になります。

- [適切]。受贈者が贈与税申告書の提出前に死亡した場合、その受贈者の相続人が、その相続の開始があったことを知った日の翌日から10カ月以内に贈与税の申告書を提出することで本特例の適用を受けることができます。贈与税の申告書を提出すべき者が、提出期限前に申告書を提出しないで死亡した場合、その者の相続人は、原則として、その相続の開始があったことを知った日の翌日から4カ月以内に、当該申告書を死亡した者の納税地の所轄税務署長に提出しなければならない。(2022.9-43-2)贈与税の申告書を提出すべき者が、提出期限前に申告書を提出しないで死亡した場合、その者の相続人は、原則として、その相続の開始があったことを知った日の翌日から10カ月以内に、当該申告書を死亡した者の納税地の所轄税務署長に提出しなければならない。(2022.1-44-2)贈与税の申告書を提出すべき者が提出期限前に申告書を提出しないで死亡した場合、その者の相続人は、原則として、その相続の開始があったことを知った日の翌日から4カ月以内に、当該申告書を死亡した者の納税地の所轄税務署長に提出しなければならない。(2016.9-42-1)贈与税の申告書を提出すべき者が提出期限前に申告書を提出しないで死亡した場合、原則として、その者の相続人は、その相続開始があったことを知った日の翌日から10カ月以内に、当該申告書を死亡した者の納税地の所轄税務署長に提出しなければならない。(2014.9-42-2)

広告

広告