贈与と税金(全46問中33問目)

No.33

Aさん(30歳)は、事業資金として、2023年4月に父親(58歳)から現金400万円の贈与を受け、2023年6月に叔父(56歳)から現金100万円の贈与を受けた。Aさんの2023年分の贈与税額として、次のうち最も適切なものはどれか。なお、いずれも贈与税の課税対象となり、暦年課税を選択するものとする。また、Aさんは2023年中にほかに贈与は受けていないものとする。

2017年1月試験 問42

- 43万5,000円

- 44万6,000円

- 49万4,000円

- 50万円

広告

正解 3

問題難易度

肢113.2%

肢214.3%

肢367.3%

肢45.2%

肢214.3%

肢367.3%

肢45.2%

分野

科目:F.相続・事業承継細目:2.贈与と税金

解説

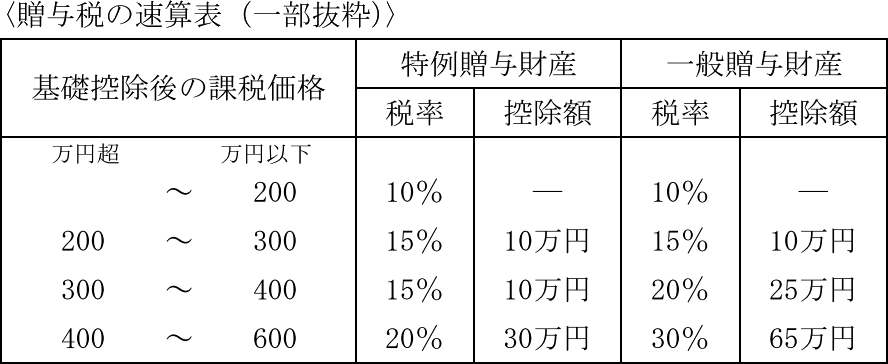

FP1級では、暦年課税において同年中に「特例贈与」と「一般贈与」があった場合の贈与税額が問われます。- 特例贈与

- 直系尊属(親や祖父母)から18歳以上(贈与を受けた年の1月1日時点)の子や孫などへの贈与

- 一般贈与

- 特例贈与以外の贈与

一般贈与と特例贈与の両方の計算が必要な場合には、以下の手順で贈与税額を計算します。

- 全ての財産を「一般税率」で計算し、その税額に占める「一般贈与財産」の割合に応じた税額を計算する。

- 全ての財産を「特例税率」で計算し、その税額に占める「特例贈与財産」の割合に応じた税額を計算する。

- ①と②を合計する。

- ①一般贈与の税額

- 500万円-110万円=390万円

390万円×20%-25万円=53万円

(「一般贈与財産」の割合を乗じる)

53万円×100万円500万円=10.6万円 - ②特例贈与の税額

- 500万円-110万円=390万円

390万円×15%-10万円=48.5万円

(「特例贈与財産」の割合を乗じる)

48.5万円×400万円500万円=38.8万円 - ①と②の合計額

- 10.6万円+38.8万円=49万4,000円

広告

広告