相続と税金(全56問中20問目)

No.20

相続税の延納および物納に関する次の記述のうち、最も適切なものはどれか。2021年5月試験 問47

- 延納税額が100万円を超える場合、延納の許可を受けるにあたって、相続または遺贈により取得した財産のなかから、延納税額および利子税の額に相当する価額の財産を担保として提供しなければならない。

- 物納に充てることができる財産は、相続税の課税価格の計算の基礎となった財産であるが、その種類による申請順位があり、不動産は第1順位、国債や地方債、上場株式は第2順位、動産は第3順位とされている。

- 物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。

- 相続税の延納の許可を受けた者が、その後の資力の変化等により延納を継続することが困難となった場合、相続税の申告期限から5年以内に限り、その納付を困難とする金額を限度として、納付方法を物納に変更することができる。

広告

正解 3

問題難易度

肢111.0%

肢27.8%

肢361.0%

肢420.2%

肢27.8%

肢361.0%

肢420.2%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

- 不適切。担保を提供するのは、相続・遺贈により取得した財産に限られません。延納税額が100万円超または延納期間が3年超である場合、延納税額とその利子税の額に相当する担保を提供しなければなりませんが、担保は不適格財産に該当しなければ相続人の財産からでも可能です(相続税法38条5項)。延納税額が50万円以上または延納期間が3年を超える場合には、延納の許可を受けるにあたって延納税額および利子税の額に相当する担保を提供しなければならない。(2015.9-48-2)

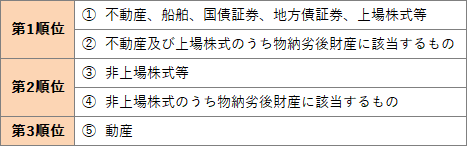

- 不適切。上場株式は第1順位です。物納に充てることができる財産の種類には申請順位があり、第1順位は「不動産・船舶・国債・地方債・上場株式等」、第2順位は「非上場株式等」、第3順位は「動産」と規定されています(相続税法41条5項)。

物納に充てることができる財産には、その種類による申請順位があり、不動産や国債・地方債は第1順位、上場株式は第2順位、動産は第3順位とされている。(2019.9-46-3)物納に充てることができる財産には、その種類による申請順位があり、不動産や上場株式は第1順位、非上場株式は第2順位、動産は第3順位とされている。(2018.9-46-2)物納に充てることができる財産の種類には申請順位があり、第1順位は金銭に換価しやすい国債、地方債、上場株式等の金融商品となる。(2015.1-47-3)

物納に充てることができる財産には、その種類による申請順位があり、不動産や国債・地方債は第1順位、上場株式は第2順位、動産は第3順位とされている。(2019.9-46-3)物納に充てることができる財産には、その種類による申請順位があり、不動産や上場株式は第1順位、非上場株式は第2順位、動産は第3順位とされている。(2018.9-46-2)物納に充てることができる財産の種類には申請順位があり、第1順位は金銭に換価しやすい国債、地方債、上場株式等の金融商品となる。(2015.1-47-3) - [適切]。物納財産の選定に当たっては申請税額を超過しない財産を選ぶことが原則ですが、物納を許可された財産の価額が納付すべき相続税額を上回っている場合は、納付すべき相続税額と物納財産の価額の差額が金銭で還付されます(相続税法43項3項)。物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2018.9-46-3)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2017.9-48-4)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2015.9-48-4)

- 不適切。5年以内ではありません。延納の許可を受けた相続税額について、その後に延納条件を履行することが困難となった場合には、申告期限から10年以内に限り、分納期限が未到来の税額部分について延納から物納への変更を行うことができます。これを「特定物納」といいます(相続税法48条の2第2項)。

広告

広告