株式投資(全46問中16問目)

No.16

株式のテクニカル分析手法の一般的な特徴に関する次の記述のうち、最も適切なものはどれか。2021年1月試験 問20

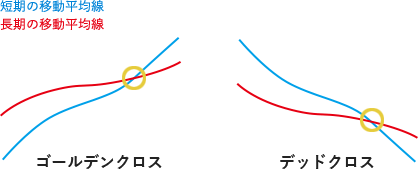

- 短期の移動平均線が長期の移動平均線を上から下に抜けて交差することをゴールデンクロスといい、株価が上昇傾向にあると判断される。

- ボリンジャーバンドは、移動平均線に標準偏差を加減して作成され、株価は約95%の確率で「移動平均線±1σ」の範囲内に収まるとされている。

- サイコロジカルラインは、一定期間内において株価が前日比で上昇した日数の割合を示し、投資家心理を数値化した指標とされ、主に売買時期の判断に使用される。

- RSI(Relative Strength Index)は、直近の一定期間内の株価の変動幅から作成され、RSIが100%を超えると株価は割高で反転する可能性が高いと判断される。

広告

正解 3

問題難易度

肢115.4%

肢214.2%

肢356.4%

肢414.0%

肢214.2%

肢356.4%

肢414.0%

分野

科目:C.金融資産運用細目:5.株式投資

解説

- 不適切。短期の移動平均線が長期の移動平均線を下から上に抜けて交差することをゴールデンクロスといい、今後、株価が上昇傾向にあると判断される買いのサインのひとつとして用いられます。反対に、短期の移動平均線が長期の移動平均線を上から下に抜けて交差することをデッドクロスといい、今後、株価が下降傾向にあると判断されます。

- 不適切。ボリンジャーバンドは、移動平均線に標準偏差(=σ)を加減して作成される指標で、株価は「移動平均線±2σ」の範囲内に約95%の確率で収まるとされています。正規分布の理論から言えば「移動平均線±1σ」の範囲内に収まる確率は約68%、「移動平均線±3σ」の範囲内に収まる確率は約99.7%となります。

- [適切]。サイコロジカルラインは、投資家心理を数値化した指標で、直近の12日間のうち株価が前日比で上昇した日数の割合を示しています。主に売買時期の判断に使用され、75%以上で買われすぎ25%以下で売られすぎと判断されます。

- 不適切。100%ではありません。RSI(Relative Strength Index)は、一定期間の"上げ幅の合計"をその期間における"上げ幅と下げ幅の合計"で除して求めるテクニカル指標です。RSIは0~100%の範囲で推移し、一般的に70~80%以上だと買われすぎで割高、反対に20~30%以下だと売られすぎで割安とされます。

広告