- Home

- 法令・制度改正情報

法令・制度改正情報

FP検定の試験範囲に関連する法令及び制度の改正情報をまとめたページです。FP検定は、1月・5月試験では前年の10月1日が法令基準日、9月試験ではその年の4月1日が法令基準日となります。

他にも細かな変更は多数あるのですが試験に出題されそうなポイントに絞って掲載しています。

広告

2025年(令和7年)

【年金関係】

- 基本年金額の変更(4月)

- 2025年度の基本年金額は67歳以下の方が831,700円(68歳以上の方は829,300円)、子の加算額は2人目まで各239,300円、3人目以降は各79,800円です。2025年度の国民年金保険料は17,510円/月です。

- 在職老齢年金の支給停止開始基準額の変更(4月)

- 50万円から51万円に改定されました。

【雇用保険関係】

- 育児休業給付の拡充(4月)

- 出生後休業支援給付金と育児時短就業給付金という2つの給付が創設されました。

- 出生後休業支援給付金

男性は子の出生後8週間以内に、女性は産後休業後8週間以内に、通算14日以上の育児休業を取得した場合、28日を限度に1日当たり休業開始時賃金日額の13%が支給される制度です。出生時育児休業または育児休業給付金(67%)とあわせた支給率は80%となり、育児休業開始前の手取りの100%がカバーされます。 - 育児時短就業給付金

2歳未満の子を養育しながら、所定就労時間を短縮して就労(育児時短就業)している場合に、時短就業前からの賃金低下率に応じて一定額が支給される制度です。90%以下に低下している場合は支給対象月賃金の10%、90%超であれば10%から逓減した割合を乗じた額となります。

- 出生後休業支援給付金

- 就職促進給付の縮小(4月)

- 就職促進給付のうち「就業手当」が廃止されました。また「就業促進定着手当」の支給率は、再就職手当の差額を埋めるようにが40%(支給残日数3分の2以上のときは30%)となっていましたが、一律20%(基本手当日額×20%×支給残日数)となりました。

- 基本手当の給付制限期間の短縮(4月)

- 自己都合退職した人に対する給付制限期間が、これまでの原則2カ月間から原則1カ月間に短縮されました。

- 高年齢雇用継続給付金の給付率(4月)

- これまでの最大15%が10%(賃金低下率64%以下のとき)に縮小されました。

- 教育訓練給付金の追加給付(4月)

- 特定一般教育訓練給付金(40%)について、資格を取得して就職した場合、給付率が10%上乗せされます。専門実践教育訓練給付金(50%)について、資格取得・就職(+20%)に加えて、訓練終了後の賃金が5%以上増加した場合10%が上乗せされます。

【所得税関係】

所得税に関する改正は2025年分から適用されますが、実際の法令施行日は2025年12月1日です。- 基礎控除の変更(1月)

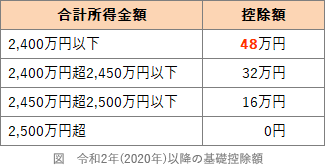

- 原則としては次のとおり、最高48万円から58万円に10万円増額されました。なお、今回増額されたのは所得税だけで、住民税は従前どおり最高43万円のままです。

- 合計所得金額2,350万円以下 58万円

- 同2,350万円を超え2,400万円以下 48万円

- 同2,400万円を超え2,450万円以下 32万円

- 同2,450万円を超え2,500万円以下 16万円

- 合計所得金額132万円以下 +37万円(⇒計95万円)

- 同132万円を超え336万円以下 +30万円(⇒計88万円)※

- 同336万円を超え489万円以下 +10万円(⇒計68万円)※

- 同489万円を超え655万円以下 +5万円(⇒計63万円)※

- 給与所得控除の最低保障額の増額(1月)

- これまでの55万円(給与収入162.5万円以下)から65万円(給与収入190万円以下)に増額されました。

- 人的控除の所得要件の変更(1月)

- 配偶者控除や扶養控除等は合計所得金額48万円以下が適用要件でしたが、基礎控除の増額に伴い、一律10万円引き上げられました。改定後の所得要件は次のとおりです。

- 配偶者控除・扶養控除 合計所得金額58万円以下

- ひとり親控除に係る子の要件 総所得金額等58万円以下

- 勤労学生控除 合計所得金額85万円以下

- 特定親族特別控除の創設(1月)

- 特定扶養親族の適用外となる合計所得金額58万円以上123万円以下の19歳以上23歳未満(大学生世代)の親族等について、一定の所得控除を認める制度です。所得85万円(給与収入で150万円)までは特定扶養親族と同じ63万円の控除、そこから所得123万円に向かって控除額は逓減していきます。配偶者控除に対する配偶者特別控除と同じような位置づけです。

【その他】

- 教育一般貸付の返済期間(4月)

- 最長18年から20年に改定されました。

- 任意継続被保険者の標準報酬月額の上限(4月)

- 30万円から32万円に改定されました。

- 事業承継税制の3年役員要件の廃止(1月)

- 法人版事業承継税制では自社株式の贈与の日まで3年間継続して役員等であること、個人版事業承継税制では特定事業用資産の贈与の日まで3年間継続してその事業用資産に係る事業に従事していたことが要件となっていましたが、この要件が撤廃されました。

2024年(令和6年)

- 確定給付企業年金(DB)加入者等のiDeCo上限額の増額(12月)

- DB加入者と公務員等については月額12,000円が拠出限度額でしたが、これが20,000円に増額されました。ただし、月額55,000円から企業型DCの事業主掛金とDB等の掛金相当額を控除した額の範囲内である必要があります。

- 企業型確定拠出年金(DC)の拠出限度額の変更(12月)

- これまでDCとDBをあわせて実施している企業では、DCの拠出限度額は27,500円が限度でしたが、月額55,000円からDB等の掛金相当額を控除した額まで拠出できるようになりました。

- 社会保険加入範囲の拡大(10月)

- 従業員数51人以上~100人の企業等(特定適用事業所)で働く短時間労働者が新たに社会保険の適用になりました。

- 基本年金額の変更(4月)

- 2024年度の基本年金額は67歳以下の方が816,000円(68歳以上の方は813,700円)、子の加算額は2人目まで各234,800円、3人目以降は各78,300円です。2024年度の国民年金保険料は16,980円/月です。

- 在職老齢年金の支給停止開始基準額の変更(4月)

- 48万円から50万円に改定されました。

- 得意先との接待飲食費の上限(4月)

- 交際費等に該当しない場合が1人当たりの接待飲食費が5,000円から10,000円に増額されました。

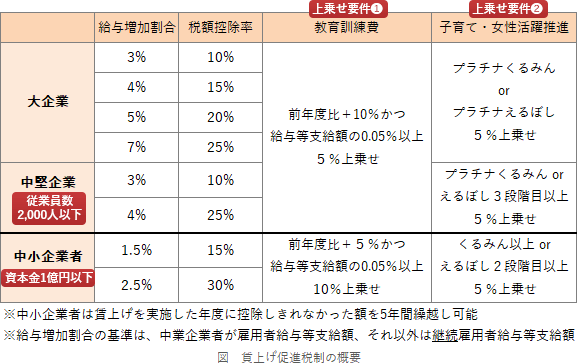

- 賃上げ促進税制(4月)

- 全面的に改変され次の表のように細分化されました。

- 少額減価償却資産の一括償却の特例(4月)

- 対象となる中小企業者から、電子申告義務化対象法人かつ従業員数300人を超える法人が除外されました。

- 空き家に係る譲渡所得の特例(1月)

- 2024年1月1日以降の譲渡について、被相続人の居住用家屋とその敷地を取得した相続人が3人以上である場合、特別控除額が2,000万円とされました。本来の額は3,000万円です。また、譲渡の日の翌年2月15日までに、買主が、耐震改修を行って耐震基準に適合させるか、除却工事を行って被相続人の居住用家屋の全部を取り壊す場合も適用対象となりました。

- 暦年課税の生前贈与加算(1月)

- これまで相続開始前3年以内に被相続人から受けた贈与がある場合、その贈与を受けた額を相続税の課税価格に算入することとなっていましたが、2024年1月1日以降の贈与からこの期間が7年以内に拡大されました。拡大された4年間の贈与については最大100万円まで加算対象外となります。

- 相続時精算課税の改正(1月)

- 相続時精算課税を選択した場合でも、特定贈与者ごとに年間110万円の基礎控除が適用されるようになりました(暦年課税の基礎控除とは別枠)。特定贈与者の死亡時に相続税の課税価格に算入されるのは、特定贈与者から取得した贈与財産の贈与時の価額から基礎控除額を差し引いた残額となります。

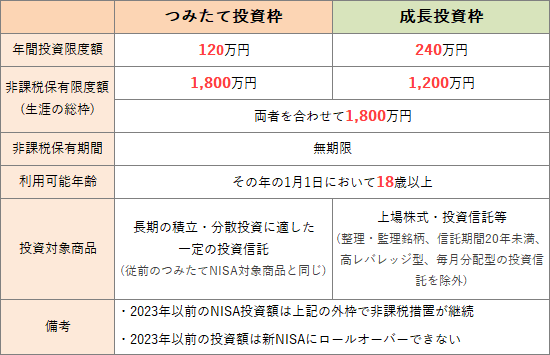

- NISA制度の改組(1月)

- 一般NISAが成長投資枠に、つみたてNISAはつみたて投資枠に改組されました。成長投資枠は年間240万円、つみたて投資枠は年間120万円が投資限度額です。非課税期間が無期限となり、一生涯非課税で保有できることになりました。これに伴い、両方を合わせて1,800万円(うち成長投資枠は1,200万円)の非課税保有限度額が設けられました。また、成長投資枠の投資対象から、整理・監理銘柄の株式、投資信託のうちレバレッジ型・信託期間20年未満・毎月分配型などが除外されました。

なお、2023年までに投資した一般NISA・つみたてNISAは、現行の制度とは別枠で、当初の非課税期間である5年・20年は非課税保有を続けることができます。

- 配当所得の課税方法の一致(1月)

- これまで配当所得の申告について、所得税と住民税で別の方式(申告不要・申告分離・総合)を選択することができましたが、所得税の申告方式が自動的に住民税にも適用されることとなりました。

- 無申告加算税の加重(1月)

- 納付税額が300万円を超える部分に係る税率が30%となりました。従前は50万円までの部分は15%、50万円を超える部分は20%でした。

- 事業承継税制の特例承認計画の提出期限(1月)

- 2026年(令和8年)3月31日間で2年間延長されました。

- 国民健康保険料の後期高齢者支援賦課額の限度(1月)

- 24万円になりました。従前の22万円から2万円の引き上げとなります。

- 住宅リフォーム減税の所得要件(1月)

- 合計所得金額が2,000万円以下になりました。従前は3,000万円以下でした。

広告

2023年(令和5年)

- インボイス制度の開始(10月)

- 消費税の仕入税額控除の提供を受けるために、適格請求書発行事業者が発行した適格請求書(インボイス)の保存が必要となる制度です。適格請求書には、区分記載請求書の記載内容に加えて、登録番号、適用税率、消費税額等の記載が必要となります。ただし、事務負担を軽減するための以下の特例があります。

- インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合、課税売上高に係る消費税額の2割を納付税額とすることができます(3年間の時限措置)。

- 税込み1万円未満の課税仕入れについては、インボイスの保存がなくとも一定の事項を記載した帳簿の保存のみで仕入税額控除ができる(少額特例)。

- 返品や値引き、割戻しなどの返還等において、返還等の額が税込み1万円未満であれば、返還インボイスの交付義務が免除される。

- 基本年金額の変更(4月)

- 2023年度の基本年金額は67歳以下の方が795,000円(68歳以上の方は792,600円)、子の加算額は2人目まで各228,700円、3人目以降は各76,200円です。

- 在職老齢年金の支給停止開始基準額の変更(4月)

- 47万円から48万円に改定されました。

- 出産育児一時金の金額の変更(4月)

- 42万円(産科医療補償制度に加入しない医療機関で出産した場合は40万8,000円)から50万円(同:48万8,000円)に改定されました。

- 特定の事業用資産の買換えの場合の譲渡所得の課税の特例(4月)

- 1号買換え(既成市街地内から外への買換え)が廃止され、2号から5号がそれぞれ1つずつ繰り上がりました。※租税特別措置法37条

- 民法改正(4月)

- いわゆる所有者不明土地問題を解消するために、民法、不動産登記法が改正され、相続土地国庫帰属法が創設されました。主要な改正点のみ列挙しておきます。

- 相隣関係の見直し

- 境界調査や竹木の枝を切取り等のために隣地を使用できる仕組みの整備

- ライフラインの引込設備を他人の土地に設置できる権利の明確化

- 越境してきた竹木の枝について、一定の場合に所有者の許可なく切り取りことができるようにした

- 共有の見直し

- 共有物を使用している共有者がいるときのルールの整備

- 変更行為(共有者全員の同意が必要)のうち、軽微なものや短期の賃貸借の設定等を共有者の持分の過半数で決定できるようになった

- 所在等不明共有者がいる場合に、裁判所に請求することにより、その持分を他の共有者に取得させたり、他の共有持分と合わせて譲渡できるようになった

- 所有者不明(管理不全)土地・建物管理制度の創設

- 相続土地国庫帰属法

- 相続・遺贈により取得した土地を国庫に帰属することを申請できる制度

- 通常の管理処分に過分の費用や労力を要しない土地に限る

- 申請者は10年分の土地管理費用を負担金として納付する

https://www.moj.go.jp/content/001362336.pdf - 相隣関係の見直し

- 結婚子育て資金・教育資金の一括贈与特例(1月)

- これまで18歳未満で贈与を受けて50歳や30歳に達したときに未利用残額がある場合、その額は贈与による取得として特例税率により贈与税が課されることになっていましたが、一律で一般税率が適用されるように改正されました。

広告

2022年(令和4年)

- 後期高齢者医療制度で2割負担者の新設(10月)

- 後期高齢者医療制度の自己負担割合は原則1割、現役並み所得者は3割でしたが、新たに現役並み所得者以外で一定の所得がある人が2割負担となりました。2割負担となる方は、世帯内に住民税課税所得が28万円以上の被保険者がいて、単身世帯で「年金収入+その他の合計所得金額が200万円以上」、複数世帯で「年金収入+その他の合計所得金額が320万円以上」の方です。

- 短期労働者の社会保険加入の拡大(10月)

- 週20時間以上の労働等の一定の条件を満たす短時間労働者の社会保険の加入義務化の適用を受ける事業所が増えます。これまで厚生年金保険の被保険者数が501人以上の事業所が対象でしたが、被保険者数が101人以上の事業所まで拡大されました。また短期労働者の要件について「雇用期間が1年以上見込まれる」という要件が撤廃されました。以下の条件の全てに該当する方が適用対象となる短期労働者です。

- 週の所定労働時間が20時間以上

- 月額賃金が88,000円以上

- 2カ月を超える雇用が見込まれる

- 学生ではない

- 産後パパ育休制度の創設(10月)

- 現行の産後休業とは別に、子が産まれてから56日(8週間)以内に最大で28日(4週間)の育休を取ることができる雇用保険の制度です(正式名称は出生時育児休業)。28日の休みは2回に分けて取ることも可能です。休業1日当たり、休業開始時賃金日額の67%相当額の出生時育児休業給付金が支給されます。

- 育児休業の柔軟化(10月)

- 育児休業が2回に分割して取得可能となりました。また、1歳以降の延長期間に関して、従来は1歳から、1歳6カ月からと固定されていた育休開始日が柔軟化されました。加えて、育休期間が1歳以降に延長される場合に育休の再取得が可能となりました。

- 企業型DCと個人型DC(iDeCo)の併用要件緩和(10月)

- これまで企業型DCとiDeCoの併用には、労使合意によりそれを認める規定を企業型DCの規約に定める必要がありましたが、これが不要となりました。

- DBがない企業に勤める人:iDeCoの拠出限度額は月額2万円、企業型DCの掛金は月額5万5,000円、合計で月額5万5,000円まで

- DBがある企業に勤める人:iDeCoの拠出限度額は月額1万2,000円、企業型DCの掛金は月額2万7,500円、合計で月額2万7,500円まで

- 宅地建物取引士の押印義務廃止(5月)

- 重要事項説明書(35条書面)と契約書面(37条書面)に必要とされていた宅地建物取引士の押印義務が廃止されました。これまで記名押印が必要でしたが、記名だけで足りることとなりました。宅建業者が行う媒介契約書への押印は依然として必要なので注意が必要です。

- 確定拠出年金の掛金拠出可能年齢の引き上げ(5月)

- 国民年金の第2号被保険者と国民年金の任意加入被保険者は、個人型確定拠出年金(iDeCo)に65歳まで掛金を拠出できることになりました。また企業型確定拠出年金の掛金拠出可能年齢が原則70歳に引き上げられました。これまで個人型は60歳まで、企業型は65歳まででした。

- 東京証券取引所の市場区分改編(4月)

- 株式市場の区分が、プライム、スタンダード、グロースの3市場に整理されました。以前は、市場第一部、市場第二部、マザーズ、ジャスダックの4区分でした。

市場区分の再編に伴い、日経平均株価の構成銘柄が「市場第一部の225銘柄」から「プライム市場の225銘柄」になりました。TOPIXの構成銘柄は「市場第一部全銘柄」から「プライム市場、スタンダード市場、グロース市場の対象銘柄(旧・市場一部全銘柄)」となり、市場区分と構成銘柄が無関係になりました。新たに東証プライム市場指数、東証スタンダード市場指数、東証グロース市場指数が新設されています。ジャスダックインデックスや日経ジャスダック平均は廃止されました。 - 年金法の改正(4月)

- 2022年4月1日に年金制度改正法が施行されます。

- 2022年4月1日以降に60歳になる人が繰上げ支給を請求した場合、繰上げに伴う減額率が1月につき0.4%になる(これまでは0.5%)。

- 2022年4月1日以降に70歳になる人を対象にして、75歳まで繰下げ可能となる(これまでは70歳まで)。増額率の最大が「0.7%×120月=84%」になる。

- 65歳未満の人に係る在職老齢年金の支給停止基準額が、65歳以上の人と同じ47万円に引き上げられる(これまでは28万円)。

- 企業型DC・個人型DC(iDeCo)における老齢給付金の受給開始年齢の上限が75歳までに引き上げられる(これまでは60歳から70歳)。

- これまで65歳から70歳までに支払った厚生年金保険料は、70歳以降の年金額に反映されていたが、毎年1回定時に年金額が改定されるように変わる。

- 加給年金の受給要件の中に「配偶者が被保険者期間20年以上の老齢・退職年金を受給していないこと」というものがあるが、実際の受給の有無にかかわらず、受給権が発生していれば支給が停止されるようになる。

- 短期滞在の外国人に対する脱退一時金の支給上限年数が5年に引上げられる(これまでは3年)。

- 成年年齢の引下げ(4月)

- 2022年4月1日より成年年齢が18歳となることに伴い、様々な変更点があります。

- 18歳・19歳の方が保護者の同意なく法律行為をできるようになる。

- 婚姻可能年齢=成人年齢となるので、未成年者の婚姻に係る親の同意の規定が削除される。

- 女性の婚姻可能年齢が16歳から18歳に変わる。ただし、2022年4月1日時点で16歳以上の女性は、引き続き18歳未満でも結婚できる。

- 婚姻による成年擬制(成年と同じく扱う制度)の規定が削除される。

- 相続時精算課税における受贈者の年齢が18歳以上になる。

- 相続税の未成年控除の適用対象者が18歳未満となり、未成年控除額の計算式も「10万円×(18-相続開始時点の年齢)」に変わる。

- NISA、つみたてNISAの加入可能年齢が1月1日時点で18歳以上になる(2023年1月1日以降に開設される口座から適用開始)。ジュニアNISAは18歳未満が対象者となり、非課税保有期間も18歳までとなる。

- 贈与税の特例贈与に係る受贈者の年齢要件が18歳以上になる。

- 結婚子育て資金の一括贈与、住宅資金の一括贈与の特例に係る受贈者の年齢要件が18歳以上になる。

- 非上場株式等についての贈与税の納税猶予及び免除に係る後継者である受贈者の年齢要件が18歳以上になる。

- 基本年金額の変更(4月)

- 2022年度の基本年金額は777,800円、子の加算額は2人目まで各223,800円、3人目以降は各74,600円です。

- オープンイノベーション促進税制の延長と拡充(4月)

- 適用期限が2024年3月31日まで延長されるとともに、特定株式の譲渡制限期間が5年から3年に短縮されています。また、売上高に占める研究開発費の割合が10%以上の赤字会社については、設立後15年未満であれば本制度の対象にできるようになりました。

- 人材確保等促進税制の廃止と賃上げ促進税制(大企業向け)の新設(4月)

- 人材確保等促進税制が令和4年3月31日をもって廃止され、令和4年4月1日以降に開始する事業年度から賃上げ促進税制に移行します。

継続雇用者の給与総額が対前期で3%以上増加している場合に15%、同4%以上増加であれば10%上乗せ、教育訓練費が対前期で20%以上増加している場合には5%上乗せ、最大で給与の対前期増加額の30%を税額控除できるようになりました。 - 中小企業の所得拡大促進税制の廃止と賃上げ促進税制(中小企業向け)の新設(4月)

- 所得拡大促進税制が令和4年3月31日をもって廃止され、令和4年4月1日以降に開始する事業年度から賃上げ促進税制に移行します。

雇用者全体の給与総額が対前期で1.5%以上増加している場合に15%、同2.5%以上増加であれば15%上乗せ、教育訓練費が対前期で10%以上増加している場合には10%上乗せ、最大で給与の対前期増加額の40%を税額控除できるようになりました。 - 直系尊属からの住宅資金の一括贈与の改正(1月)

- 2022年1月1日~2023年12月31日の間に受けた贈与に係る非課税限度額は、耐震・省エネ・バリアフリー住宅で1,000万円、それ以外の住宅で500万円となりました。

- 短期退職手当等の退職所得金額の計算方法の改正(1月)

- 特定役員以外の者が勤続年数5年以下で退職した場合に、退職収入金額から退職所得控除額を差し引いた額のうち300万円を超える部分について2分の1課税の適用外となりました。短期間で転職を繰り返し、給料よりも税制的に有利な退職金で多額の報酬を受け取る問題に対処するためだと言われています。

- 教育一般貸付の返済期間(4月)

- 返済期間はこれまで母子家庭等を除き最長15年でしたが、誰でも最長18年に変更されました。

- 傷病手当金の支給期間(1月)

- これまで支給開始日から起算して最長1年6カ月でしたが、通算1年6カ月まで支給されるようになりました。

- 出産一時金の金額(1月)

- 産科医療補償制度に加入していない場所での出産の場合は40.4万円でしたが、40.8万円に増額されました。なお、産科医療補償制度の加算金を加えた総額は42万円のままです。

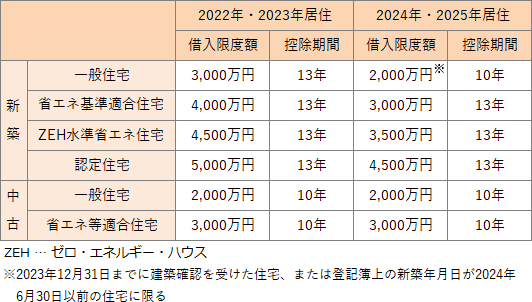

- 住宅ローン控除の改正(1月)

- 控除率が0.7%に縮小され、適用を受けるための所得要件が2,000万円以下に緩和されました。また借入限度額と控除期間が以下のように細かく規定されました。原則的な床面積要件は50㎡以上ですが、2023年12月31日までに建築確認を受けた新築住宅であり、適用を受けようとする年の合計所得金額が1,000万円以下の場合には床面積40㎡~50㎡の住宅でも適用を受けることができます。

- 個人住民税における住宅ローン控除の控除限度額縮小(1月)

- 控除限度額が所得税の課税総所得金額等の5%(最大9.75万円)に縮小されました(これまでは7%、最大13.65万円)。

- 中古住宅の要件の変更(1月)

- 住宅ローン控除、直系尊属からの住宅資金の一括贈与の特例、登録免許税の移転登記の軽減税率措置における中古住宅は、これまで建築後20年(マンション等の耐火建築物は25年)以内のものであることが要件となっていましたが、築年数要件が廃止された代わりに、新耐震基準に適合していること又は1982年(昭和57年)1月1日以降に建築されたものであることが要件となりました。

広告

2021年(令和3年)

- 金融サービス提供法(11月)

- 金融商品販売法が改称され、金融サービス提供法(金融サービスの提供に関する法律)となりました。金融商品販売業者等の重要説明義務や断定的判断等の禁止、損害賠償責任はそのままですが、新たに「金融サービス仲介業」が創設されています。

- 高額介護サービス費の自己負担限度額(8月)

- これまで現役世代並み所得の世帯で44,400円でしたが、介護サービス利用者と同一世帯に、前年の課税所得が690万円以上の第1号被保険者がいる場合には1世帯当たり140,100円、380万円以上690万円未満の場合には1世帯当たり93,000円に引き上げられました。

- 第3号被保険者の国内居住要件(4月)

- 国民年金第3号被保険者の加入要件に、原則として国内に居住していること(国内居住要件)が追加されました。留学生や海外赴任に同行する等で日本国内に生活の基礎がある場合には、引き続き第3号被保険者になります。

- iDeCoの脱退一時金の要件の改正(4月)

- 掛金の通算拠出期間が5年以下または資産額25万円以下であり、その他の要件を満たせば脱退一時金を請求できるようになりました。以前は3年以下または資産額25万円とされていました。

- 教育資金、結婚・子育て資金の一括贈与の改正(4月)

- 2021年4月1日以降の贈与分から、贈与者が死亡した場合の管理残額についてその死亡の日までの年数にかかわらず、相続等により取得したものとみなされます。2021年4月1日以降の贈与分から、子以外の直系卑属に相続税が課される場合には、管理残額に対応する相続税額が相続税額の2割加算の対象となります。

- 高年齢者雇用安定法(4月)

- これまでは65歳までの雇用確保措置を講じることが企業に義務付けられていましたが、これに加えて70歳までの雇用確保措置が企業の努力義務となりました。

- 基本年金額の変更(4月)

- 2021年度の基本年金額は780,900円、子の加算額は2人目まで各224,700円、3人目以降は各74,900円です。

- 住宅資金の一括贈与の改正(4月)

- 令和3年4月1日~12月31日までの契約分に係る非課税限度額が、省エネ住宅で1,500万円、それ以外の住宅で1,000万円となりました(令和2年度から据置)。さらに、これまで適用対象となるのは床面積が50㎡以上の住宅とされていましたが、受贈者の合計所得金額が1,000万円以下である場合には40㎡以上50㎡未満の住宅についても適用を受けられるようになりました。

- カーボンニュートラル投資促進税制(4月)

- ①大きな脱炭素化効果を持つ製品の生産設備、②生産工程等の脱炭素化と付加価値向上を両立する設備の導入に対して、税額控除又は特別償却を受けられます。

①は温室効果ガス削減効果が大きく、新たな需要の拡大に寄与することが見込まれる製品の生産に専ら使用される設備を対象として最大10%の税額控除又は50%の特別償却、②では事業所等の炭素生産性を相当程度控除させる設備(機械装置、器具備品、建物附属設備、構築物)を対象として、導入事業所の炭素生産性が3年以内に10%以上向上する計画であれば税額控除10%又は特別償却50%、3年以内に7%以上向上する計画であれば税額控除5%又は特別償却50%の税制優遇です。適用期限は2024年3月31日まで。

控除税額は、後述する「DX投資促進税制」との合計で法人税額の20%まで。 - DX(デジタルトランスフォーメーション)投資促進税制(4月)

- デジタル技術を活用した企業変革(デジタルトランスフォーメーション)を後押しするために、全社レベルのDXに向けた計画を主務大臣が認定した上で、DXの実現に必要なクラウド技術を活用したデジタル関連投資に対し、税額控除(5%/3%)又は特別償却30%を受けられます。対象設備は、ソフトウェア、システム移行に係る初期費用、器具備品、機械装置です。税額控除は基本3%ですが、グループ外の他法人ともデータ連携・共有する場合には5%となります。適用期限は2023年3月31日まで。

広告

2020年(令和2年)

- iDeCoプラス利用企業要件の緩和(10月)

- 従業員の加入者掛金に対して、中小事業主が中小事業主掛金を上乗せ(追加)して拠出できるiDeCoプラスを利用できる企業が、従業員数300人以下の企業に拡大されました(以前は500人以下でした)。

- 自己都合退職者の給付制限期間の短縮(10月)

- 従前は3カ月でしたが原則2カ月に短縮されました。なお、自己の責めに帰すべき重大な理由で退職された方、または5年間のうち自己都合退職が3回目以上の方の給付制限期間は従来通り3か月となります。

- 老齢厚生年金の標準報酬月額の上限改定(9月)

- 月額等級の最高として65万円(第32級)が追加されました。以前は62万円(第31級)が上限でした。

- 自筆証書遺言の保管制度開始(7月)

- 法務局において自筆証書遺言を安全に保管する制度が開始しました。この保管制度を利用した場合は家庭裁判所の検認が不要になるメリットがある他、遺言書の紛失や隠匿等の防止、遺言書の存在把握が容易になるなどの効果が期待されています。

- 基本年金額の変更(4月)

- 2020年度の基本年金額は781,700円、子の加算額は2人目まで各224,900円、3人目以降は各75,000円です。

- 教育一般貸付で上限450万円の範囲拡大(4月)

- 以前は海外留学のみが対象でしたが、①自宅外通学、②修業年限5年以上の大学(昼間部)、③大学院に該当する人の上限も450万円になりました。

- 雇用保険料の高齢免除の廃止(4月)

- これまで65歳以上の被保険者からは雇用保険料の徴収が免除されていましたが、2020年4月1日からは65歳以上の被保険者についても雇用保険料を納めることになりました。

- つみたてNISA非課税期間の延長(4月)

- 従来は2037年までとされており開始する年度が遅くなるほど非課税期間が短くなる制度設計でしたが、2042年までにつみたてNISA口座で投資開始すればその年から20年間非課税となるように変更されました。

また一般NISAについても口座開設可能期間が5年延長され2028年までになっています。なお、ジュニアNISAについては当初規定通り2023年までです。

- 法人消費税の申告期限延長措置の創設(4月)

- 以前は法人税だけに延長が認められていましたが、法人税について延長の指定を受けている場合に限り、消費税の確定申告書の提出期限も1カ月間延長できることになりました。2021年3月31日以後に終了する事業年度(2020年4月1日以降に開始する事業年度)に適用されます。申告後に決算が確定し、修正申告や更正の請求を行う事務負担を軽減するためです。

- 民法改正関連(4月)

- 【危険負担の見直し】

今までは買主負担でしたが、民法改正により売主負担に変わりました。

これは、契約から引渡しまでの間に、売主・買主どちらにも帰責事由がない天災等で建物等が滅失した(履行不能になった)場合に、そのリスクをどちらが負担すべきかという問題です。以前は売主の建物引渡し債務が消滅する一方、買主の代金支払い債務は残ったままとなり、建物の引渡しがないのに代金を支払うことが民法上の規定でした。この規定は不合理であったため、民法改正により買主は代金支払いを拒絶できるようになりました。

【瑕疵担保責任の見直し】

売主や請負人の瑕疵担保責任における瑕疵(かし)という文言が「契約の内容に適合しないものであるとき」と明記されたことに伴い、瑕疵担保責任が契約不適合責任(または"瑕疵"を抜いて担保責任)となりました。契約責任説が採用され、これまで買主が知っていた瑕疵について売主は責任を負わないとされていましたが、改正により買主が知っていた不適合であっても、その内容が契約で定められていない場合には売主が責任を負うこととなりました。また、買主が売主の担保責任を追及するには、買主はその不適合を知った時から1年以内に売主に通知すれば良いことが明文化されました。

【配偶者居住権(長期・短期)の新設】

被相続人と同居していた配偶者が、引き続きその自宅に住み続けられるように配慮した制度です。- 配偶者居住権(長期)

相続対象となった建物の価値を所有権と居住権に分け、所有権を子が、居住権を配偶者が取得することで、配偶者が終身その自宅に無償で住み続けられる仕組みです。長期の配偶者居住権は遺産分割で取得するか、遺贈の目的とされることが必要です。また配偶者居住権は設定登記をしなければなりません。 - 配偶者短期居住権

配偶者が相続人の所有していた建物に無償で住んでいた場合、上記の配偶者居住権(長期)を取得していなくても、①遺産分割により建物の帰属が確定した日、または②相続開始日から6カ月後のいずれか遅い日まで、引き続きその自宅に無償で住み続ける権利が認められました。

- 配偶者居住権(長期)

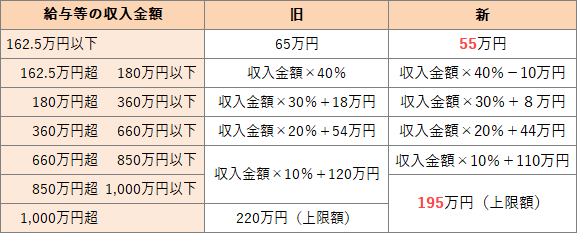

- 各種所得控除の変更(1月)

- 【基礎控除】

一律38万円→最高48万円に増額されました。また、所得制限が新設されました。【給与所得控除額】

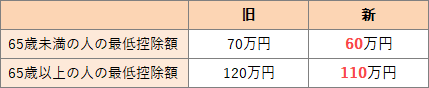

基礎控除の増額に伴い、一律10万円引き下げられました。最低額は55万円、上限は195万円となりました。【公的年金等控除】

基礎控除の増額に伴い、一律10万円引き下げられました。65歳未満の人の最低控除額は60万円、65歳以上の人の最低控除額は110万円になりました。また、公的年金等以外の所得の合計額が1,000万円超の人は、さらに控除額が10万円または20万円引き下げられます。【所得金額調整控除額の創設】

所得金額調整控除(子ども等)と所得金額調整控除(年金等)の2種類があります。これらの方々については給与収入から所得金額調整控除額を併せて控除することで以前と同じ控除額(基礎控除の増額を含む)になる仕組みです。- 所得金額調整控除(子ども等)

2020年に行われた給与所得控除額の上限引き下げが、同一世帯内に23歳未満の扶養親族又は特別障害者である扶養親族などがいる人の負担増とならないように、所得金額を調整する制度です。算出式は「(給与収入-850万円)×10%(上限15万円)」です。 - 所得金額調整控除(年金等)

2020年に給与所得控除額および公的年金等控除額の両方が10万円引き下げられたことから、給与所得と年金所得の双方を有する者にとって負担増とならないように、所得金額を調整する制度です。最高10万円を給与所得の金額から控除できます。

- 所得金額調整控除(子ども等)

- 人的控除の所得限度額の変更

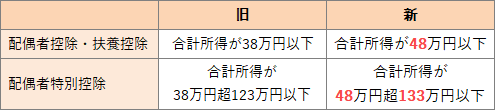

- 以前は配偶者控除や扶養控除は合計所得金額38万円以下というのが適用要件の1つになっていましたが、給与所得控除額と公的年金等控除額の減額に伴い、一律10万円引き上げられました。配偶者控除、扶養控除は合計所得金額48万円以下、配偶者特別控除は48万円超133万円以下が適用要件に変わりました。なお、給与収入のみで年間収入が103万円以下であれば控除対象となることは変わりません。勤労学生控除の所得要件や、寡婦控除・ひとり親控除の子の所得要件も10万円引き上げられていますが出題されそうもないので割愛します。

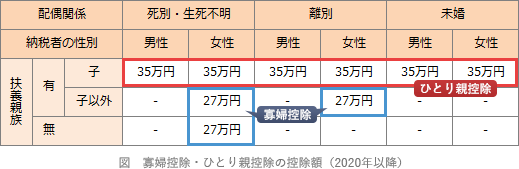

- 寡婦(夫)控除の見直し

- 従来は寡夫にだけ合計所得金額500万円以下という所得制限が設けられていましたが、これが寡婦にも設定されました。また、新たに「ひとり親控除」が新設され、死別・離別でない「未婚のひとり親」である者が所得控除の対象となりました。ひとり親控除に吸収される形で寡夫控除は廃止されました。

- 青色申告特別控除額

- 上限額は65万円のままですが、65万円の控除を受けるには①仕訳帳及び総勘定元帳の電子帳簿保存、または②e-Taxでの申告のいずれかが必須となりました。この要件を満たさない場合には最高55万円の控除となります。基礎控除が増額された分、個人事業主やフリーランスの方にとっては減税となります。

広告

2019年(令和元年)

- 消費税率(10月)

- 消費税率が10%になりました。飲食料品(一部を除く)と定期購読契約に基づき週2回以上発行されている新聞については8%の軽減税率が適用されます。

- 住宅ローン控除期間の延長(10月)

- 令和元年10月1日から令和2年12月31日の期間に消費税10%で住宅を取得した場合、最長13年間住宅ローン控除が受けられます。1~10年目は年末残高の1%、11~13年目は、「年末残高の1%」と「税抜き建物価格×2%÷3」のいずれか少ない金額が控除額となります。

- フラット35の購入額上限撤廃(10月)

- 以前は建築費・購入価額が1億円以下のものとされていましたが、2019年10月よりこの上限が撤廃されました。

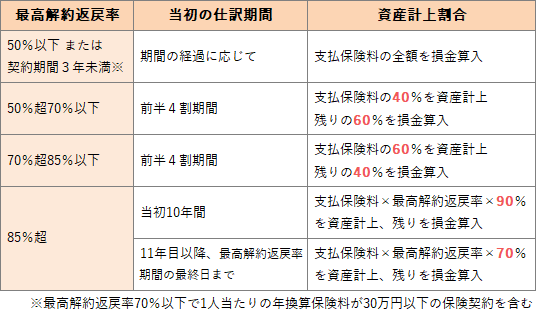

- 法人契約の定期保険経理処理の変更(7月)

- 過度な節税保険を見直すため、長期平準定期保険や逓増定期保険及び第三分野の保険などに対する個別通達が廃止され、解約返戻率を基準にした仕訳に統一されました。遡及適用はなく、令和元年7月8日以後に契約する法人定期保険に適用されます。

- 遺留分侵害請求権(7月)

- 以前の「遺留分減殺請求権」が民法改正により「遺留分侵害請求権」という呼び名に変更されました。請求権行使による不動産の共有等を防止するため金銭での請求ができるようになりました。

- 特別寄与分請求権の創設(7月)

- 被相続人の親族であり相続人以外の者(孫や子の配偶者等)が、被相続人に対して無償で療養看護その他の労務の提供をしたことにより、被相続人の財産の維持又は増加について特別の寄与をした場合は、相続開始後、相続人に対して寄与に応じた金銭の支払いを請求できるようになりました。

- 預貯金払戻し制度の新設(7月)

- 遺産分割前であっても、被相続人名義の口座から「預貯金の額×1/3×法定相続分」までを、単独で払戻し可能となりました。ただし、同一金融機関からの払戻しは150万円が限度です。

- 上場株式等の引渡日の変更(7月)

- 上場株式等の引渡日が取引日から起算して3営業日目に短縮されました(以前は4営業日目)。

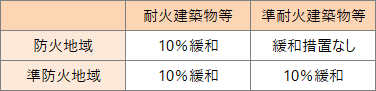

- 建ぺい率の緩和要件の変更(6月)

- 準防火地域内の耐火建築物等・準耐火建築物等についても10%の緩和を受けられるようになりました。

- ふるさと納税(6月)

- 制度の趣旨に反する過度な返礼品競争を防ぐため、総務大臣による指定を受けていない地方団体に対する寄附は、ふるさと納税の対象外となりました。また、返礼品に「寄附金の3割以下の地場産品」という基準が設けられました。

- ゆうちょ銀行預入限度額の引き上げ(4月)

- 通常貯金と定期性貯金を合わせて2,600万円に引き上げられました(通常・定期は各1,300万円が上限)。従来は通常貯金と定期性貯金を合算して1,300万円が限度額でした。

- 産前産後期間の国民年金保険料免除(4月)

- 国民年金第1号被保険者が出産する場合、出産予定日又は出産日が属する月の前月から4か月間の国民年金保険料が免除されます(多胎妊娠の場合は、出産予定日又は出産日が属する月の3か月前から6か月間)。免除期間は受給資格期間・納付済期間に算入されます。

- 基本年金額の変更(4月)

- 2019年度の基本年金額は780,100円、子の加算額は224,500円です。

- 教育資金一括贈与の特例の変更点(4月)

- 贈与を受ける人の所得が1,000万円を超える場合には適用を受けられなくなりました。

- 学校等に在籍している、または教育訓練給付金対象の教育訓練を受けている場合は、受贈者が40歳まで教育資金口座に係る契約期間を延長できるようになりました。以前は30歳で終了でした。

- 2019年7月以降に行われる贈与では、教育資金の範囲から、学校等以外の者に支払われる金銭で受贈者が23歳に達した日の翌日以後に支払われるもののうち、塾や習い事の対価が除外されました。23歳以降の学校以外に支払う教育資金としては「教育訓練給付金対象の教育訓練」のみが認められます。

- 自筆証書遺言の要件緩和(1月)

- 別紙として作成する財産目録についてパソコン等で作成できるようになりました(財産目録の各頁への署名押印が必要)。依然として遺言書の全文、日付及び氏名を自書して、これに押印することに変わりはありませんが、一部が自書でなくてもよくなったという変更です。

広告

2018年(平成30年)

- 国民年金保険料後納制度(5年)の終了(9月)

- 納期限を過ぎた国民年金保険料を後納できる特例措置が9月30日をもって終了しました。

- 介護保険の自己負担割合(8月)

- 収入が多い被保険者(年金収入等340万円以上、または世帯収入463万円以上)の人の負担割合が2割から3割になりました(以前は2割が上限)。

- 田園住居地域の追加(4月)

- 用途地域に田園住居地域(住居系)が追加されました。田園住居地域は、農業の利便の増進を図りつつ、これと調和した低層住宅に係る良好な住居の環境を保護するために定められる地域です。原則として第一種・第二種低層住居地域の規定が準用されます。

これにより住居系8つ、商業系2つ、工業系3つの計13種類となりました。 - iDeCo+制度のスタート(5月)

- 一定の要件を満たしている事業主に使用される従業員で個人型確定拠出年金(iDeCo)に加入している方については、中小事業主が必要な手続き等をとった場合、従業員の加入者掛金に対して、中小事業主が中小事業主掛金を上乗せ(追加)して拠出することが可能になりました。

- 国民健康保険の運営主体(4月)

- 従来の市区町村と国民健康保険に加えて都道府県も保険者に加わることとなりました。

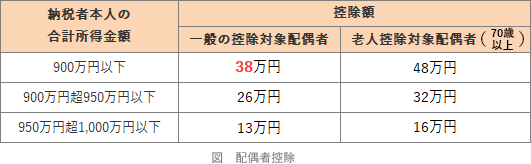

- 配偶者控除の所得制限(1月)

- 納税者の合計所得金額が900万円を超えると配偶者控除の金額が段階的に少なくなり、1,000万円超では適用なしとなりました。

- 配偶者特別控除の枠拡大(1月)

- 配偶者の合計所得金額が38万円超123万円以下である場合に適用を受けられるようになりました(以前は38万円超76万円以下)。

- つみたてNISAの設立(1月)

- 長期積立分散投資を支援する非課税制度です。年間40万円が限度額、運用益が最長20年間非課税になります。通常NISAとは選択制です。

2017年(平成29年)

- 老齢基礎年金の受給資格期間短縮(8月)

- 必要とされる保険料納付済期間が25年から10年に短縮されました。

- iDeCo加入者範囲の拡大(1月)

- 第3号被保険者や公務員もiDeCoに加入できるようになりました。

- セルフメディケーション税制(1月)

- 医療費控除の特例としてセルフメディケーション税制が創設されました。年間で12,000円以上スイッチOTC医薬品を購入した際に、その購入費用について最高88,000円の所得控除を受けることができるものです。従来の医療費控除とは選択適用となります。

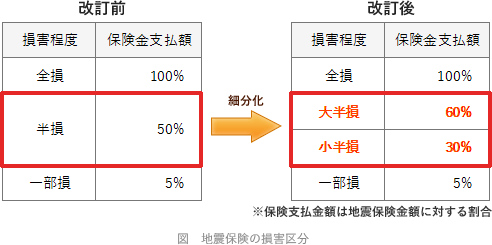

- 地震保険の損害区分の変更(1月)

- 4区分(全損・大半損・小半損・一部損)に細分化されました(以前は全損・半損・一部損の3区分)。保険始期が2017年1月1日以降の地震保険契約に適用されます。

- 類似業種比準方式の計算式変更(1月)

- 平成29年1月以降の贈与・相続から、配当金額・利益金額・純資産額の割合が、配当+利益×3+純資産5から配当+利益+純資産3に変わりました。また、類似業種の株価を選択する際に「過去2年間の平均株価」が加わりました(評価する月、評価する月の前月、評価する月の前々月、前年の平均、過去2年間の平均の5つの金額のうち最も低い金額を選択できます)。

2016年(平成28年)

- 金融所得課税の一体化(1月)

- 公社債等が上場株式等の税制に一体化されました。これにより公社債の申告方法や損益通算の範囲が変わることとなりました。

- ジュニアNISAのスタート(1月)

- 未成年を対象としたジュニアNISAがスタートしました。子や孫の口座を両親や祖父母が管理する形態となります。年間投資枠は80万円が上限で、18歳までは払出し制限があることが特徴です。非課税期間は通常NISAと同じく最長で5年です。

- 通勤手当の非課税限度額の引上げ(1月)

- 1カ月当たり最高15万円に増額されました(以前は10万円)。

2015年(平成27年)

- 国民年金保険料後納制度(10年)の終了(9月)

- 納期限を過ぎた国民年金保険料を後納できる特例措置が9月30日をもって終了しました。

- 特定居住用宅地等の限度面積の拡大(1月)

- 小規模宅地等に係る相続税の特例において、特定居住用宅地等の限度面積が240㎡から330㎡に増えました。

- 相続時精算課税に係る贈与者と受贈者の要件緩和(1月)

- [贈与者]

改正前…65歳以上の親

改正後…60歳以上の親または祖父母(直系尊属)

[受贈者]

改正前…20歳以上の子

改正後…20歳以上の子または孫(直系卑属)

2014年(平成26年)

- ゴルフ会員権の譲渡損失(4月)

- ゴルフ会員権の譲渡により生じた損失は、原則として、給与所得など他の所得と損益通算することはできなくなりました。

- 教育一般貸付の限度額増額(4月)

- 最高300万円から350万円(海外留学資金の場合450万円)に増額されました。

- 給与所得控除の限度額の引き下げ(1月)

- 給与収入1,000万円超は一律220万円に引き下げられました(以前は給与収入1,500万円超で一律245万円)。

- NISA年間投資枠の拡大(1月)

- 100万円から120万円に増額されました。

広告