所得税の申告と納付(全20問中11問目)

No.11

居住者に係る所得税の青色申告に関する次の記述のうち、最も適切なものはどれか。2018年9月試験 問29

- 青色申告者が死亡し、その業務を承継した相続人が、新たに青色申告者として承継後の期間に係る所得計算を行う場合、青色申告承認申請書を相続の開始があったことを知った日の翌日から2カ月以内に提出しなければならない。

- 青色申告者が不動産所得を生ずべき業務と事業所得を生ずべき業務のいずれも営む場合、損益計算書はそれぞれの業務に係るものの区分ごとに各別に作成し、貸借対照表は2つの業務に係るものを合併して作成することとされている。

- 事業所得を生ずべき業務を営む青色申告者が、取得価額が10万円以上30万円未満の減価償却資産を取得して業務の用に供した場合、その年分の事業所得の金額の計算上、その取得価額の合計額のうち500万円に達するまでの金額を必要経費に算入することができる。

- 青色申告の適用を初めて受ける年分に純損失の金額が生じた場合、青色申告者は、青色申告書と還付請求書を申告期限までに提出することにより、純損失の金額を前年に繰り戻し、前年分の所得に対する所得税額の還付を受けることができる。

広告

正解 2

問題難易度

肢112.0%

肢270.7%

肢33.5%

肢413.8%

肢270.7%

肢33.5%

肢413.8%

分野

科目:D.タックスプランニング細目:7.所得税の申告と納付

解説

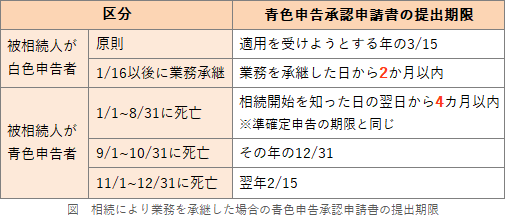

- 不適切。相続により業務を承継した場合の青色申告承認申請書の提出期限は以下のようになっています。本肢の被相続人は青色申告者なので、承認申請書を2カ月以内に提出ということはありません。

- [適切]。青色申告者が複数の事業をしている場合の決算書は、損益計算書はそれぞれの業務に係るものの区分ごとに各別に作成し、貸借対照表は全ての業務に係るものを合併して作成しなければなりません。

- 不適切。500万円ではありません。所定の要件を満たす青色申告者は、取得価額30万円未満の減価償却資産について、購入・使用開始した年に一括して必要経費に算入する特例が使えます。この少額減価償却資産の特例を適用できるのは、年間で取得価額の合計が300万円に達するまでです。

- 不適切。「純損失の繰戻還付」により純損失の金額を前年に繰り戻して前年分の所得税額の還付を受けるには、前年分の確定申告において青色申告書を提出していることが要件となります。したがって、青色申告の適用を初めて受ける年に「純損失の繰戻還付」を使うことはできません。

広告