- HOME

- タックスプランニング

- 税額控除

- No.15

税額控除(全15問中15問目)

No.15

居住者が2024年10月に新築の認定長期優良住宅を取得した場合における住宅借入金等特別控除および認定長期優良住宅の新築等をした場合の所得税額の特別控除(以下、「認定長期優良住宅新築等特別税額控除」という)に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、子育て特例対象個人の特例については考慮しないものとし、ほかに必要とされる要件等はすべて満たしているものとする。2014年9月試験 問29

- 住宅ローンを利用して認定長期優良住宅を取得した場合、最長15年間にわたり、その住宅借入金残高に応じて、認定長期優良住宅の新築等に係る住宅借入金等特別控除の適用を受けることができる。

- 住宅ローンを利用して認定長期優良住宅を取得した場合、住宅借入金の年末残高が4,000万円の場合、2024年分の認定長期優良住宅の新築等に係る住宅借入金等特別控除額は40万円である。

- 自己資金で認定長期優良住宅を取得した場合、認定長期優良住宅新築等特別税額控除の控除額は、実際に要した費用の10%(最高50万円)である。

- 自己資金で認定長期優良住宅を取得し、認定長期優良住宅新築等特別税額控除の適用を受けた場合において、2024年分の所得税額から控除してもなお控除しきれなかった金額があるときは、その金額を翌年に繰り越して控除することができる。

広告

正解 4

問題難易度

肢110.2%

肢26.5%

肢333.7%

肢449.6%

肢26.5%

肢333.7%

肢449.6%

分野

科目:D.タックスプランニング細目:6.税額控除

解説

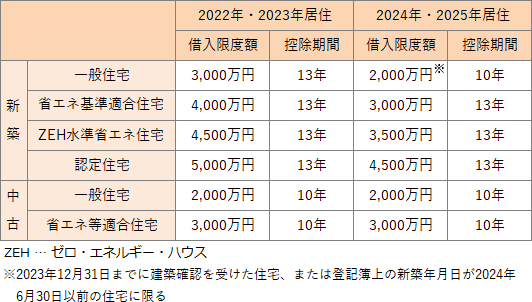

- 不適切。2024年に新築住宅を取得した場合の住宅ローン控除の控除期間は最長13年となります。なお、一般住宅や中古住宅は10年です。

- 不適切。2024年に新築の認定長期優良住宅に入居した場合、対象となる借入金残高は最高4,500万円、控除率は0.7%です。本肢は年末残高が4,000万円なので、控除額は「4,000万円×0.7%=28万円」となります。

- 不適切。認定住宅新築等特別税額控除は、①認定長期優良住宅、②認定低炭素住宅、③特定エネルギー消費性能向上住宅を新築等で取得した場合に、認定住宅の認定基準に適合するために必要となる"標準的なかかり増し費用"の10%に相当する金額を、その年分の所得税額から控除するものです。2014年4月1日以降、"標準的なかかり増し費用"の限度額は650万円なので、控除限度額はその10%に当たる65万円です。

- [適切]。認定住宅新築等特別税額控除の控除額を居住年の所得税額から控除しきれなかったときは、その翌年分の所得税額から控除しきれなかった分を控除することができます。

広告