各種所得の内容(全46問中24問目)

No.24

居住者に係る所得税の一時所得および雑所得に関する次の記述のうち、最も不適切なものはどれか。なお、記載のない事項については考慮しないものとする。2019年9月試験 問26

- 一時払養老保険において、保険期間の初日から5年以内に被保険者である妻が死亡し、契約者(=保険料負担者)である夫が死亡保険金を一時金で受け取った場合、その一時金は、一時所得として総合課税の対象となる。

- 個人年金保険(保証期間付終身年金)の年金受取人が、年金支払開始日後に保証期間分の年金額を一括で受け取った場合、その一時金は、一時所得として総合課税の対象となる。

- 個人年金保険(保証期間付終身年金)の年金受取人が年金支払開始日後に死亡し、その年金受給権を相続により取得した相続人が当該年金の支払を受けた場合、その年金支給初年分においては、公的年金等以外のものに係る雑所得の金額は算出されない。

- 2024年中に65歳以上の納税者が受け取った障害基礎年金の額が78万円、老齢厚生年金の額が90万円である場合、2024年分の所得税において公的年金等に係る雑所得の金額は算出されない。

広告

正解 2

問題難易度

肢114.1%

肢258.2%

肢319.8%

肢47.9%

肢258.2%

肢319.8%

肢47.9%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

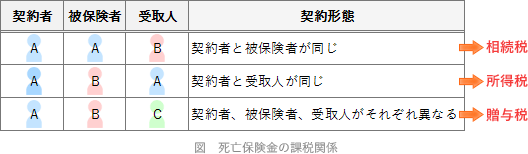

- 適切。一時払養老保険では契約から5年以内に解約や満期による保険金を受け取った場合、金融類似商品として20.315%の源泉分離課税となります。しかし、5年以内に被保険者が死亡して一時金を受け取る場合には、通常の死亡保険金の課税関係と同様に扱います。本肢のケースは、契約者=受取人ですので一時所得として総合課税の対象となります。

- [不適切]。個人年金保険の年金額の一括受取りは、受け取る時期により所得区分が変わります。

- 受取り開始日以前の場合 … 一時所得

- 受取り日開始後の場合 … 雑所得

- 適切。確定年金や保証期間付き年金の支払保証期間内に年金受取人が死亡し、相続人が残りの期間の年金を受け取ることになった場合、死亡した人から年金受給権を相続により取得したとして相続税の課税対象となります。

毎年支払を受ける年金(公的年金等以外の年金)に係る所得税については、年金支給初年は全額非課税、2年目以降は課税部分が階段状に増加していく方法により計算します。 - 適切。障害年金と遺族年金は非課税所得ですので、老齢厚生年金の額(90万円)だけで考えます。65歳以上の人の公的年金等控除額は最低90万円※ですので、本肢のケースでは公的年金等に係る雑所得の金額はゼロとなります。

※公的年金収入以外の合計所得が2,000万円超の人の最低控除額です。当該金額が1,000万円超2,000万円以下であれば100万円、1,000万円以下であれば110万円となります。

広告