- HOME

- タックスプランニング

- 法人税

- No.45

法人税(全69問中45問目)

No.45

青色申告法人の欠損金の繰越控除に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、法人はいずれも設立後10年以上経過した普通法人であるものとし、資本金5億円以上の法人に完全支配されている法人等ではないものとする。また、記載のない事項については考慮しないものとする。2018年9月試験 問32

- 資本金が2億円であるA社の2024年4月1日に開始する事業年度において生じた欠損金額の繰越期間は、最長で7年間である。

- 資本金が1億円であるB社の2024年4月1日に開始する事業年度において生じた欠損金額の繰越期間は、最長で10年間である。

- 資本金が2億円であるC社の2024年4月1日に開始する事業年度において、繰越欠損金の額が2,000万円、繰越欠損金控除前の所得の金額が1,200万円である場合、繰越欠損金控除後の繰越欠損金の残高は1,400万円である。

- 資本金が1億円であるD社の2024年4月1日に開始する事業年度において、繰越欠損金の額が1,500万円、繰越欠損金控除前の所得の金額が1,000万円である場合、繰越欠損金控除後の繰越欠損金の残高は500万円である。

広告

正解 1

問題難易度

肢163.1%

肢211.1%

肢315.6%

肢410.2%

肢211.1%

肢315.6%

肢410.2%

分野

科目:D.タックスプランニング細目:10.法人税

解説

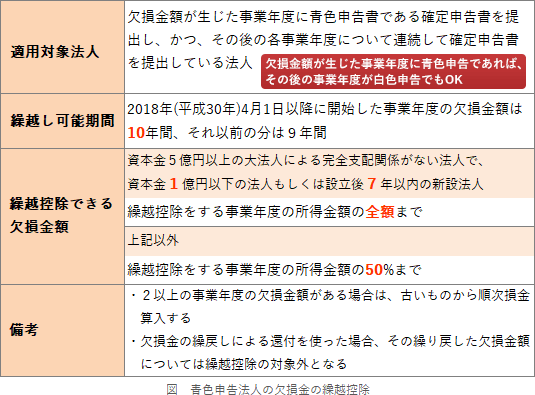

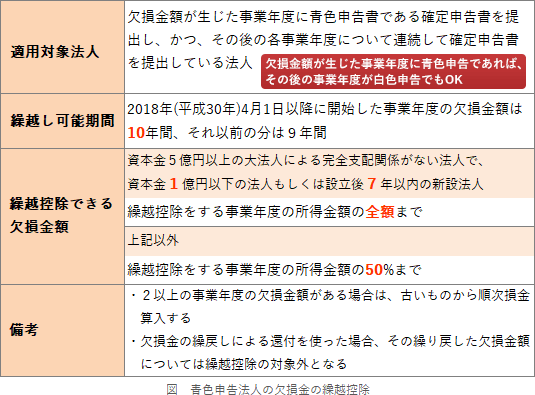

青色申告法人の欠損金の繰越控除に関する出題ポイントは下表のとおりです。

- [不適切]。2018年4月1日以降に開始した事業年度において生じた欠損金額の繰越期間は10年です。これは中小法人等であるかどうかによって変わりません。

- 適切。2018年4月1日以降に開始した事業年度において生じた欠損金額の繰越期間は10年です。本肢の事業年度開始日は2024年中ですから、欠損金額を繰越控除できる期間は最長10年間です。

- 適切。資本金が1億円を超えているので、繰越控除できる欠損金額は、繰越控除前の所得金額の50%が限度となります。繰越控除できる欠損金額は「1,200万円×50%=600万円」ですので、繰越欠損金控除後の繰越欠損金の残高は「2,000万円-600万円=1,400万円」です。

- 適切。資本金が1億円以下なので、繰越控除できる欠損金額は、繰越控除前の所得金額の全額が限度となります。繰越控除できる欠損金額は1,000万円ですので、繰越欠損金控除後の繰越欠損金の残高は「1,500万円-1,000万円=500万円」です。

広告