各種所得の内容(全46問中46問目)

No.46

居住者が2024年中に受ける株式の配当に係る所得税の課税関係に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、配当等は内国法人から受けたものとし、株式等を取得するために要した負債の利子はないものとする。2014年1月試験 問27

- 個人(発行済株式総数等の3%未満を有する者)が受け取る上場株式の配当について、納税者は、確定申告不要制度、総合課税または申告分離課税のいずれかを選択することができる。

- 個人が年1回30万円の非上場株式の配当金を受け取った場合、その配当は総合課税の対象となり、確定申告が必要となる。

- 非上場株式に係る譲渡損失の金額は、申告分離課税を選択した配当所得の金額と損益通算することができない。

- 総合課税の対象となる配当所得のうち、非上場株式に係る剰余金の配当は、配当控除の対象とならない。

広告

正解 4

問題難易度

肢18.4%

肢218.8%

肢316.2%

肢456.6%

肢218.8%

肢316.2%

肢456.6%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

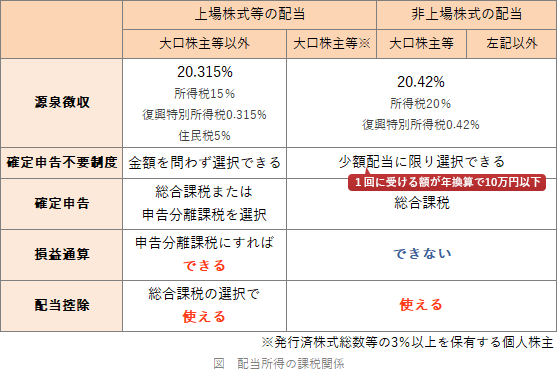

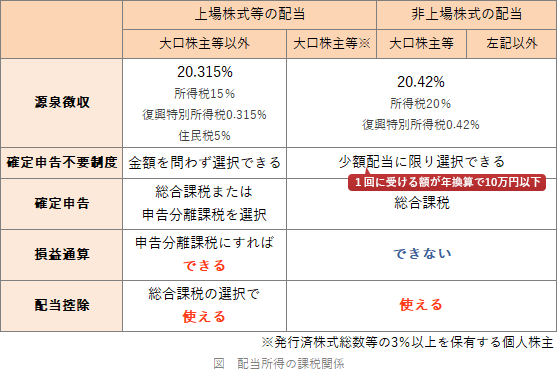

配当所得の課税関係については以下の出題ポイントを確認しておきましょう。

- 適切。大口株主等以外が受け取る上場株式の配当は、確定申告不要制度、総合課税として確定申告、申告分離課税として確定申告の3つの方法から選択できます。

- 適切。非上場株式の配当については、少額配当(1回の配当につき年換算で10万円以下)に該当する場合を除いて総合課税として確定申告する必要があります。

- 適切。非上場株式の譲渡損失は申告分離課税ですが、上場株式等の配当所得等や上場株式の譲渡所得と損益通算することはできません。

- [不適切]。非上場株式の配当も、確定申告(総合課税)をすることによって配当控除の適用を受けることができます。

広告