- HOME

- タックスプランニング

- 法人税

- No.62

法人税(全69問中62問目)

No.62

青色申告法人の欠損金の繰越控除等に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。2015年9月試験 問32

- 資本金が1億円を超える一定の法人が2024年4月1日に開始する事業年度において欠損金額を損金の額に算入する場合、損金の額に算入することができる欠損金額は、繰越控除前の所得の金額の50%相当額が限度となる。

- 損金の額に算入することができる欠損金額は、各事業年度開始の日前7年以内に開始した事業年度において生じた欠損金額に限られる。

- 欠損金の繰越控除の適用を受けるためには、欠損金額の生じた事業年度において青色申告書である確定申告書を提出し、かつ、その後の各事業年度について連続して青色申告書である確定申告書を提出していなければならない。

- 資本金が1億円以下の一定の法人は、設立後5年以内において生じた欠損金額がある場合に限り、その欠損金額について、その欠損金額が生じた事業年度開始の日前1年以内に開始した事業年度の所得に繰り戻し、その事業年度の所得に対する法人税額の全部または一部を還付請求することができる。

広告

正解 1

問題難易度

肢161.0%

肢26.5%

肢315.3%

肢417.2%

肢26.5%

肢315.3%

肢417.2%

分野

科目:D.タックスプランニング細目:10.法人税

解説

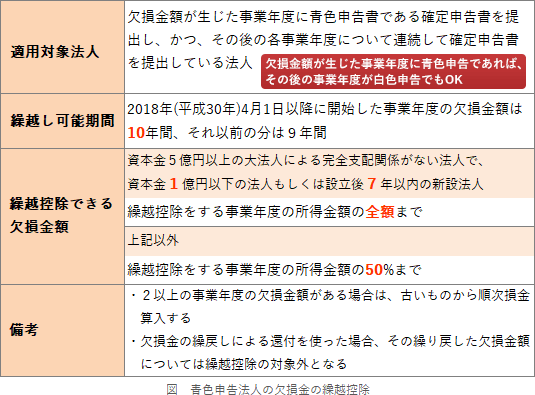

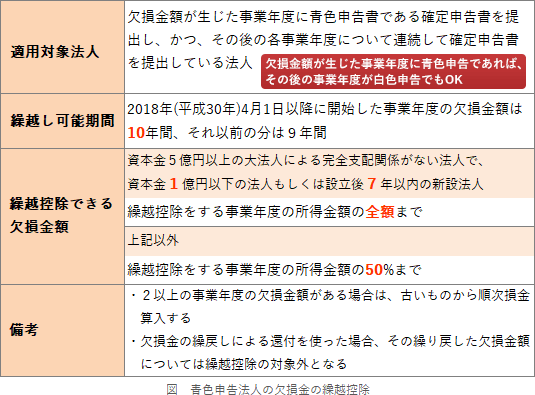

青色申告法人の欠損金の繰越控除に関する出題ポイントは下表のとおりです。

- [適切]。中小法人等以外の法人については、繰越控除できる欠損金額は繰越控除前の所得金額の50%までとなっています。仮に所得金額が1,000万円であれば、500万円までの損金算入が認められるということです。

- 不適切。2018年4月1日以降に開始した事業年度において生じた欠損金額については10年、それ以前の事業年度のものについては9年の繰越しができます。本肢は7年としているので誤りです。

相当昔のことですが、H14年3月~H23年3月までに開始する事業年度では7年でした。 - 不適切。翌年以降は青色申告である必要はありません。欠損金の繰越控除の適用を受けるためには、欠損金額が生じた事業年度において青色申告であれば足り、その後の各事業年度は確定申告書を提出していれば白色申告であっても問題ありません。これは所得税における純損失の繰越控除でも同じです。

- 不適切。資本金が1億円以下である等の要件を満たす法人は、前期・当期に連続して青色申告をしている等の要件を満たせば、当期に生じた欠損金額をその事業年度開始の日前1年以内に開始したいずれかの事業年度(≒前事業年度)に繰り戻して、法人税額の還付を受けることができます(欠損金の繰戻し)。設立後5年以内という要件はかつてありましたが現在は撤廃されています。

広告