所得控除(全31問中7問目)

No.7

居住者に係る所得税の所得控除に関する次の記述のうち、最も不適切なものはどれか。なお、記載のない事項については考慮しないものとする。2022年5月試験 問27

- 納税者が、生計を一にする長男が未納にしていた過去2年分の国民年金保険料を支払った場合、納めた全額がその支払った年分の社会保険料控除の対象となる。

- 納税者と生計を一にする配偶者が受け取っている公的年金から特別徴収された介護保険料は、確定申告をすることにより、納税者の社会保険料控除の対象とすることができる。

- 契約者(=保険料負担者)および被保険者を青色申告者である個人事業主、死亡保険金受取人を青色事業専従者である個人事業主の配偶者とする10年更新の定期保険に加入した場合、契約者が支払う保険料は、生命保険料控除の対象となる。

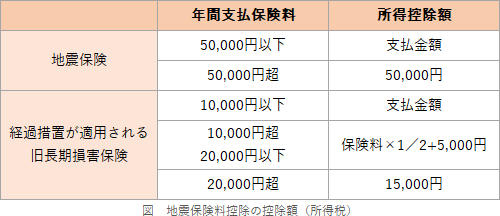

- 地震保険料控除に関する経過措置の対象となる年金払積立傷害保険の保険料(年間5万円)を支払っている納税者が、戸建て住宅を購入し、自己が所有する家屋を目的とした地震保険の保険料(年間3万円)を支払った場合、その支払った年分の地震保険料控除の額は45,000円となる。

広告

正解 2

問題難易度

肢18.7%

肢268.9%

肢37.6%

肢414.8%

肢268.9%

肢37.6%

肢414.8%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 適切。納税者が、本人および本人と生計を一にする親族等が負担すべき社会保険料を支払った場合、社会保険料控除の対象となります。未納分をまとめて支払った場合は、全額が支払った年の社会保険料控除の対象となります。

- [不適切]。公的年金や給与から特別徴収された社会保険料は、本人が支払ったものとされます。社会保険料控除は、納税者が本人または本人と生計を一にする配偶者やその他親族の社会保険料を支払ったときに受けられる所得控除なので、配偶者が支払ったものである特別徴収の介護保険料は、納税者本人の社会保険料控除の対象となりません。

- 適切。個人事業主が本人や家族従業員を被保険者として掛けた生命保険の保険料は、生命保険料控除の対象となります。一方、家族以外の従業員の福利厚生のために支払う生命保険料は必要経費に算入することとなります。

- 適切。地震保険と地震保険料控除に関する経過措置の対象となる旧長期損害保険は、支払金額によって以下のとおりの所得控除額となり、両方合わせて5万円が上限です。年金払積立傷害保険の保険料は年間5万円のため控除額は15,000円、地震保険の保険料は年間3万円のため控除額は30,000円となるため、合計で地震保険料控除の額は45,000円となります。

広告