不動産の取得・保有に係る税金(全23問中15問目)

No.15

「住宅用地に対する固定資産税の課税標準の特例」(以下、「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。2020年1月試験 問39

- 甲土地とその隣接地である乙土地を所有する者が、甲土地上に賃貸アパートを建築し、乙土地を当該アパートの入居者専用の駐車場として利用する場合、乙土地は、当該アパートと一体として利用されていると認められれば、甲土地とともに本特例の対象となる。

- 2階建ての店舗併用住宅の敷地である土地(400㎡)について、当該店舗併用住宅の床面積が300㎡で、そのうち居住部分の床面積が120㎡である場合、本特例の対象となる住宅用地の面積は200㎡となる。

- 2024年6月に購入した土地上で同年12月に新築した住宅に、同月中に入居した場合であっても、2025年1月1日現在において当該住宅の所有権の保存登記が未了であるときは、2025年度分の固定資産税において、当該土地は本特例の対象とならない。

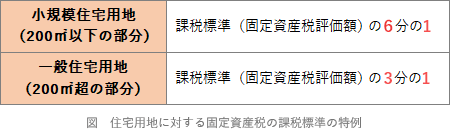

- 一戸の住居の敷地で、本特例の対象となる住宅用地の面積が300㎡である場合、当該土地に係る固定資産税の課税標準は、200㎡相当分について課税標準となるべき価格の6分の1の額となり、残りの100㎡相当分について課税標準となるべき価格の3分の1の額となる。

広告

正解 3

問題難易度

肢17.8%

肢227.2%

肢351.6%

肢413.4%

肢227.2%

肢351.6%

肢413.4%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 適切。本特例の対象となる住宅用地には、住宅用家屋の敷地と一体となっている庭や自家用(入居者用)の駐車場等を含みます。よって、乙土地が甲土地と一体として利用していると認められれば、本特例の適用対象となります。

- 適切。専用住宅の場合は、その敷地すべてが住宅用地となりますが、店舗併用住宅の場合は、その敷地に住宅用地率を乗じて得た面積を住宅用地として計算します。住宅用地率は、住宅居住部分の割合が2分の1以上のときは1.0、居住部分の割合が4分の1以上2分の1未満のとき0.5になります(地上5階以上の耐火建築物である併用住宅以外)。

本肢では、床面積300㎡のうち居住用部分が120㎡ですので、「120㎡300㎡=25」で住宅用地率は0.5、敷地面積400㎡に住宅用地率を乗じた「400㎡×0.5=200㎡」が特例の適用対象になります。 - [不適切]。住宅用地に対する固定資産税の課税標準の特例における「敷地の用に供されている土地」は、1月1日(賦課期日)において家屋が存在するものなので、登記の有無にかかわらず適用を受けることができます。実際の手続きとしては、市町村長に対して変更があった年の翌年1月31日までに固定資産税の住宅用地等申告書を提出することが義務付けられていて、それにより適用を受けることが可能です。

- 適切。住宅用地については固定資産税の軽減措置があり、住宅1戸当たり200㎡以下の部分は課税標準額が6分の1に、200㎡を超える部分は3分の1になります。

広告