不動産の取得・保有に係る税金(全23問中18問目)

No.18

Aさんは、2024年中に、婚姻期間25年の妻に対し、その所有する自宅の建物および敷地(いずれも10年前に取得)のそれぞれの持分2分の1を贈与して共有名義とした。この場合における不動産取得税および登録免許税の取扱いに関する次の記述のうち、最も適切なものはどれか。2019年1月試験 問38

- 夫婦間の贈与による不動産の持分の取得は、その所有権の移転が形式的なものであることから、不動産取得税は課されない。

- 贈与による自宅の建物および敷地に関する所有権の移転登記に係る登録免許税の課税標準は、贈与の日における当該建物および敷地の相続税評価額となる。

- 贈与による自宅の建物に関する所有権の移転登記に係る登録免許税については、所定の要件を満たせば、「住宅用家屋の所有権の移転登記の税率の軽減」による軽減措置が適用される。

- 贈与による自宅の敷地に関する所有権の移転登記に係る登録免許税については、登記原因が売買の場合よりも高い税率が適用される。

広告

正解 4

問題難易度

肢19.7%

肢28.6%

肢330.3%

肢451.4%

肢28.6%

肢330.3%

肢451.4%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 不適切。不動産取得税は、相続、法人の合併、共有物の分割による取得など、形式的な所有権の移転の場合には非課税とされています。相続による取得では非課税ですが、贈与については夫婦間であっても形式的とはみなされないため、不動産取得税の課税対象となります(地方税法73条の7)。

- 不適切。相続税評価額ではありません。登録免許税の課税標準となる不動産の価額は、取得原因によらず固定資産税評価額です(登録免許税法附則7条)。

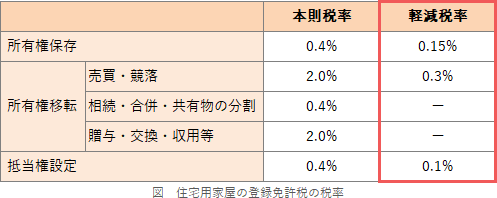

- 不適切。贈与・相続は対象外です。住宅用家屋の所有権の移転登記の税率軽減は、次の条件を満たす中古住宅を売買・競落で取得した際に、その移転登記に係る登録免許税の税率が本則2.0%から0.3%に軽減される措置です(措置法73条)。

- 自己居住用の住宅であること

- 床面積50㎡以上であること

- 新築または取得後1年以内に登記されたもの

- 中古住宅の場合、1982年(昭和57年)1月1日以後に建築されたものであること、または一定の耐震基準に適合していること

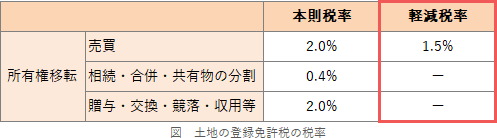

- [適切]。土地の所有権の移転登記に関して、売買・贈与・交換等の場合の登録免許税率は本則2.0%ですが、2026年(令和8年)3月31日までは「軽減税率」の適用により売買に係る登録免許税の税率は1.5%に軽減されます。したがって、売買よりも贈与の方が高い税率となります(措置法72条)。

広告