- HOME

- 不動産

- 不動産の譲渡に係る税金

- No.23

不動産の譲渡に係る税金(全42問中23問目)

No.23

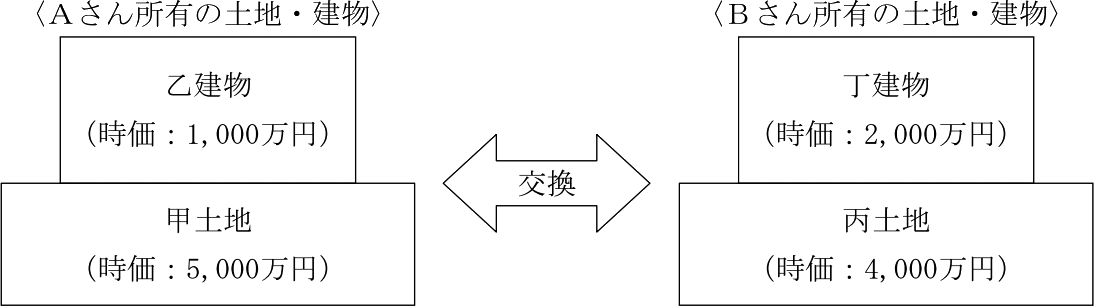

Aさんは、その所有する甲土地および乙建物を、Bさん(Aさんの親族など特殊関係者ではない)が所有する丙土地および丁建物と、現金の授受をすることなく交換したいと考えている。この場合、「固定資産の交換の場合の譲渡所得の特例」(以下、「本特例」という)適用後の譲渡所得の収入金額に関する次の記述のうち、最も適切なものはどれか。なお、AさんおよびBさんが所有する土地および建物の時価(通常の取引価額で、かつ、当事者間において合意された価額)は、下記のとおりである。また、本特例の適用にあたって、交換資産の価額以外の要件等はすべて満たしているものとし、記載のない事項については考慮しないものとする。

2019年1月試験 問39

- 甲土地および乙建物と丙土地および丁建物の交換について本特例の適用を受けることができるため、Aさんの譲渡所得の収入金額は生じない。

- 甲土地と丙土地の交換については本特例の適用を受けることができるが、乙建物と丁建物の交換については本特例の適用を受けることができないため、Aさんの譲渡所得の収入金額は2,000万円となる。

- 乙建物と丁建物の交換については本特例の適用を受けることができるが、甲土地と丙土地の交換については本特例の適用を受けることができないため、Aさんの譲渡所得の収入金額は4,000万円となる。

- 甲土地および乙建物と丙土地および丁建物の交換について本特例の適用を受けることはできないため、Aさんの譲渡所得の収入金額は6,000万円となる。

広告

正解 2

問題難易度

肢119.2%

肢269.1%

肢36.3%

肢45.4%

肢269.1%

肢36.3%

肢45.4%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

固定資産の交換の譲渡所得の特例とは、個人が土地と土地、建物と建物などのように同じ種類の固定資産を交換したときに、その譲渡がなかったものとする特例です。本特例の適用を受けるためには下記6つの要件を満たす必要があります。- 同じ種類の資産の交換であること(借地権は土地とみなす)

- 交換対象資産が販売のために所有している固定資産(棚卸資産)でないこと

- 譲渡する資産は、1年以上所有していたものであること

- 取得する資産は、相手が1年以上所有していたものであり、交換のために取得したものでないこと

- 取得する資産を交換前と同じ用途で使用すること

→取得資産を交換直後に譲渡するとNG - 交換する資産同士の時価の差額が、高い方の価額の20%以内であること

本問のように土地と建物を同時に交換する場合、総額で判断するのではなく、土地は土地、建物は建物というように個別に交換があったものとして判断します。また、そのときの各差額は交換差金として扱われます。

- 土地

- 時価が高い甲土地の20%相当額は「5,000万円×20%=1,000万円」です。甲土地と丙土地の差額はちょうど1,000万円ですので、特例の適用対象となります。このとき、Aさんが授受する差額部分1,000万円についてだけ交換差金として譲渡所得が課されます。

- 建物

- 時価が高い丁建物の20%相当額は「2,000万円×20%=400万円」です。丁建物と乙建物の差額は「1,000万円>400万円」ですので特例は適用されません。このとき、Aさんには乙建物の売却益である1,000万円の譲渡収入が発生します。

したがって[2]の記述が適切です。

広告