- HOME

- 不動産

- 不動産の譲渡に係る税金

- No.26

不動産の譲渡に係る税金(全42問中26問目)

No.26

Aさんは、20年前に取得してから現在に至るまで居住している自宅(建物および敷地)を2024年中に売却し、新たな住宅(建物および敷地)を購入することを検討している。「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」(以下、「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。なお、売却を予定している自宅(建物および敷地)の取得費および譲渡費用の合計は3,000万円であるものとする。2018年9月試験 問40

- Aさんが、2024年中に自宅を買い換え、本特例の適用を受けた場合、新たな住宅の購入に住宅ローンを利用したときであっても、当該住宅ローンについて住宅借入金等特別控除の適用を受けることはできない。

- Aさんが、2024年中に自宅を買い換え、本特例の適用を受けた場合において、新たに取得した住宅を2026年中に売却した場合、その売却に係る譲渡所得については「居住用財産を譲渡した場合の3,000万円の特別控除」および「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」のいずれの適用も受けることはできない。

- Aさんが、2024年中に自宅を5,000万円(建物500万円、敷地4,500万円)で売却して新たな住宅を5,000万円(建物2,000万円、敷地3,000万円)で取得し、本特例の適用を受けた場合、その売却に係る譲渡所得について所得税および住民税は算出されない。

- Aさんが、2024年中に自宅を5,000万円(建物500万円、敷地4,500万円)で売却して新たな住宅を4,000万円(建物1,500万円、敷地2,500万円)で取得し、本特例の適用を受けた場合、取得した住宅の取得価額は2,720万円(建物1,020万円、敷地1,700万円)となる。

広告

正解 4

問題難易度

肢120.2%

肢220.2%

肢324.2%

肢435.4%

肢220.2%

肢324.2%

肢435.4%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

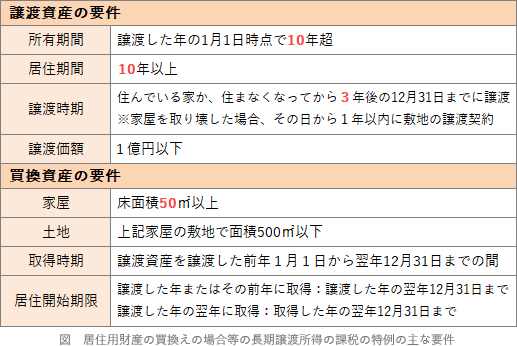

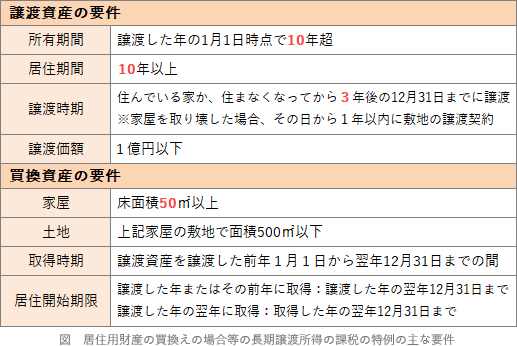

「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」は、所有期間10年を超える居住用財産を譲渡して、新たに所定の居住用財産を取得した場合に、旧宅を譲渡したことによる譲渡益を繰り延べることができる特例です。

- 適切。住宅ローン控除は、新居に居住した年とその前2年間、後3年間の期間(計6年間)に、3,000万円の特別控除、軽減税率の特例、買換え特例の適用を受けている場合には、適用を受けることはできません。

- 適切。売った年、その前年および前々年に本特例の適用を受けた人は、3,000万円特別控除、軽減税率の特例のどちらの適用も受けることができません。

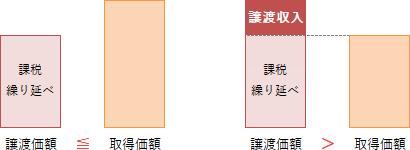

- 適切。本特例の適用を受けた場合、旧宅の譲渡対価が新宅の取得価額以下であれば、旧宅の譲渡に係る譲渡益の全てが将来に繰り延べられます。本肢は取得価額=売却価格なので、所得税・住民税は算出されません。

- [不適切]。本特例の適用を受けた場合、買い換えた居住用財産の取得価額は、実際の取得金額ではなく譲渡した居住用財産の取得価額を引き継ぐことになっています。引き継ぐ取得価額は、譲渡価額と買換え資産の購入額の関係によって変わります。

- 譲渡価額=買換え資産の購入額

- 譲渡資産の取得価額+譲渡費用

- 譲渡価額<買換え資産の購入額

- 譲渡資産の取得価額+譲渡費用+(買換え資産の購入額-譲渡価額)

- 譲渡価額>買換え資産の購入額

- (譲渡資産の取得価額+譲渡費用)×買換え資産の購入額譲渡価額

3,000万円×4,000万円5,000万円=2,400万円

したがって「2,720万円」とする本肢は誤りです。

【参考】建物と敷地それぞれの取得価額は引き継ぐ取得価額を、家屋とその敷地の購入額で按分して求めます。

建物の取得価額:2,400万円×1,500万円4,000万円=900万円

敷地の取得価額:2,400万円×2,500万円4,000万円=1,500万円

広告