- HOME

- 不動産

- 不動産の譲渡に係る税金

- No.28

不動産の譲渡に係る税金(全42問中28問目)

No.28

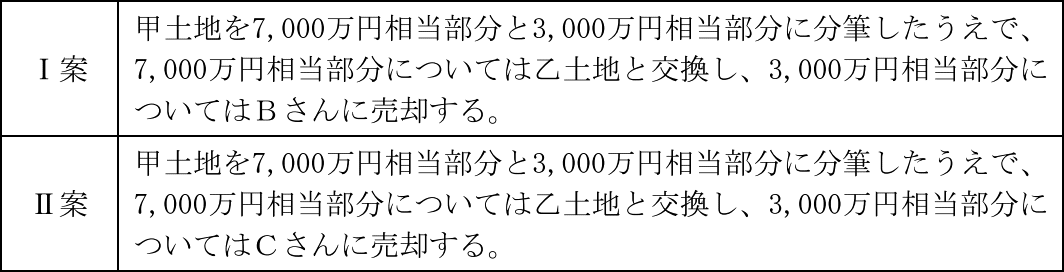

Aさんは、所有する甲土地(時価1億円)とBさんが所有する乙土地(時価7,000万円)を下記のⅠ案、Ⅱ案のいずれかの方法により交換したいと考えている。この場合、甲土地と乙土地の交換に係る「固定資産の交換の場合の譲渡所得の特例」(以下、「本特例」という)の適用関係に関する次の記述のうち、最も適切なものはどれか。なお、Aさん、Bさん、Cさんは互いに親族などの特殊関係者ではないものとし、ほかに必要とされる要件等はすべて満たしているものとする。

2018年1月試験 問41

- Ⅰ案、Ⅱ案のいずれの交換についても、本特例の適用を受けることができる。

- Ⅰ案の交換については本特例の適用を受けることができるが、Ⅱ案の交換については本特例の適用を受けることができない。

- Ⅱ案の交換については本特例の適用を受けることができるが、Ⅰ案の交換については本特例の適用を受けることができない。

- Ⅰ案、Ⅱ案のいずれの交換についても、本特例の適用を受けることができない。

広告

正解 3

問題難易度

肢110.6%

肢214.1%

肢365.5%

肢49.8%

肢214.1%

肢365.5%

肢49.8%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

固定資産の交換の譲渡所得の特例とは、個人が土地と土地、建物と建物などのように同じ種類の固定資産を交換したときに、その譲渡がなかったものとする特例です。本特例の適用を受けるためには下記6つの要件を満たす必要があります。- 同じ種類の資産の交換であること(借地権は土地とみなす)

- 交換対象資産が販売のために所有している固定資産(棚卸資産)でないこと

- 譲渡する資産は、1年以上所有していたものであること

- 取得する資産は、相手が1年以上所有していたものであり、交換のために取得したものでないこと

- 取得する資産を交換前と同じ用途で使用すること

→取得資産を交換直後に譲渡するとNG - 交換する資産同士の時価の差額が、高い方の価額の20%以内であること

- Ⅰ案

- 同一人に対して、1つの土地の一部を交換、一部を売買する場合、一の行為とみなし売買代金を交換差金として扱います。時価が高い甲土地の20%は「1億円×20%=2,000万円」であり、差額3,000万円が20%を超えていることから特例の適用対象外となります。

- Ⅱ案

- 文筆した片方を第三者であるCさんに売却しているため、7,000万円同士の土地交換として特例の適用対象となります。

したがって[3]の記述が適切です。

広告