FP1級過去問題 2017年1月学科試験 問30(改題)

問30

「給与等の支給額が増加した場合の法人税額の特別控除(以下、「本控除」という)」に関する次の記述のうち、最も適切なものはどれか。また、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

- 本控除の適用対象法人には、資本金の額または出資金の額が1億円を超える青色申告法人も含まれる。

- 中小企業者は、教育訓練費の額が前事業年度から10%以上増加した場合、税額控除率に5%が加算され、中小企業者以外の法人は、教育訓練費の額が前事業年度から20%以上増加した場合、税額控除率に5%が加算される。

- 中小企業者が本控除の適用を受ける場合の税額控除限度額は、雇用者給与等支給額から比較雇用者給与等支給額を控除した金額の20%相当額となる。

- 本控除と「地方活力向上地域等において雇用者の数が増加した場合の法人税額の特別控除」(雇用促進税制)は、同一事業年度において重複して適用を受けることができない。

広告

広告

正解 1

問題難易度

肢140.4%

肢231.9%

肢314.3%

肢413.4%

肢231.9%

肢314.3%

肢413.4%

分野

科目:D.タックスプランニング細目:10.法人税

解説

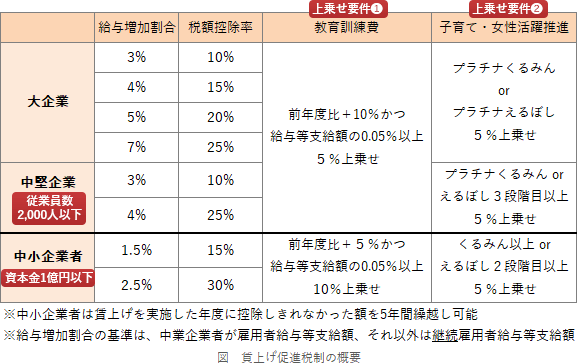

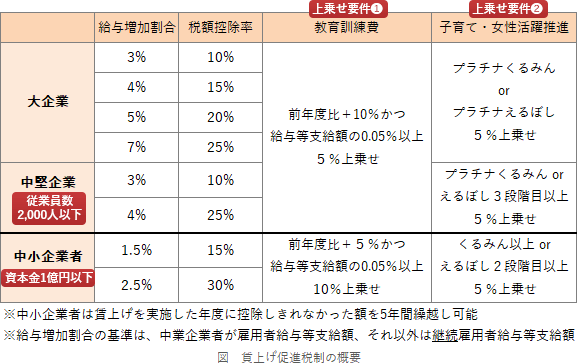

2024年(令和6年)4月1日から2027年(令和9年)3月31日までが適用年限になっている「賃上げ促進税制」の概要は以下のとおりです。

- [適切]。中小企業者等とそれ以外の法人では適用要件が異なりますが、青色申告書を提出する法人であれば、資本金1億円を超える法人も本控除の適用対象となっています。

- 不適切。中小企業者は教育訓練費の5%増加で10%の上乗せ、中小企業者以外の法人は教育訓練費の10%増加で5%の上乗せとなっています。なお、いずれも教育訓練費が給与等支払額の0.05%以上である必要があります。大企業では、教育訓練費の額が前事業年度から10%以上増加した場合、税額控除率に5%が加算され、中小企業では、教育訓練費の額が前事業年度から5%以上増加した場合、税額控除率に10%が加算される。(2023.5-31-3)

- 不適切。中小企業者は、雇用者給与等支給額が前年度比で1.5%以上増加した場合に当該増加額の15%、2.5%以上増加した場合に当該増加額の30%を法人税額から控除することができます。さらに、教育訓練費の要件を満たせば+10%、子育て・女性活躍推進の要件を満たせば+5%が上乗せされます。したがって最大の税額控除割合は45%となっています。本控除の適用を受けることによる税額控除額は、最大で雇用者給与等支給額から比較雇用者給与等支給額を控除した金額の20%相当額となる。(2018.1-30-4)

- 不適切。雇用促進税制は、地方活力向上地域等特定業務施設整備計画の認定を受けた事業者が、本社機能の全部または一部を地方に移転したり、地方拠点を強化したりする際に、地方事業所における雇用者数の増加に応じて一定額の税額控除を受けられる特例です。一定の調整がありますが、賃上げ促進税制と雇用促進税制は併用可能です。

広告

広告