FP1級 2019年5月 応用編

【第5問】次の設例に基づいて、下記の各問(《問63》~《問65》)に答えなさい。

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であったAさんが2026年3月に死亡した。Aさんの死亡後、X社では、専務取締役を務めていたAさんの長男Cさんが事業を引き継いでおり、Aさんが所有していたX社株式はすべて長男Cさんが相続により取得する予定である。長男Cさんは、X社株式の相続にあたり、2018年度税制改正により創設された「非上場株式等についての相続税の納税猶予及び免除の特例」の適用を受けることを検討している。

X社の概要およびAさんに関する資料は、以下のとおりである。なお、長女Dさんは、5年前に病気により死亡している。また、Aさんは、孫Gさんと普通養子縁組(特別養子縁組ではない養子縁組)をしている。

〈X社の概要〉

X社の概要およびAさんに関する資料は、以下のとおりである。なお、長女Dさんは、5年前に病気により死亡している。また、Aさんは、孫Gさんと普通養子縁組(特別養子縁組ではない養子縁組)をしている。

〈X社の概要〉

- 業種:食料品製造業

- 資本金等の額:7,500万円(発行済株式総数150,000株、すべて普通株式で1株につき1個の議決権を有している)

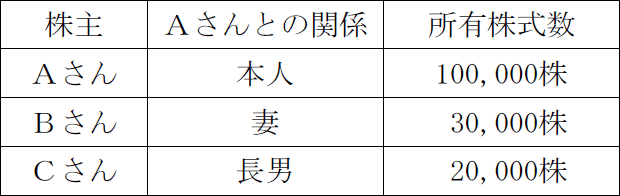

- 株主構成

- 株式の譲渡制限:あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の中」である。

- X社は、特定の評価会社には該当しない。

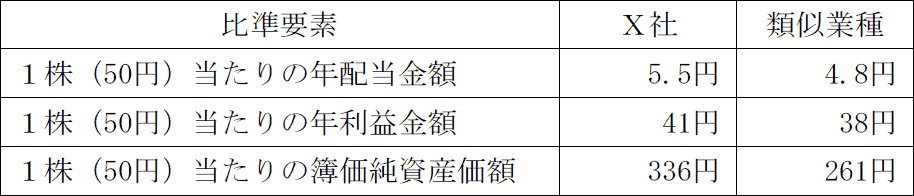

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価:372円

課税時期の属する月の前月の平均株価:359円

課税時期の属する月の前々月の平均株価:363円

課税時期の前年の平均株価:336円

課税時期の属する月以前2年間の平均株価:326円

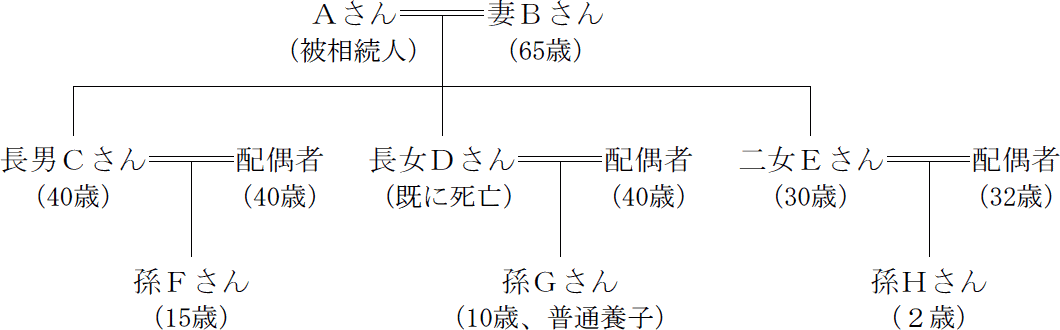

- Aさんの親族関係図

- Aさんが所有していた相続財産(相続税評価額)

- 現預金

- 7,000万円

- X社株式

- 2億8,000万円

- 自宅の建物

- 500万円

- 自宅の敷地(300㎡)

- 6,000万円

- X社本社の建物

- 3,000万円

- X社本社の敷地(500㎡)

- 7,500万円

- X社は、相当の対価を支払い、Aさんから本社建物を賃借していた。

- X社本社の建物および敷地は、貸家および貸家建付地として評価した金額である。

- 敷地はいずれも「小規模宅地等についての相続税の課税価格の計算の特例」適用前の金額である。

- Aさんが加入していた生命保険から支払われた死亡保険金

- 保険の種類

- 終身保険

- 契約年月

- 1990年4月

- 契約者(=保険料負担者)

- Aさん

- 被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 6,000万円

- 上記以外の条件は考慮せず、各問に従うこと。

広告

広告