FP1級過去問題 2023年5月学科試験 問26

問26

居住者に係る所得税の不動産所得および事業所得に関する次の記述のうち、最も適切なものはどれか。なお、記載のない事項については考慮しないものとする。- 2023年中に、国外中古建物について不動産所得の金額の計算上生じた損失の金額があり、その損失の額を上回る耐用年数を簡便法により計算した減価償却費の額がある場合、損失の額は国内不動産から生じる不動産所得の金額と内部通算することができるが、不動産所得以外の所得の金額と損益通算することはできない。

- 不動産業者が販売の目的で取得した建物を一時的に貸し付けたことによる所得は、事業所得となり、事業所得の金額の計算上、その建物について減価償却資産に準じて計算した償却費の額に相当する金額を必要経費に算入することができる。

- 不動産の貸付が事業的規模でない場合、所有する賃貸アパートを取り壊したことにより生じた損失の金額のうち、不動産所得の金額から引ききれない金額は、不動産所得以外の所得の金額と損益通算することができる。

- 居住の用に供していた自宅の建物を取り壊し、その敷地上に賃貸アパートを建築して貸付の用に供した場合、自宅の取壊しに要した費用は、不動産所得の金額の計算上、必要経費に算入することができる。

広告

正解 2

問題難易度

肢118.4%

肢238.4%

肢317.9%

肢425.3%

肢238.4%

肢317.9%

肢425.3%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 不適切。国外中古建物の不動産所得を有する場合において、その年分の不動産所得の金額の計算上生じた損失の金額がある場合、そのうち、耐用年数を簡便法により計算した国外中古建物の減価償却費に相当する部分の金額については、生じなかったものとみなされます。その損失部分は、国内不動産から生じる不動産所得との内部通算もできず、他の所得との損益通算もできません(国外中古建物の不動産所得に係る損益通算の特例)。

【参考】中古資産を取得して事業に供した場合には、耐用年数として、法定耐用年数ではなく使用可能期間として見積もられる年数によることができます。このとき、使用可能期間の見積りが困難であるときは簡便法(法定耐用年数の20%など)で算定することが認められています。この制度および国外中古建物の特徴である価格が下落しにくく、使用期間が長いという点を乱用した以下の節税スキームが高所得者の間で利用されてきました。- 賃貸用として耐用年数の全てを経過した国外中古建物を購入する

- 使用可能期間の見積りが困難として簡便法を適用し、耐用年数を「木造住宅22年×20%=4年(1年未満切捨て)」とする

- 短期間で減価償却をすることで、多額の減価償却費を計上して不動産所得の損失を発生させる

- 他の所得と損益通算することにより、所得税額を下げる

- [適切]。原則として、不動産の貸付けによる所得は不動産所得ですが、不動産業者が販売の目的で取得した建物や土地等を一時的に貸し付けたことによる所得は事業所得となります。貸し付けた不動産が建物その他の減価償却資産である場合には、当該資産の償却費相当額を事業所得の必要経費に算入することができます(所基通26-7)。

- 不適切。不動産所得における貸付不動産の取壊し・除却で生じた損失は、不動産の貸付が事業的規模で行われているかどうかによって、必要経費に算入できる金額が変わります(所得税法51条)。

- 事業的規模

- 損失全額を必要経費にできる

⇒赤字になれば他の所得と損益通算できる - 上記以外

- その損失を控除する前の不動産所得の金額を限度として必要経費にできる

⇒損失を使って不動産所得を赤字にすることはできない

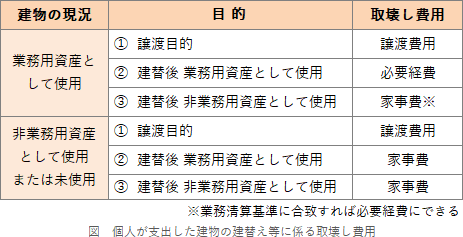

- 不適切。個人が支出した建物の建替え等に係る取壊し費用は、建物の現況および取壊しの目的によって実務上は次のように取り扱われています。取壊し費用が不動産所得上の必要経費になるのは、原則として貸付用不動産から貸付用不動産の建替えの場合のみです。本肢は、自宅(非業務用資産)を賃貸アパート(業務用資産)に建て替えるための取壊し費用ですので、個人の消費生活上の費用とみなされ家事費として処理されます。必要経費・取得費のどちらに含めることもできません。

広告