金融商品と税金(全26問中11問目)

No.11

居住者(一定の大口株主等である者を除く)が受け取る株式の配当および株式の譲渡に係る所得税の取扱いに関する次の記述のうち、最も適切なものはどれか。なお、上場株式については一般口座で保有しているものとし、記載のない事項については考慮しないものとする。2020年9月試験 問23

- 内国法人から支払を受ける上場株式の配当については、その金額の多寡にかかわらず、確定申告不要制度を選択することができ、確定申告不要制度を適用するかどうかは1回に支払を受けるべき配当ごとに選択することができる。

- 内国法人から支払を受ける非上場株式の配当については、申告分離課税を選択することにより、その配当所得の金額を同一年中に非上場株式を譲渡したことにより生じた損失の金額と損益通算することができる。

- 2021年分において生じた上場株式に係る譲渡損失の金額で確定申告により繰り越されたものについては、2024年中に非上場株式を譲渡したことにより生じた譲渡所得の金額から控除することができる。

- 年末調整の対象となる給与所得者が20万円以下の上場株式に係る譲渡所得の金額を有し、その他の所得がない場合、その者が医療費控除の適用を受けるための還付申告を行うときであっても、当該譲渡所得の金額については申告する必要はない。

広告

正解 1

問題難易度

肢148.0%

肢218.4%

肢313.7%

肢419.9%

肢218.4%

肢313.7%

肢419.9%

分野

科目:C.金融資産運用細目:10.金融商品と税金

解説

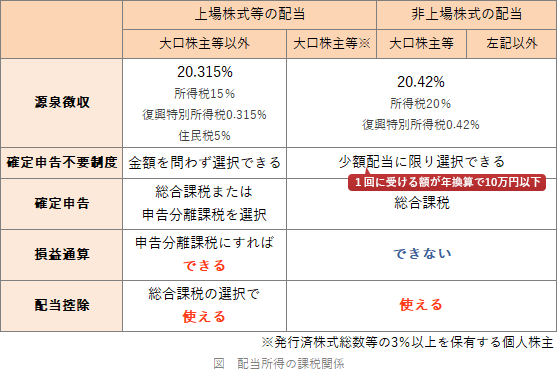

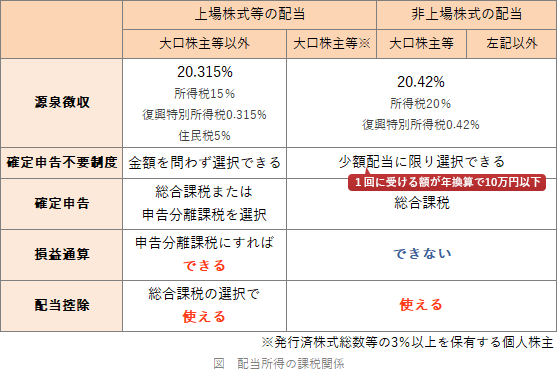

配当所得の課税関係については以下の出題ポイントを確認しておきましょう。

- [適切]。大口株主等以外の個人が受け取った上場株式の配当は、その金額の多寡にかかわらず確定申告制度を選択することができます。確定申告不要制度を選択するか否かは、1回に支払を受けるべき配当等の額ごと(源泉徴収選択口座内の配当等については、口座ごと)に選択することができます。

- 不適切。非上場株式の配当について確定申告をする場合、総合課税しか選択できません。よって、分離課税である非上場株式の譲渡損失との損益通算もできません。

- 不適切。申告分離課税を選択した上場株式等の譲渡損失をその年の上場株式等に係る配当所得等の金額から控除しきれない場合、翌年以後3年にわたり繰り越して上場株式等の配当所得等または上場株式等の譲渡所得から控除できます。しかし、非上場株式の譲渡所得から控除することはできません。総合課税である非上場株式の配当所得からの控除も当然無理です。

- 不適切。給与所得者であり給与所得以外の所得合計が20万円以下のときは確定申告は不要です。しかし、確定申告するとなったときにその少額所得の金額を記載しなくていいということでなく、確定申告を行う場合には、20万円以下の所得についても漏れなく申告する必要があります(20万円以下の副業収入等でも同じです)。その金額が記載されるかどうかによって医療費控除の適用で還付される額が変わってくるからです。

広告