個人事業税(全4問中1問目)

No.1

個人事業税に関する次の記述のうち、最も不適切なものはどれか。2023年9月試験 問29

- 個人事業税の課税標準は、原則として、当該年度の初日の属する年の前年中における個人の事業の所得によるが、当該個人が青色申告者であっても、個人事業税における所得の金額の計算上、青色申告特別控除は適用されない。

- 駐車可能台数が10台未満の機械式立体駐車場を設置した月極駐車場を営んでいる場合、その事業に係る所得に個人事業税は課されない。

- 不動産貸付業等の第1種事業に係る個人事業税の標準税率は、100分の5である。

- 所得税の青色申告者は、個人事業税における所得の金額の計算上生じた損失の金額を翌年度以後3年間にわたって繰り越すことができるが、損失の金額を前年度に繰り戻すことはできない。

広告

正解 2

問題難易度

肢115.9%

肢240.3%

肢312.8%

肢431.0%

肢240.3%

肢312.8%

肢431.0%

分野

科目:D.タックスプランニング細目:9.個人事業税

解説

- 適切。個人事業税では青色申告特別控除の適用がないため、最大65万円の控除はありません。個人事業税の課税標準は、確定申告書の事業所得・不動産所得の金額に青色申告特別控除された額を加算し、事業主控除として一律290万円を控除した額となります。

- [不適切]。不動産貸付業と駐車場業は、一定規模以上の貸付けが行われている場合に限り、個人事業税の課税対象となります。駐車場業では、①建築物である駐車場または②収容可能台数が10台以上の駐車場の場合に課税対象なので、機械式立体駐車場は、駐車可能台数が10台未満であっても個人事業税の課税対象となります。

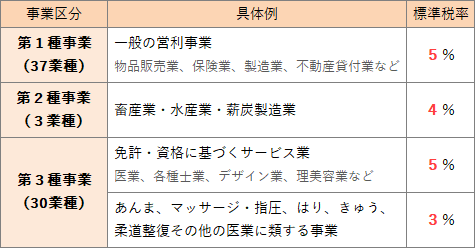

- 適切。個人事業税の標準税率は、業種によって異なり、第1種事業が5%、第2種事業が4%、第3種事業が5%(一定の業種は3%)となっています。不動産貸付業などの主として金銭の収得を目的とする営利事業は第1種事業に区分されており、標準税率は5%(100分の5)です。

- 適切。個人事業税計算上の所得がマイナスになった場合、青色申告者は、所得税における純損失の繰越控除と同じように、その純損失の額を翌年度以後3年間にわたって繰り越してその年の所得から控除することができます。しかし、所得税のように純損失を前年度に繰り戻して税額還付を受ける制度はありません。

広告