会社・役員間及び会社間の税務(全9問中5問目)

No.5

X株式会社(以下、「X社」という)とその役員の間の取引における法人税および所得税の取扱いに関する次の記述のうち、最も不適切なものはどれか。2019年5月試験 問33

- 役員が所有する資産を適正な時価の2分の1未満の価額でX社に譲渡した場合、役員側では時価で譲渡したものとされ、時価と譲渡価額との差額が給与所得の収入金額として課税対象となる。

- X社が所有する資産を適正な時価よりも高い価額で役員に譲渡した場合、X社側では時価で譲渡したものとされ、譲渡価額と時価との差額が受贈益として益金算入となる。

- 役員がX社から無利息で金銭を借り入れた場合、原則として、X社側では通常収受すべき利息が益金算入となり、役員側では通常支払うべき利息が給与所得の収入金額として課税対象となる。

- X社が所有する社宅をその規模等に応じた所定の方法により計算した通常支払われるべき賃貸料よりも低い家賃で役員に貸し付けた場合、役員側では通常支払うべき賃貸料と実際に支払った賃貸料との差額が給与所得の収入金額として課税対象となる。

広告

正解 1

問題難易度

肢162.8%

肢29.7%

肢322.3%

肢45.2%

肢29.7%

肢322.3%

肢45.2%

分野

科目:D.タックスプランニング細目:14.会社・役員間及び会社間の税務

解説

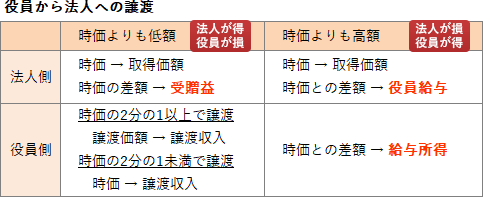

- [不適切]。役員所有の資産が法人に対して時価より低額で譲渡された場合、法人が得をすることになります。法人側は時価で取得したとされるため、時価と譲渡価額との差は受贈益として益金に算入します。役員側の税務は、譲渡価額が時価の2分の1以上か未満かによって次のように異なります。

- 時価の2分の1以上で譲渡

- 譲渡価額が譲渡収入となる

- 時価の2分の1未満で譲渡

- 譲渡価額と時価の差額はみなし譲渡所得とされ、時価が譲渡収入となる

※譲渡価額+みなし譲渡所得=時価

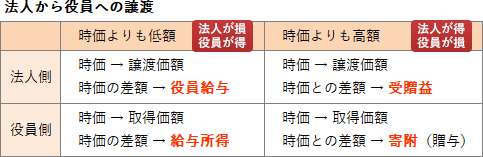

- 適切。法人所有の資産が役員に対して時価より高額で譲渡された場合、法人が得をすることになります。法人側は時価で譲渡したとされるため、時価と譲渡価額との差額が受贈益となります。役員側は時価との差額を法人に寄附(贈与)したものとされます。

- 適切。通常、お金は利子を支払って貸し借りするものですから、法人が他の者に対して無利子で貸し付けることはできません。役員が法人から無利息で金銭を借り入れた場合、適正な利息があったものとして、法人側は通常受け取るべき利息が益金算入となります。役員側では通常支払うべき利息が給与収入として課税対象となります。

- 適切。法人が所有する社宅を通常の賃料よりも低い家賃で役員に貸し付けた場合、役員が得をすることになります。役員側は、通常支払うべき賃貸料と実際に支払った賃貸料との差額の経済的利益を得ているため、その差額が給与収入として課税対象となります。

広告