会社・役員間及び会社間の税務(全9問中8問目)

No.8

X株式会社(以下、「X社」という)とその役員の間の取引における法人税および所得税の取扱いに関する次の記述のうち、最も不適切なものはどれか。2016年1月試験 問33

- X社が所有する資産を適正な時価よりも高い価額で役員に譲渡した場合、X社側では時価で譲渡したものとされ、譲渡価額と時価との差額が受贈益として益金算入となる。

- 役員が所有する資産を適正な時価の2分の1未満の価額でX社に譲渡した場合、役員側では時価で譲渡したものとされ、時価と譲渡価額との差額が給与所得として課税される。

- 権利金を授受する慣行がある地域において、役員が所有する土地をX社に建物の所有を目的として賃貸する場合に、X社から役員に権利金や相当の地代の支払がなく、「土地の無償返還に関する届出書」の提出がないときには、X社側では原則として借地権の受贈益が認定課税される。

- 役員がX社から無利息で金銭を借り入れた場合、原則として、X社側では通常収受すべき利息が益金算入となり、役員側では通常支払うべき利息が給与所得として課税される。

広告

正解 2

問題難易度

肢18.6%

肢268.1%

肢39.2%

肢414.1%

肢268.1%

肢39.2%

肢414.1%

分野

科目:D.タックスプランニング細目:14.会社・役員間及び会社間の税務

解説

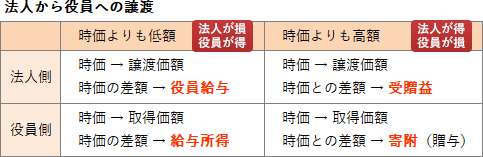

- 適切。法人所有の資産が役員に対して時価より高額で譲渡された場合、法人が得をすることになります。法人側は時価で譲渡したとされるため、時価と譲渡価額との差額が受贈益となります。役員側は時価との差額を法人に寄附(贈与)したものとされます。

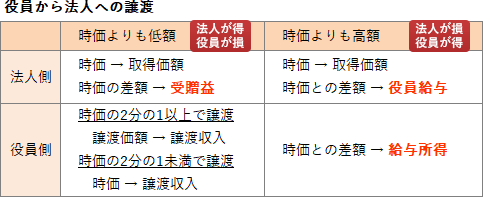

- [不適切]。役員所有の資産が法人に対して時価より低額で譲渡された場合、法人が得をすることになります。法人側は時価で取得したとされるため、時価と譲渡価額との差は受贈益として益金に算入します。役員側の税務は、譲渡価額が時価の2分の1以上か未満かによって次のように異なります。

- 時価の2分の1以上で譲渡

- 譲渡価額が譲渡収入となる

- 時価の2分の1未満で譲渡

- 譲渡価額と時価の差額はみなし譲渡所得とされ、時価が譲渡収入となる

※譲渡価額+みなし譲渡所得=時価

- 適切。法人が他の者と行う土地の賃貸借で、借地権の認定課税を避けるには3つの方法があります。

- 権利金を支払う

- 相当の地代(地価の6%/年)を支払う

- 「土地の無償返還に関する届出書」を提出する

- 適切。通常、お金は利子を支払って貸し借りするものですから、法人が他の者に対して無利子で貸し付けることはできません。役員が法人から無利息で金銭を借り入れた場合、適正な利息があったものとして、法人側は通常受け取るべき利息が益金算入となります。役員側では通常支払うべき利息が給与収入として課税対象となります。

広告