各種所得の内容(全46問中9問目)

No.9

所得税における各種所得に関する次の記述のうち、最も不適切なものはどれか。2023年1月試験 問27

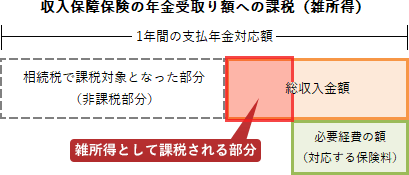

- 生命保険契約の収入保障特約において、当該年金受給権を相続により取得した相続人が受け取る毎年の年金額は、課税部分と非課税部分に分けられ、課税部分は雑所得として総合課税の対象となる。

- 居住者の商品先物取引や外国為替証拠金取引の差金決済による所得の金額は、他の所得と区分し、先物取引に係る雑所得等として所得税および復興特別所得税15.315%、住民税5%の税率による申告分離課税となる。

- 勤続年数が4年10カ月で役員等に該当しない者が退職(障害者になったことが退職の直接の原因ではない)し、退職手当として600万円が支払われる場合、退職所得の金額は200万円である。

- 山林を取得してから5年経過後に伐採して譲渡したことによる所得は山林所得となり、5年以内に伐採して譲渡したことによる所得は事業所得または雑所得となる。

広告

正解 3

問題難易度

肢119.0%

肢212.4%

肢353.7%

肢414.9%

肢212.4%

肢353.7%

肢414.9%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 適切。収入保障保険で相続人が年金形式で保険金を受け取る場合、被保険者の死亡時に年金受給権相当額が相続税の課税対象となり、2年目以降に受け取る年金はその一部が雑所得として所得税の課税対象となります。

- 適切。商品先物取引や外国為替証拠金取引(FX)の差益による所得は、それらの取引自体が事業と認められる場合を除き、先物取引に係る雑所得等として合計20.315%(所得税15%・復興特別所得税0.315%・住民税5%)の税率による申告分離課税の対象となります。

- [不適切]。特定役員以外の者が勤続年数5年以下で退職した場合、退職収入金額から退職所得控除額を差し引いた額のうち300万円を超える部分については2分の1課税の適用外となります。

勤続年数は年未満を切り上げて5年なので退職所得控除額は「40万円×5年=200万円」、退職手当から退職所得控除額を差し引くと「600万円-200万円=400万円」です。400万円のうち300万円だけに2分の1が適用され、100万円の部分には2分の1が適用されないので、退職所得の金額は「300万円×1/2+100万円=250万円」となります。

数年程度の短期を前提として雇用し、給与よりも税制面で優遇されている退職金で報酬を支払うという租税回避の抜け道を塞ぐための改正です(2022年~)。 - 適切。山林所得は、取得後5年を経過した山林を伐採または譲渡したことによる所得です。山林から得られる所得は、植林・育成・管理などの長期間の労力が一時の所得として結実したものであり、累進課税にそのまま当てはめること酷であるため、分離課税かつ5分5乗方式という特別の課税方式が採用されています。取得から5年以内に譲渡した場合は、山林経営の実質を伴わない転売に類する所得であり課税を軽減する必要がないため、累進課税である事業所得または雑所得となります。

広告