不動産の取得・保有に係る税金(全23問中4問目)

No.4

不動産取得税に関する次の記述のうち、最も適切なものはどれか。なお、記載のない事項については考慮しないものとする。2024年1月試験 問38

- 被相続人の相続人以外の者が、被相続人の遺言による特定遺贈により土地を取得した場合、当該土地の取得には不動産取得税は課されない。

- 宅地建物取引業者が分譲する2024年中に新築された住宅について、当該住宅が新築された日から10カ月を経過しても最初の使用または譲渡が行われない場合、宅地建物取引業者を取得者とみなして不動産取得税が課される。

- 2024年中に宅地を取得した場合、不動産取得税の課税標準は当該宅地の固定資産税評価額の3分の1の額とされ、標準税率は3%とされる。

- 2024年中に自己の居住用として床面積200㎡の認定長期優良住宅を新築した場合、不動産取得税の課税標準となるべき価格から最高で1,300万円が控除される。

広告

正解 4

問題難易度

肢18.7%

肢220.7%

肢312.0%

肢458.6%

肢220.7%

肢312.0%

肢458.6%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

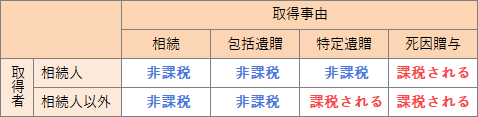

- 不適切。相続による取得、包括遺贈による取得、相続人に対してなされた特定遺贈による取得の場合には、不動産取得税は課されませんが、相続人以外の者に対してなされた特定遺贈は、贈与の一種とみなされて不動産取得税が課されます(地方税法73条の7第1号)。

- 不適切。10カ月ではありません。家屋の新築後6か月経過しても最初の使用または譲渡が行われない場合、その6か月を経過した日にその時の所有者が取得したものとみなして不動産取得税が課されるのが原則です(地方税法73条の2第2項)。ただし、宅地建物取引業者が所有する新築住宅(販売物件)については、本規定の適用に関して6か月が1年とされるので、本肢では1年を経過した時に宅建業者に対して不動産取得税が課されることとなります(地方税法附則10条の3)。

- 不適切。3分の1ではありません。宅地の取得についての不動産取得税の課税標準は、固定資産税評価額の2分の1であり、3%の税率が適用されます(本則は4%)

- [適切]。床面積が50㎡(一戸建て以外の貸家は40㎡)以上240㎡以下の新築住宅を取得した場合、不動産取得税の課税標準から1戸につき1,200万円(認定長期優良住宅は1,300万円)を控除することができます(地方税法73条の14第1項)。本肢は認定長期優良住宅なので控除額は1,300万円です。

広告