相続財産の評価(不動産以外)(全21問中2問目)

No.2

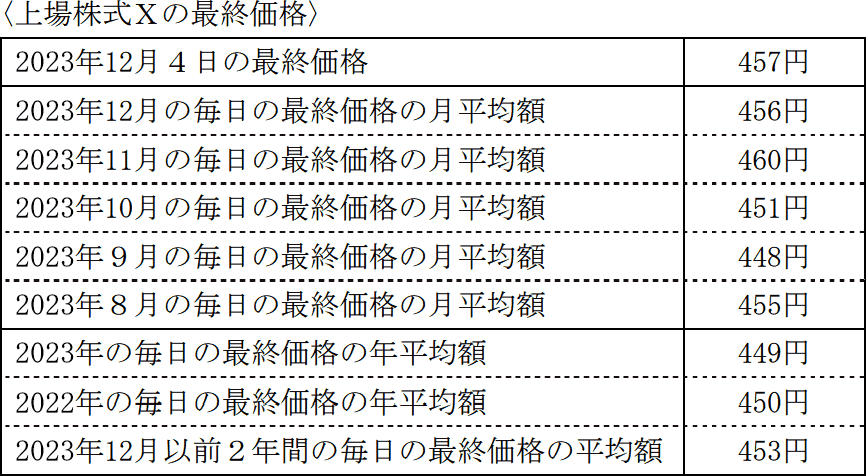

2023年12月4日に死亡したAさんが所有していた上場企業であるX社の株式1,000株を相続により取得した場合、下記の〈上場株式Xの最終価格〉から算出されるX社の株式1,000株の相続税評価額として、次のうち最も適切なものはどれか。なお、記載のない事項については考慮しないものとする。

2024年1月試験 問47

- 44万9,000円

- 45万円

- 45万1,000円

- 45万6,000円

広告

正解 3

問題難易度

肢18.8%

肢25.4%

肢375.4%

肢410.4%

肢25.4%

肢375.4%

肢410.4%

分野

科目:F.相続・事業承継細目:5.相続財産の評価(不動産以外)

解説

相続により取得した上場株式の相続税評価額は、以下の4つの価格のうち最も低い金額を基準に計算します。- 相続があった日の終値

- 課税時期の月の毎日の終値の平均

- 課税時期の月の前月の毎日の終値の平均

- 課税時期の月の前々月の毎日の終値の平均

451円×1,000株=45万1,000円

したがって[3]が正解です。

非上場株式の評価手法である類似業種比準価額では、①評価する月、②評価する前月、③評価する前々月、④前年1年間、⑤過去2年間、の5つの平均株価から最も低い金額を使用して計算するので、これと混同しないように注意しましょう。

広告