FP1級過去問題 2014年9月学科試験 問49(改題)

問49

「小規模宅地等についての相続税の課税価格の計算の特例」(以下、「本特例」という)に関する次の記述のうち、最も不適切なものはどれか。なお、各選択肢において、ほかに必要とされる要件等はすべて満たしているものとする。

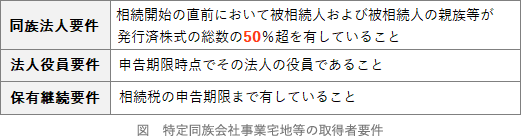

- 被相続人が発行済株式総数の全部を有する法人の事業の用に供されていた宅地(被相続人が所有)を被相続人の長男が相続により取得した場合、長男が相続税の申告期限までに総議決権数の50%超の議決権を有すること、かつ、当該法人の役員であることを要件に、当該宅地は「特定同族会社事業用宅地等」として本特例の適用を受けることができる。

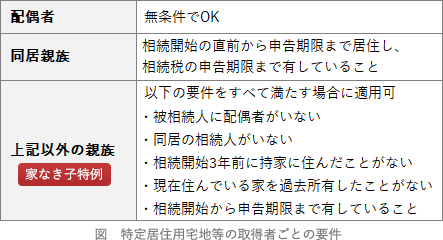

- 被相続人の居住の用に供されていた宅地を被相続人と同居していた長男が相続により取得し、長男が相続税の申告期限までに当該宅地を売却した場合、「特定居住用宅地等」として本特例の適用を受けることができない。

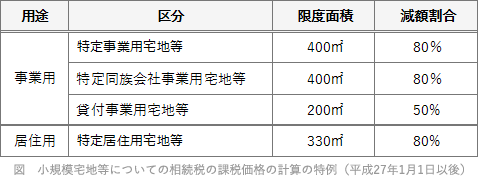

- 「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は最大330㎡である。

- 「特定居住用宅地等」と「特定事業用宅地等」の2つの宅地を取得した場合、適用対象面積の調整はせず、それぞれの適用対象面積の限度まで本特例の適用を受けることができる。

広告

広告

正解 1

問題難易度

肢147.2%

肢223.1%

肢36.8%

肢422.9%

肢223.1%

肢36.8%

肢422.9%

分野

科目:F.相続・事業承継細目:7.不動産の相続対策

解説

- [不適切]。特定同族会社事業用宅地等の取得者の要件は以下の通りです。取得者は被相続人の親族であり、相続税の申告期限時点で当該法人の役員である必要がありますが、議決権の保有割合は要件ではありません。

被相続人であるEさんが発行済株式総数の全部を有する法人の事業の用に供されていた宅地をEさんの子Fさんが相続により取得した場合に、子Fさんが相続開始の直前において当該法人の役員でなかったときは、当該宅地について特定同族会社事業用宅地等として本特例の適用を受けることができない。(2025.1-49-3)被相続人であるFさんが有料老人ホームに入所したことで、Fさんの居住の用に供されなくなった宅地を、入所前に同居し、引き続き居住しているFさんの子Gさんが相続により取得した場合に、相続開始の直前においてFさんが要介護認定または要支援認定を受けているときは、当該宅地は特定居住用宅地等として本特例の適用を受けることができる。(2022.9-49-4)被相続人が発行済株式総数の全部を有する法人の事業の用に供されていた宅地を被相続人の親族が相続により取得した場合、その親族が相続開始の直前において当該法人の役員でなければ、当該宅地は特定同族会社事業用宅地等として本特例の適用を受けることはできない。(2020.9-49-3)

被相続人であるEさんが発行済株式総数の全部を有する法人の事業の用に供されていた宅地をEさんの子Fさんが相続により取得した場合に、子Fさんが相続開始の直前において当該法人の役員でなかったときは、当該宅地について特定同族会社事業用宅地等として本特例の適用を受けることができない。(2025.1-49-3)被相続人であるFさんが有料老人ホームに入所したことで、Fさんの居住の用に供されなくなった宅地を、入所前に同居し、引き続き居住しているFさんの子Gさんが相続により取得した場合に、相続開始の直前においてFさんが要介護認定または要支援認定を受けているときは、当該宅地は特定居住用宅地等として本特例の適用を受けることができる。(2022.9-49-4)被相続人が発行済株式総数の全部を有する法人の事業の用に供されていた宅地を被相続人の親族が相続により取得した場合、その親族が相続開始の直前において当該法人の役員でなければ、当該宅地は特定同族会社事業用宅地等として本特例の適用を受けることはできない。(2020.9-49-3) - 適切。特定居住用宅地の取得者ごとの要件は以下のようになっています。取得者が同居親族である場合には、相続税の申告期限まで所有権を有していることが要件となっています。よって、売却した場合には適用対象外です。

被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2015.1-49-4)被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2014.1-49-1)

被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2015.1-49-4)被相続人の居住の用に供されていた宅地を配偶者が相続により取得し、その配偶者が相続税の申告期限まで居住を継続しなかった、あるいは当該宅地を売却した場合でも、当該宅地は「特定居住用宅地等」として本特例の適用を受けることができる。(2014.1-49-1) - 適切。特定居住用宅地等の限度面積は330㎡です。平成26年12月31日以前は240㎡が限度でした。

「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は330㎡である。(2014.1-49-3)

「特定居住用宅地等」を取得した場合、当該宅地に係る本特例の適用対象面積は330㎡である。(2014.1-49-3) - 適切。特定居住用宅地等と特定事業用宅地等は合わせて400㎡まで、特定居住用宅地等は330㎡が限度面積です。2つを併用すると調整なく、730㎡まで適用を受けられます。特定居住用宅地等(300㎡)、特定事業用宅地等(430㎡)の2つの宅地を相続により取得した場合、2つの宅地の面積の合計が730㎡以下となるため、2つの宅地のすべての面積について本特例の適用を受けることができる。(2021.9-49-1)特定居住用宅地等(200㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2018.1-49-1)特定居住用宅地等(300㎡)、特定事業用宅地等(200㎡)、特定同族会社事業用宅地等(200㎡)の3つの宅地を相続により取得した場合、3つの宅地のすべての面積について本特例の適用を受けることができる。(2017.1-49-3)「特定居住用宅地等(280㎡)」と「特定事業用宅地等(440㎡)」を取得した場合、適用対象面積の合計が730㎡以下となるため、両方の宅地のすべての面積について、本特例の適用を受けることができる。(2015.1-49-3)「特定事業用宅地等」と「貸付事業用宅地等」の2つの宅地を取得した場合、適用対象面積の調整はせず、それぞれの適用対象面積まで本特例の適用を受けることが可能となる。(2014.1-49-4)

広告

広告