FP1級過去問題 2015年9月学科試験 問48

問48

2025年4月1日以後に相続が開始した場合の相続税の延納、物納に関する次の記述のうち、最も適切なものはどれか。

- 相続財産のうち不動産等の価額が占める割合が75%以上である場合、不動産等の価額に対応する部分の延納税額の延納期間は、原則として、最長で30年である。

- 延納税額が50万円以上または延納期間が3年を超える場合には、延納の許可を受けるにあたって延納税額および利子税の額に相当する担保を提供しなければならない。

- 取引相場のない株式(非上場株式)は、譲渡制限株式であるかどうかにかかわらず、管理処分不適格財産として取り扱われ、物納に充てることができない。

- 物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。

広告

広告

正解 4

問題難易度

肢12.8%

肢28.9%

肢310.3%

肢478.0%

肢28.9%

肢310.3%

肢478.0%

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

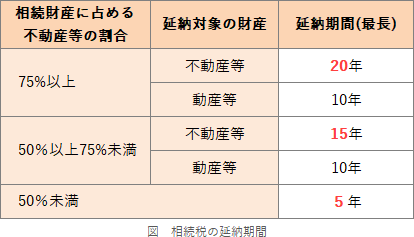

- 不適切。延納できる期間は原則5年までですが、相続財産のうち不動産等の価額が占める割合が75%以上である場合、不動産等に係る延納相続税額の延納期間は原則として20年とされています。延納期間の最長は20年ですので、本肢のように30年という期間が設定されることはありません(措置法70条の10)。

相続財産のうち不動産等の価額が占める割合が50%以上であり、延納税額が90万円ある場合、延納税額の延納期間は、最長9年となる。(2023.9-47-1)相続財産のうち不動産等の価額が占める割合が50%未満であり、延納税額が35万円である場合、延納税額の延納期間は、最長4年となる。(2019.9-46-2)相続財産のうち不動産等の価額が占める割合が50%以上75%未満である場合、不動産等の価額に対応する部分の延納税額の延納期間は、原則として、最高10年である。(2014.1-45-2)

相続財産のうち不動産等の価額が占める割合が50%以上であり、延納税額が90万円ある場合、延納税額の延納期間は、最長9年となる。(2023.9-47-1)相続財産のうち不動産等の価額が占める割合が50%未満であり、延納税額が35万円である場合、延納税額の延納期間は、最長4年となる。(2019.9-46-2)相続財産のうち不動産等の価額が占める割合が50%以上75%未満である場合、不動産等の価額に対応する部分の延納税額の延納期間は、原則として、最高10年である。(2014.1-45-2) - 不適切。50万円以上ではありません。延納税額および利子税の額に相当する担保を提供しなければならないのは、延納税額が100万円超または延納期間が3年超である場合です(相続税法38条4項)。延納税額が100万円を超える場合、延納の許可を受けるにあたって、相続または遺贈により取得した財産のなかから、延納税額および利子税の額に相当する価額の財産を担保として提供しなければならない。(2021.5-47-1)

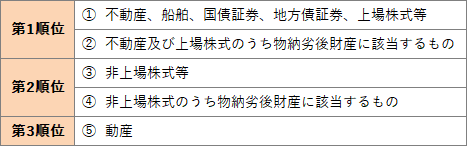

- 不適切。非上場株式は物納財産の第2順位として位置付けられています。譲渡に法令上の手続きが必要なもの、譲渡制限株式、担保権の目的になっているもの等に該当しなければ物納に充てることができます(相続税法41条2項)。

貸家建付地および貸宅地は、管理処分不適格財産として取り扱われ、物納に充てることはいっさいできない。(2015.1-47-2)

貸家建付地および貸宅地は、管理処分不適格財産として取り扱われ、物納に充てることはいっさいできない。(2015.1-47-2) - [適切]。物納財産の選定に当たっては申請税額を超過しない財産を選ぶことが原則ですが、物納を許可された財産の価額が納付すべき相続税額を上回っている場合は、納付すべき相続税額と物納財産の価額の差額が金銭で還付されます(相続税法43項3項)。物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2021.5-47-3)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2018.9-46-3)物納の許可限度額を超える価額の財産による物納が許可された場合に、許可に係る相続税額よりも物納許可財産の収納価額が上回ることとなったときには、差額が金銭により還付される。(2017.9-48-4)

広告

広告