FP1級 2018年1月 応用編 問65

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(75歳)には、妻Bさん(71歳)、長男Cさん(48歳)、長女Dさん(46歳)および二女Eさん(41歳)の4人の推定相続人がいる。

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに贈与して第一線を退く決意を固めた。Aさんは、長男Cさんに事業を承継するにあたり、X社の経営にいっさい関与していない弟Fさん(72歳)が所有しているX社株式を買い取っておきたいと考えている。

X社に関する資料は、以下のとおりである。なお、〈X社の概要〉の「□□□」は、問題の性質上、伏せてある。

〈X社の概要〉

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに贈与して第一線を退く決意を固めた。Aさんは、長男Cさんに事業を承継するにあたり、X社の経営にいっさい関与していない弟Fさん(72歳)が所有しているX社株式を買い取っておきたいと考えている。

X社に関する資料は、以下のとおりである。なお、〈X社の概要〉の「□□□」は、問題の性質上、伏せてある。

〈X社の概要〉

- 業種 電子部品製造業

- 資本金等の額 8,000万円(発行済株式総数160,000株、すべて普通株式で1株につき1個の議決権を有している)

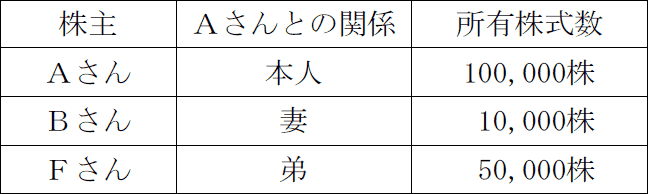

- 株主構成

- 株式の譲渡制限あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の大」である。

- X社は、特定の評価会社には該当しない。

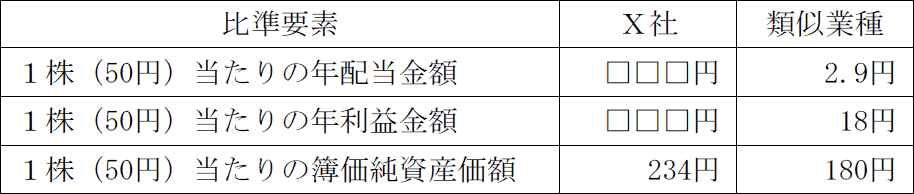

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 293円

課税時期の属する月の前月の平均株価 284円

課税時期の属する月の前々月の平均株価 261円

課税時期の前年の平均株価 243円

課税時期の属する月以前2年間の平均株価 235円

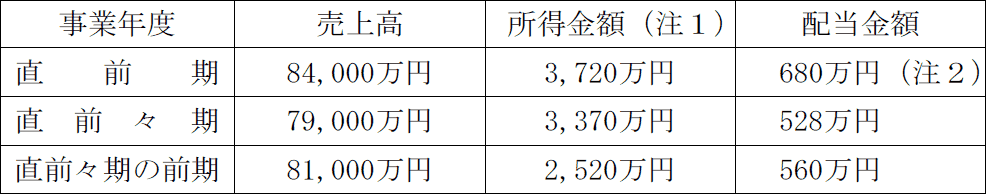

- X社の過去3年間の決算(売上高・所得金額・配当金額)の状況

- 所得金額は、非経常的な利益金額等の調整後の金額である。

- 直前期の配当金額(680万円)には記念配当120万円が含まれている。

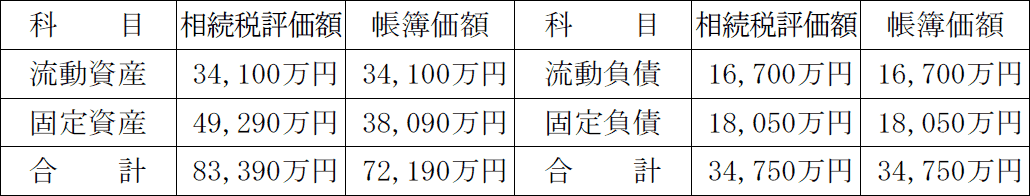

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

X社による自己株式の買取りに関する以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。

「会社が個人株主との合意により自己株式を株主総会決議によって取得する場合、取得の財源については、自己株式の取得が剰余金の分配とされることから、取得価額の総額が(①)額を超えることはできない。また、取得した株式は、実質的に資本の払戻しと考えられるため、貸借対照表においては資産計上せず、取得価額をもって(②)の部の控除項目として表示することになる。

X社がAさんの弟FさんからX社株式を買い取るためには、特定の株主からの取得となるため、X社の株主総会の特別決議が必要となる。特別決議とは、原則として、総株主の議決権の過半数に当たる株式を有する株主が株主総会に出席し、その出席株主の議決権の(③)以上に当たる多数をもって行われる決議である。ただし、Fさんは、原則としてこの株主総会において議決権を行使することができないため、Aさんが賛成すれば、X社はFさん所有の株式を適法に買い取ることができる。

Fさんが、X社株式をX社に譲渡した場合、譲渡価額のうち当該株式に対応する(④)の額を超える部分の金額については、(⑤)所得として総合課税の対象となる。

なお、仮に、Fさんが死亡し、Fさんの相続人がX社株式を相続により取得した場合に、X社が定款の定めによりFさんの相続人に対してX社株式の売渡請求を行うときには、X社は相続があったことを知った日から(⑥)年以内に相続人に対して売渡しを請求しなければならない」

「会社が個人株主との合意により自己株式を株主総会決議によって取得する場合、取得の財源については、自己株式の取得が剰余金の分配とされることから、取得価額の総額が(①)額を超えることはできない。また、取得した株式は、実質的に資本の払戻しと考えられるため、貸借対照表においては資産計上せず、取得価額をもって(②)の部の控除項目として表示することになる。

X社がAさんの弟FさんからX社株式を買い取るためには、特定の株主からの取得となるため、X社の株主総会の特別決議が必要となる。特別決議とは、原則として、総株主の議決権の過半数に当たる株式を有する株主が株主総会に出席し、その出席株主の議決権の(③)以上に当たる多数をもって行われる決議である。ただし、Fさんは、原則としてこの株主総会において議決権を行使することができないため、Aさんが賛成すれば、X社はFさん所有の株式を適法に買い取ることができる。

Fさんが、X社株式をX社に譲渡した場合、譲渡価額のうち当該株式に対応する(④)の額を超える部分の金額については、(⑤)所得として総合課税の対象となる。

なお、仮に、Fさんが死亡し、Fさんの相続人がX社株式を相続により取得した場合に、X社が定款の定めによりFさんの相続人に対してX社株式の売渡請求を行うときには、X社は相続があったことを知った日から(⑥)年以内に相続人に対して売渡しを請求しなければならない」

| ①額 |

| ②の部 |

| ③以上 |

| ④の額 |

| ⑤所得 |

| ⑥年 |

広告

広告

正解

| ① 分配可能(額) |

| ② 純資産(の部) |

| ③ 3分の2(以上) |

| ④ 資本金等(の額) |

| ⑤ 配当(所得) |

| ⑥ 1(年) |

分野

科目:F.相続・事業承継細目:10.事業と経営

解説

〔①について〕

会社が、有限責任である株主に対して自由に財産を分配できてしまうと債権者の保護が図られないので、会社が株主に対して剰余金の配当その他の分配を行う際には、一定の計算方法による分配可能額以下で行わなければなりません。この財源規制は、自己株式を取得する際にも適用があります。

よって、正解は分配可能(額)となります。

〔②について〕

株式などの有価証券は本来であれば資産計上するものですが、自己株式の取得は、会社が株主に対して資本を払い戻す取引と捉えられるため、自己株式を有していることと株主資本が減少したことの両方を明示するため、自己株式の取得価額は、純資産の部の控除科目(金額が負数)として貸借対照表に表示することになっています。

よって、正解は純資産(の部)となります。

〔③について〕

会社が、特定の株主から自己株式を買い取る場合、公正な価格よりも高く買い取れば特定の株主だけを優遇することとなり、また会社の財産が流出して残存株主の利益が害されるおそれがあります。このため、特定の株主から自己株式を買い取るときは、株主総会による特別決議、すなわち議決権を有する株主の過半数の出席および出席した株主の議決権の3分の2以上の多数による決議が必要とされています。なお、当該特定の株主は、当該決議において議決権を行使することはできません。

よって、正解は3分の2となります。

〔④、⑤について〕

非上場株式を発行会社に譲渡する場合、譲渡価額とその株式に対応する資本金等の額に応じて、譲渡課税とみなし配当課税が生じます。 譲渡価額が対応する資本金等の額を超える場合、その超えた部分はみなし配当所得として総合課税の対象となります。

譲渡価額が対応する資本金等の額を超える場合、その超えた部分はみなし配当所得として総合課税の対象となります。

よって、④は資本金等、⑤は配当(所得)が正解となります。

〔⑥について〕

非公開会社の株式には譲渡制限株式が付いていて、株式を譲渡する際には会社の許可が必要となります。しかし、譲渡ではない相続その他の一般承継により、別の人に株式が移ってしまうことまでは避けることはできません。そこで、会社は定款で定めておくことにより、相続その他の一般承継により譲渡制限株式を取得した者に対し、その株式を会社に売り渡すよう請求できることになっています。譲渡制限株式を取得した相続人等に対する売渡し請求は、相続その他一般承継があった日から1年以内にしなければなりません。

よって、正解は1(年)となります。

会社が、有限責任である株主に対して自由に財産を分配できてしまうと債権者の保護が図られないので、会社が株主に対して剰余金の配当その他の分配を行う際には、一定の計算方法による分配可能額以下で行わなければなりません。この財源規制は、自己株式を取得する際にも適用があります。

よって、正解は分配可能(額)となります。

〔②について〕

株式などの有価証券は本来であれば資産計上するものですが、自己株式の取得は、会社が株主に対して資本を払い戻す取引と捉えられるため、自己株式を有していることと株主資本が減少したことの両方を明示するため、自己株式の取得価額は、純資産の部の控除科目(金額が負数)として貸借対照表に表示することになっています。

よって、正解は純資産(の部)となります。

〔③について〕

会社が、特定の株主から自己株式を買い取る場合、公正な価格よりも高く買い取れば特定の株主だけを優遇することとなり、また会社の財産が流出して残存株主の利益が害されるおそれがあります。このため、特定の株主から自己株式を買い取るときは、株主総会による特別決議、すなわち議決権を有する株主の過半数の出席および出席した株主の議決権の3分の2以上の多数による決議が必要とされています。なお、当該特定の株主は、当該決議において議決権を行使することはできません。

よって、正解は3分の2となります。

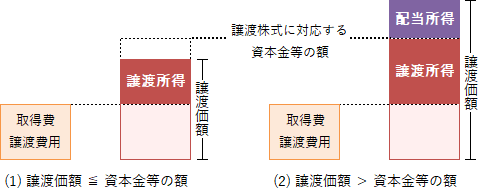

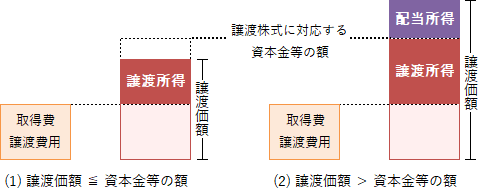

〔④、⑤について〕

非上場株式を発行会社に譲渡する場合、譲渡価額とその株式に対応する資本金等の額に応じて、譲渡課税とみなし配当課税が生じます。

- (1) 譲渡価額≦資本金等の額

- 譲渡価額-(取得費+譲渡費用)が譲渡所得となり、計20.315%の申告分離課税となる

- (2) 譲渡価額>資本金等の額

- 資本金等の額-(取得費+譲渡費用)が譲渡所得となり、計20.315%の申告分離課税となる。さらに、(譲渡価額-資本金等の額)がみなし配当所得となり、総合課税の対象となる

よって、④は資本金等、⑤は配当(所得)が正解となります。

〔⑥について〕

非公開会社の株式には譲渡制限株式が付いていて、株式を譲渡する際には会社の許可が必要となります。しかし、譲渡ではない相続その他の一般承継により、別の人に株式が移ってしまうことまでは避けることはできません。そこで、会社は定款で定めておくことにより、相続その他の一般承継により譲渡制限株式を取得した者に対し、その株式を会社に売り渡すよう請求できることになっています。譲渡制限株式を取得した相続人等に対する売渡し請求は、相続その他一般承継があった日から1年以内にしなければなりません。

よって、正解は1(年)となります。

広告

広告