FP1級過去問題 2018年9月学科試験 問25(改題)

問25

居住者に係る所得税の給与所得に関する次の記述のうち、最も適切なものはどれか。

- 電車やバスなどの交通機関を利用せず、自家用車や自転車で通勤している給与所得者が支給を受けた通勤手当は、給与所得の金額の計算上、その全額を給与等の収入金額に算入する。

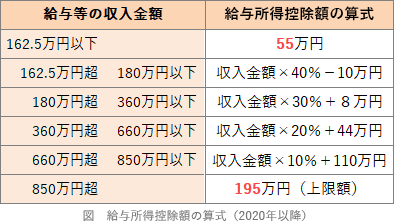

- 給与所得控除額は、給与等の収入金額に応じて計算されるが、収入金額が123万円以下である場合は55万円となり、収入金額が850万円を超える場合は195万円となる。

- 給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。

- 「給与所得者の特定支出の控除の特例」の適用を受けるためには、その年中の給与等の収入金額の多寡にかかわらず、勤務先の年末調整で受けることはできず、確定申告を行う必要がある。

広告

広告

正解 4

問題難易度

肢19.1%

肢25.0%

肢324.5%

肢461.4%

肢25.0%

肢324.5%

肢461.4%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

- 不適切。自家用車や自転車で通勤している給与所得者が支給を受けた通勤手当も、片道の通勤距離に応じて一定額まで非課税になります。ちなみに非課税限度額は、通勤距離が片道55km以上の人に適用される31,600円です。

- 不適切。給与所得控除額には最低保障額と上限額があります。最低額は給与収入金額が190万円以下の65万円、上限は給与収入金額が850万円を超える場合の195万円です。

給与所得控除額は、給与等の収入金額に応じて計算されるが、給与等の収入金額が190万円以下である場合は65万円となり、給与等の収入金額が1,000万円を超える場合は210万円となる。(2021.5-26-2)

給与所得控除額は、給与等の収入金額に応じて計算されるが、給与等の収入金額が190万円以下である場合は65万円となり、給与等の収入金額が1,000万円を超える場合は210万円となる。(2021.5-26-2) - 不適切。給与所得者の特定支出の控除の特例とは、その年の特定支出の額の合計額が、その年中の給与所得控除額の2分の1を超えるときに、その超える部分について給与所得控除後の所得金額から差し引くことができる制度です。特定支出とされるのは、通勤費、職務上の旅費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費のうち一定のものです(勤務必要経費のみ65万円が上限)。給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、確定申告をすることにより、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額から、その超える部分の金額を控除することができる。(2026.1-26-3)給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、年末調整により、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。(2022.9-27-3)給与所得者がその年中に支出した特定支出の額の合計額が給与所得控除額の2分の1相当額を超える場合、「給与所得者の特定支出の控除の特例」の適用を受けることにより、給与所得の金額の計算上、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除することができる。(2021.5-26-3)2025年中に給与所得者が支出した特定支出の額の合計額が給与所得控除額を超えた場合、給与所得者の特定支出の控除の特例の適用を受けることにより、給与所得の金額は、給与等の収入金額から給与所得控除額を控除した残額からその超える部分の金額を控除した金額となる。(2016.9-26-3)

- [適切]。特定支出控除を受けるためには、特定支出に関する明細書および給与の支払者の証明書を申告書に添付するとともに、支出を証明する書類を用意して確定申告を行う必要があります。

広告

広告