FP1級過去問題 2018年9月学科試験 問27(改題)

問27

居住者に係る2025年分の所得税の配偶者控除および配偶者特別控除に関する次の記述のうち、最も適切なものはどれか。

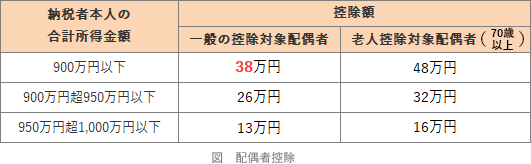

- 配偶者が控除対象配偶者(老人控除対象配偶者を除く)に該当する場合、配偶者控除の控除額は最高38万円であるが、納税者の合計所得金額が800万円を超えるときは、控除額が26万円または13万円となる。

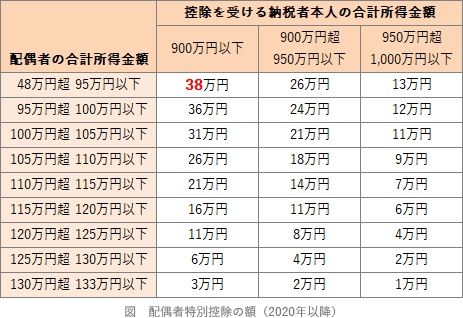

- 配偶者特別控除の対象となる配偶者は、納税者と生計を一にする配偶者(青色事業専従者等を除く)で、合計所得金額が58万円超150万円以下の者である。

- 配偶者特別控除の控除額は、納税者の合計所得金額、配偶者の合計所得金額、配偶者の年齢に応じて異なる。

- 納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。

広告

広告

正解 4

問題難易度

肢17.2%

肢27.0%

肢35.8%

肢480.0%

肢27.0%

肢35.8%

肢480.0%

分野

科目:D.タックスプランニング細目:5.所得控除

解説

- 不適切。800万円ではありません。配偶者控除の控除額が段階的に減るのは、納税者の合計所得金額が900万円を超える場合です。

- 不適切。150万円ではありません。配偶者特別控除の対象となるのは、合計所得金額が58万円超133万円以下の配偶者です。

扶養控除の対象となる扶養親族は、納税者と生計を一にする親族(納税者の配偶者を除く)のうち、合計所得金額が38万円以下で、16歳以上の者である。(2021.5-28-b)

扶養控除の対象となる扶養親族は、納税者と生計を一にする親族(納税者の配偶者を除く)のうち、合計所得金額が38万円以下で、16歳以上の者である。(2021.5-28-b) - 不適切。配偶者特別控除の控除額は、納税者の合計所得金額、配偶者の合計所得金額によっては変わりますが、配偶者の年齢は控除額に関係しません。

- [適切]。配偶者控除・配偶者特別控除のいずれも、納税者の合計所得金額が1,000万円を超える場合には、配偶者の所得の多寡にかかわらず適用を受けることはできません。合計所得金額が1,000万円を超える納税者は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除の適用を受けることができない。(2025.5-27-3)納税者の合計所得金額が1,000万円を超えている場合、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除は適用されない。(2024.1-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2022.5-28-1)合計所得金額が1,000万円を超える納税者は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることができない。(2021.5-28-a)納税者の合計所得金額が1,000万円を超えている場合は、配偶者の合計所得金額の多寡にかかわらず、配偶者控除および配偶者特別控除のいずれの適用も受けることはできない。(2019.1-28-2)納税者本人の合計所得金額が900万円を超える場合は、生計を一にする配偶者の合計所得金額の多寡にかかわらず、配偶者控除の適用を受けることができない。(2015.1-29-4)

広告

広告