FP1級 2018年9月 応用編 問65

Aさん(70歳)は、一昨年ごろから自身の健康面に不安を感じることが多くなり、自身の相続が発生したときのことを考えるようになった。

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで、子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞くことで不安を感じ、保有する財産の分割内容について遺言しておくことにした。また、Aさんは、結婚する子どもや大学に進学する孫のために、贈与税の非課税措置を利用して資金援助を行った。

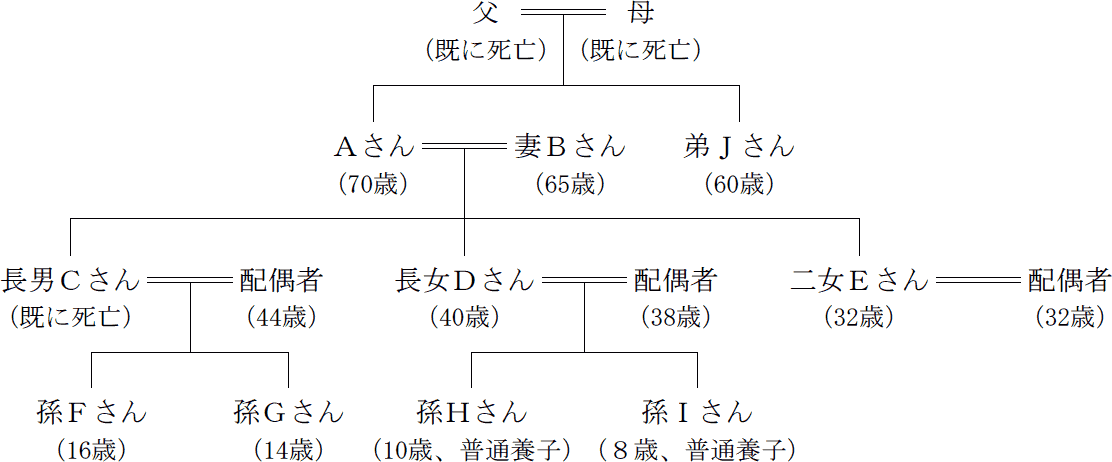

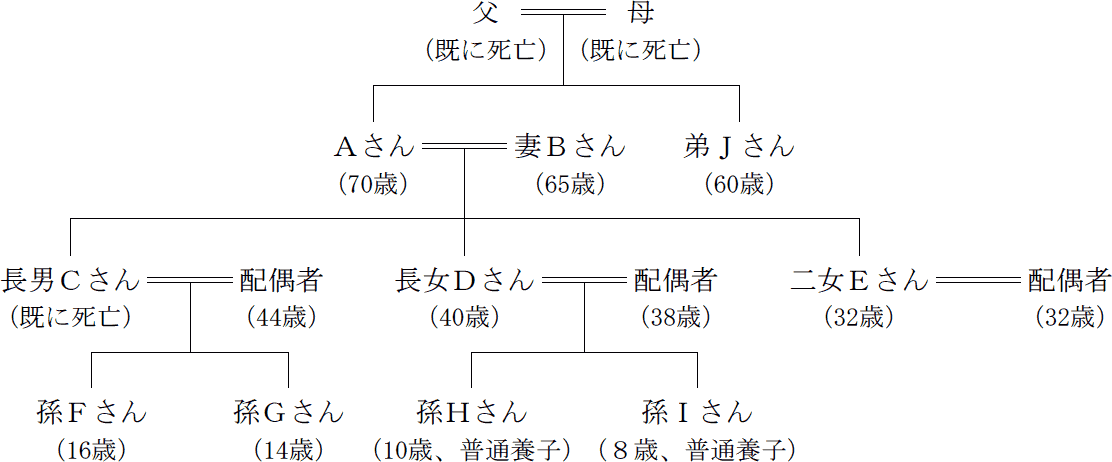

Aさんの親族関係図や保有する財産の分割内容等に関する資料は、以下のとおりである。なお、長男Cさんは、5年前に病気により他界している。また、長女Dさんは身体に障害があり、Aさんは、孫Hさんおよび孫Iさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉 〈Aさんが保有する財産の分割内容〉

〈Aさんが保有する財産の分割内容〉

〈Aさんが加入している生命保険の契約内容〉

〈Aさんが行った贈与の内容〉

そこで、Aさんは、いくつかの相続セミナーに参加してみたところ、これまで、子どもたちの仲は良好であるため遺産分割でもめることはないと漠然と思っていたが、多くのトラブル事例を聞くことで不安を感じ、保有する財産の分割内容について遺言しておくことにした。また、Aさんは、結婚する子どもや大学に進学する孫のために、贈与税の非課税措置を利用して資金援助を行った。

Aさんの親族関係図や保有する財産の分割内容等に関する資料は、以下のとおりである。なお、長男Cさんは、5年前に病気により他界している。また、長女Dさんは身体に障害があり、Aさんは、孫Hさんおよび孫Iさんとそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉

- 妻Bさん

現預金 :5,000万円(相続税評価額)

自宅

建物:固定資産税評価額800万円

敷地:宅地面積264㎡、自用地価額6,200万円 - 長女Dさん

現預金 :1,000万円(相続税評価額)

有価証券:500万円(相続税評価額)

賃貸アパート

建物:固定資産税評価額2,000万円、借家権割合30%、賃貸割合100%

敷地:宅地面積400㎡、自用地価額8,000万円

借地権割合60%、借家権割合30%、賃貸割合100% - 二女Eさん

現預金 :2,500万円(相続税評価額)

有価証券:700万円(相続税評価額) - 孫Fさん

現預金 :300万円(相続税評価額) - 弟Jさん

現預金 :1,000万円(相続税評価額)

有価証券:800万円(相続税評価額)

〈Aさんが加入している生命保険の契約内容〉

- 終身保険

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 妻Bさん

- 死亡保険金額

- 6,000万円

- 終身保険

- 契約者(=保険料負担者)・被保険者

- Aさん

- 死亡保険金受取人

- 長女Dさん

- 死亡保険金額

- 4,000万円

〈Aさんが行った贈与の内容〉

- 長女Dさんは、2023年4月にAさんから有価証券の贈与を受け、初めて相続時精算課税の適用を受けた。贈与を受けた有価証券の贈与時の価額(相続税評価額)は500万円、現時点(2025年9月9日)の価額(相続税評価額)は600万円である。

- 孫Fさんは、2023年6月にAさんから現金800万円の贈与を受け、「直系尊属から教育資金の一括贈与を受けた場合の贈与税の非課税の特例」の適用を受けた。現時点(2025年9月9日)において、教育資金管理契約に係る非課税拠出額から教育資金支出額を控除した残額が600万円ある。

- 二女Eさんは、2023年10月にAさんから現金600万円の贈与を受け、「直系尊属から結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税の特例」の適用を受けた。現時点(2025年9月9日)において、結婚・子育て資金管理契約に係る非課税拠出額から結婚・子育て資金支出額を控除した残額が400万円ある。

- Aさんとその親族の年齢は、いずれも現時点(2025年9月9日)のものである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

相続税の税額控除等に関する以下の文章の空欄①~④に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈配偶者に対する相続税額の軽減〉

被相続人の配偶者が当該被相続人から相続または遺贈により財産を取得し、「配偶者に対する相続税額の軽減」(以下、「本制度」という)の適用を受けた場合、原則として、相続または遺贈により取得した財産の額が1億6,000万円と配偶者の法定相続分相当額とのいずれか多い金額までは、納付すべき相続税額が算出されない。

なお、原則として、相続税の申告期限までに分割されていない財産は本制度の対象とならないが、相続税の申告書に「申告期限後(①)以内の分割見込書」を添付して提出し、申告期限までに分割されなかった財産について申告期限から(①)以内に分割したときは、分割が成立した日の翌日から4カ月以内に(②)の請求をすることによって、本制度の適用を受けることができる。 - 〈未成年者控除〉

相続または遺贈により財産を取得した者が、被相続人の法定相続人であり、かつ、未成年者である場合、その未成年者の納付すべき相続税額の計算上、未成年者控除として一定の金額を控除することができる。

仮に、Aさんが現時点(2025年9月9日)において死亡し、孫Fさんが相続または遺贈により財産を取得した場合、未成年者控除の控除額は(③)万円となる。

なお、未成年者控除額が未成年者の相続税額から控除しきれない場合には、その控除しきれない部分の金額は、その者の扶養義務者で、同一の被相続人から相続または遺贈により財産を取得した者の相続税額から控除することができる。 - 〈障害者控除〉

相続または遺贈により財産を取得した者が、被相続人の法定相続人であり、かつ、一般障害者または特別障害者に該当する場合、その者の納付すべき相続税額の計算上、障害者控除として一定の金額を控除することができる。

仮に、Aさんが現時点(2025年9月9日)において死亡し、長女Dさんが相続または遺贈により財産を取得し、長女Dさんが一般障害者に該当する場合、障害者控除の控除額は(④)万円となる。

なお、障害者控除額が一般障害者または特別障害者に該当する者の相続税額から控除しきれない場合には、その控除しきれない部分の金額は、その者の扶養義務者で、同一の被相続人から相続または遺贈により財産を取得した者の相続税額から控除することができる。

| ①以内 |

| ② |

| ③万円 |

| ④万円 |

広告

広告

正解

| ① 3年(以内) |

| ② 更正 |

| ③ 20(万円) |

| ④ 450(万円) |

分野

科目:F.相続・事業承継細目:4.相続と税金

解説

〔①について〕

配偶者に対する相続税額の軽減は、相続・遺贈により取得した財産を対象とするため、相続税の申告期限までに遺産分割がまとまらず実際に財産の帰属が決まっていないときには、適用の対象外とされてしまいます。しかし、遺産分割協議が長期に及ぶケースも珍しくないため、相続税の申告書に「申告期限後3年以内の分割見込書」を添付し、実際に3年以内に分割した場合には遡って適用を受けることができるようになっています。

よって、正解は3(年)となります。

〔②について〕

遺産分割されていない場合でも相続税の申告書は期限までに提出しなければならず、そのときは法定相続分で分割したものとした仮の取得額に基づき、各人が相続税を仮納付します。所定の期限内に分割を行い、遡って配偶者に対する相続税額の軽減の適用を受ける場合、税額控除により仮納付した税金が還付されることになります。自動的に還付されるわけではなく、分割が行われた日から4カ月以内に更正の請求をしなければなりません。

税金の不足額を納めるときは修正申告、還付を受けるときは更正の請求です(更生ではないので漢字に注意)。

よって、正解は②は更正となります。

〔③について〕

未成年者控除の控除額は「18歳-相続開始時の年齢(1年未満切り上げ)」に10万円を乗じて求めます。孫Fさんは16歳ですから、未成年者控除の額は「(18-16)×10万円=20万円」です。

よって、正解は③は20(万円)となります。

〔④について〕

障害者控除の額は「85歳-相続開始時の年齢(1年未満切り上げ)」に一般障害者であれば10万円、特別障害者であれば20万円を乗じて求めます。長女Dさんは40歳で一般障害者ですから、障害者控除の額は「(85-40)×10万円=450万円」です。

よって、正解は④は450(万円)となります。

配偶者に対する相続税額の軽減は、相続・遺贈により取得した財産を対象とするため、相続税の申告期限までに遺産分割がまとまらず実際に財産の帰属が決まっていないときには、適用の対象外とされてしまいます。しかし、遺産分割協議が長期に及ぶケースも珍しくないため、相続税の申告書に「申告期限後3年以内の分割見込書」を添付し、実際に3年以内に分割した場合には遡って適用を受けることができるようになっています。

よって、正解は3(年)となります。

〔②について〕

遺産分割されていない場合でも相続税の申告書は期限までに提出しなければならず、そのときは法定相続分で分割したものとした仮の取得額に基づき、各人が相続税を仮納付します。所定の期限内に分割を行い、遡って配偶者に対する相続税額の軽減の適用を受ける場合、税額控除により仮納付した税金が還付されることになります。自動的に還付されるわけではなく、分割が行われた日から4カ月以内に更正の請求をしなければなりません。

税金の不足額を納めるときは修正申告、還付を受けるときは更正の請求です(更生ではないので漢字に注意)。

よって、正解は②は更正となります。

〔③について〕

未成年者控除の控除額は「18歳-相続開始時の年齢(1年未満切り上げ)」に10万円を乗じて求めます。孫Fさんは16歳ですから、未成年者控除の額は「(18-16)×10万円=20万円」です。

よって、正解は③は20(万円)となります。

〔④について〕

障害者控除の額は「85歳-相続開始時の年齢(1年未満切り上げ)」に一般障害者であれば10万円、特別障害者であれば20万円を乗じて求めます。長女Dさんは40歳で一般障害者ですから、障害者控除の額は「(85-40)×10万円=450万円」です。

よって、正解は④は450(万円)となります。

広告

広告