FP1級 2019年1月 応用編 問65(改題)

非上場会社のX株式会社(以下、「X社」という)の代表取締役社長であるAさん(70歳)の推定相続人は、妻Bさん(68歳)、長男Cさん(46歳)、長女Dさん(43歳)および二男Eさん(40歳)の4人である。

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに移転して、勇退することを決意した。X社株式の移転にあたっては、「非上場株式等についての贈与税の納税猶予及び免除の特例」を活用したいと考えている。また、Aさんは、将来の自身の相続時に、長男CさんとX社の経営に関与していない長女Dさんおよび二男Eさんとの間で遺産分割による争いが起きてしまわないか不安に感じており、X社株式の移転時には「遺留分に関する民法の特例」も活用したいと考えている。

X社の概要は、以下のとおりである。

〈X社の概要〉

Aさんは、所有するX社株式をX社の専務取締役である長男Cさんに移転して、勇退することを決意した。X社株式の移転にあたっては、「非上場株式等についての贈与税の納税猶予及び免除の特例」を活用したいと考えている。また、Aさんは、将来の自身の相続時に、長男CさんとX社の経営に関与していない長女Dさんおよび二男Eさんとの間で遺産分割による争いが起きてしまわないか不安に感じており、X社株式の移転時には「遺留分に関する民法の特例」も活用したいと考えている。

X社の概要は、以下のとおりである。

〈X社の概要〉

- 業種 情報通信機械器具製造業

- 資本金等の額 6,000万円(発行済株式総数120,000株、すべて普通株式で1株につき1個の議決権を有している)

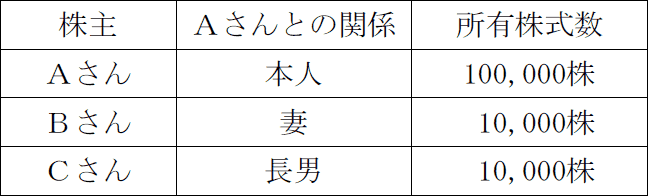

- 株主構成

- 妻Bさんおよび長男Cさんは、これまでにX社の代表権を有したことはない。

- 株式の譲渡制限 あり

- X社株式の評価(相続税評価額)に関する資料

- X社の財産評価基本通達上の規模区分は「中会社の大」である。

- X社は、特定の評価会社には該当しない。

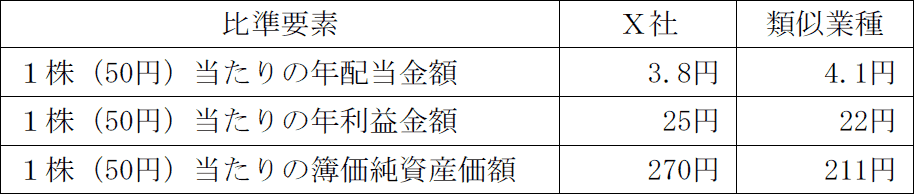

- 比準要素の状況

- すべて1株当たりの資本金等の額を50円とした場合の金額である。

- 類似業種の1株(50円)当たりの株価の状況

課税時期の属する月の平均株価 268円

課税時期の属する月の前月の平均株価 260円

課税時期の属する月の前々月の平均株価 254円

課税時期の前年の平均株価 259円

課税時期の属する月以前2年間の平均株価 258円

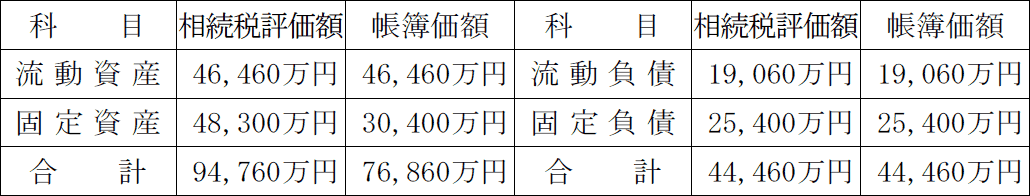

- X社の資産・負債の状況

直前期のX社の資産・負債の相続税評価額と帳簿価額は、次のとおりである。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

「非上場株式等についての贈与税の納税猶予及び免除の特例(特例措置)」および「遺留分に関する民法の特例」に関する以下の文章ⅠおよびⅡの下線部①~③のうち、最も不適切なものをそれぞれ1つ選び、その適切な内容について簡潔に説明しなさい。

- 〈非上場株式等についての贈与税の納税猶予及び免除の特例〉

「非上場株式等についての贈与税の納税猶予及び免除の特例」(以下、「納税猶予特例」という)の適用を受けるためには、認定経営革新等支援機関の指導および助言を受けて特例承継計画を作成し、2026年3月31日までに都道府県知事の確認を受け、「中小企業における経営の承継の円滑化に関する法律」に基づく認定を受けなければならない。この特例承継計画には、①後継者、後継者が非上場株式等を取得するまでの期間における経営の計画および後継者が非上場株式等を承継した後5年間の経営計画を定める必要がある。

仮に、Aさんが所有するX社株式10万株のすべてを長男Cさんに贈与により移転し、納税猶予特例の適用を受けた場合、②長男Cさんは、原則として、Aさんの死亡の日まで、贈与を受けたX社株式のうち7万株に対応する贈与税額の全額の納税が猶予される。

また、長男Cさんが、AさんからのX社株式の贈与について納税猶予特例の適用を受けた後、妻Bさんが所有するX社株式の贈与を受けた場合、③贈与の時において長男CさんがX社の代表権を有し、妻BさんがX社の代表権を有していなければ、妻Bさんから贈与を受けたX社株式についても納税猶予特例の適用を受けることができる。 - 〈遺留分に関する民法の特例〉

長男Cさんは、Aさんから贈与を受けるX社株式について「遺留分に関する民法の特例」(以下、「民法特例」という)の適用を受けることにより、①贈与を受けたX社株式について、その価額を遺留分を算定するための財産の価額に算入しないこと、または遺留分を算定するための財産の価額に算入すべき価額を合意の時における価額に固定することができる。

また、長男Cさんが贈与を受けたX社株式について除外合意、固定合意の双方またはいずれかを行う際には、それと併せて、②長男CさんがAさんから贈与を受けたX社株式以外の財産や長男Cさん以外の推定相続人がAさんから贈与を受けた財産について、除外合意や固定合意を行うことができる。

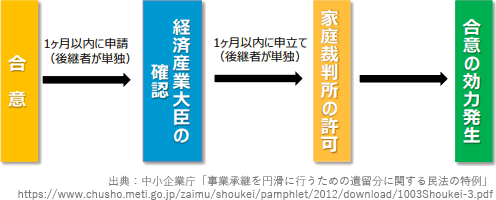

なお、長男Cさんが民法特例の適用を受けるためには、③妻Bさん、長女Dさんおよび二男Eさんと書面によって合意し、経済産業大臣の確認を受けたうえで、家庭裁判所の許可を受ける必要がある。

| Ⅰ | |

| Ⅱ |

広告

広告

正解

| Ⅰ | ② 贈与を受けたX社株式のすべてに対応する贈与税額の全額の納税が猶予される。 |

| Ⅱ | ② 除外合意を行うことができる(固定合意を行うことはできない)。 |

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

〔Ⅰについて〕

〔Ⅱについて〕

- ○適切。特例措置の適用を受けるには、作成した特例承継計画を2026年(令和8年)3月31日までに都道府県知事に提出し、経営承継円滑化法の認定を受ける必要があります。特例承継計画には、先代経営者が有する株式等を後継者が取得するまでの期間における経営の計画および後継者が株式等を承継した後5年間の経営計画などを記載することになっています。

- ×不適切。本来の制度(一般措置)では総株式数の3分の2が対象株式数の限度とされていましたが、特例措置では総株式数の100%まで納税猶予・免除の対象となります。したがって、本特例の適用を受けて先代経営者Aさんから10万株の贈与を受けた場合、その10万株すべての贈与に係る贈与税が先代経営者の死亡等まで納税猶予されます。

- ○適切。本特例の適用を受け、先代経営者から贈与された自社株について納税猶予された後であれば、先代経営者以外の株主から贈与を受ける自社株についても本特例の適用を受けることができます。

〔Ⅱについて〕

- ○適切。遺留分に関する民法の特例では、先代経営者から贈与を受けた自社株について遺留分算定基礎財産に算入しないこと(除外合意)、遺留分算定基礎財産に算入する価額をあらかじめ合意した時価にすること(固定合意)ができます。

- ×不適切。先代経営者から後継者へ贈与される株式について除外合意または固定合意をした場合には、後継者が先代経営者からの贈与に取得する財産(自社株を除く)や推定相続人が先代経営者からの贈与等によって取得した財産について、遺留分算定基礎財産に算入しない合意(除外合意)をすることができます。固定合意をすることはできません。

- ○適切。遺留分に関する民法の特例は、推定相続人全員と後継者が合意のうえで合意書を作成し、作成後1カ月以内に経済産業大臣の確認を申請し、確認を受けた後1カ月以内に家庭裁判所に許可の申立てを行うことにより効力が生じます。

広告

広告