FP1級 2022年1月 応用編 問62

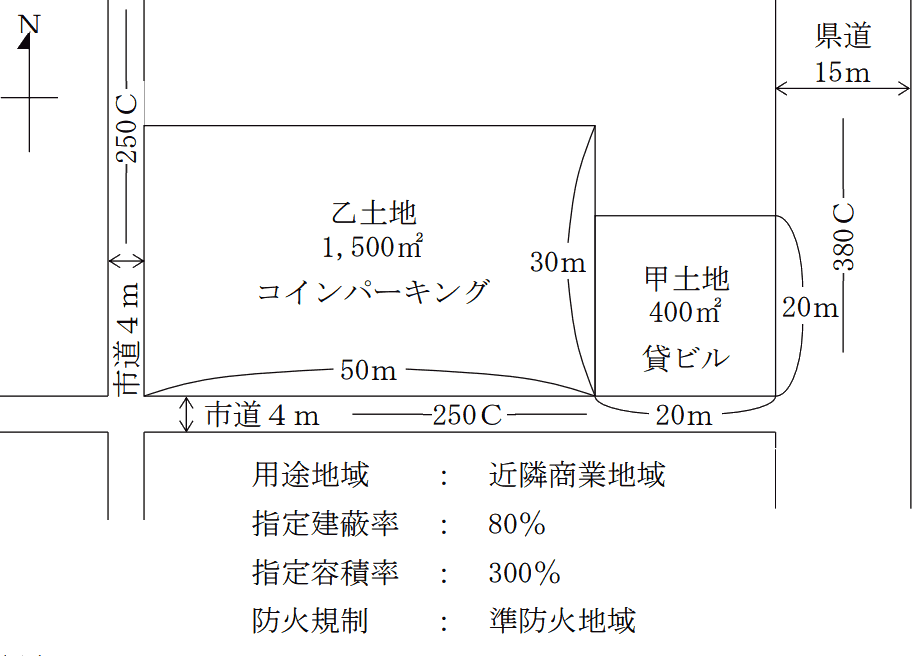

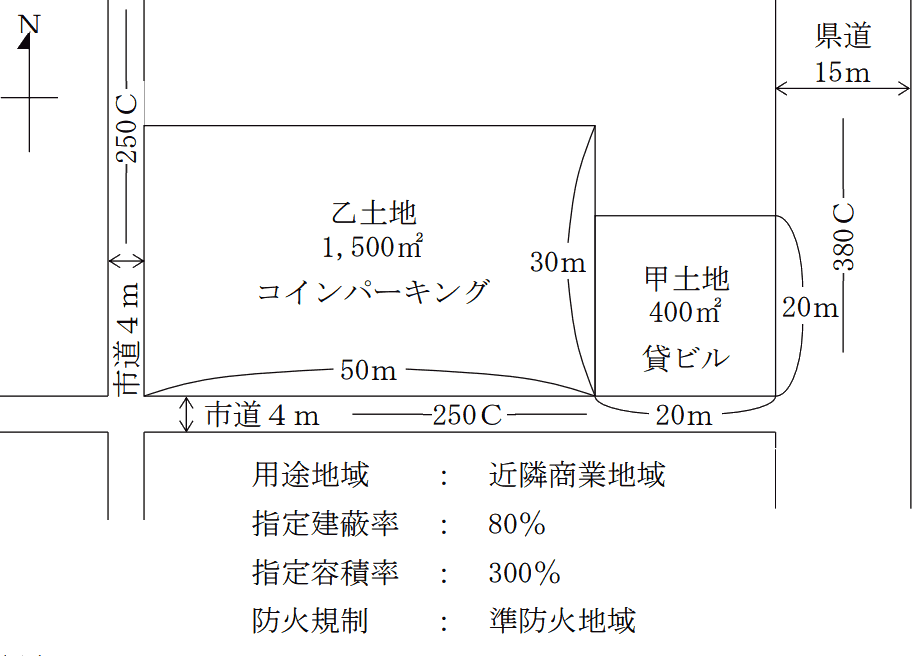

Aさん(50歳)の父親(77歳)は、50年前に取得したK市内(三大都市圏)の甲土地(貸ビルの敷地、地積:400㎡)および乙土地(アスファルト敷きのコインパーキングの敷地、地積:1,500㎡)を所有している。父親が所有する築49年の貸ビルの建物は、老朽化が激しく、テナントは半分程度しか入居していない。コインパーキングは、10年前から大手の駐車場運営会社に賃貸している。父親が保有する金融資産は1億円程度であり、Aさんは相続税の納税資金が不足するのではないかと不安を募らせている。母親は既に他界しており、推定相続人はAさんと妹の2人である。

Aさんは、先日、不動産会社の営業担当者から「K駅から徒歩圏内にあって、これだけの規模の敷地は相当の価値があります。マンション開発を得意とする弊社にお任せいただけないでしょうか」と有効活用を勧められた。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

Aさんは、先日、不動産会社の営業担当者から「K駅から徒歩圏内にあって、これだけの規模の敷地は相当の価値があります。マンション開発を得意とする弊社にお任せいただけないでしょうか」と有効活用を勧められた。

甲土地および乙土地の概要は、以下のとおりである。

〈甲土地および乙土地の概要〉

- 甲土地は400㎡の正方形の土地であり、乙土地は1,500㎡の長方形の土地である。

- 指定建蔽率および指定容積率とは、それぞれ都市計画において定められた数値である。

- 特定行政庁が都道府県都市計画審議会の議を経て指定する区域ではない。

- 甲土地および乙土地は、普通商業・併用住宅地区に所在する。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問62

甲土地および乙土地の有効活用等に関する以下の文章の空欄①~④に入る最も適切な語句または数値を、解答用紙に記入しなさい。なお、空欄③に入る最も適切な文章は、次頁〈空欄③の選択肢〉のなかから選び、その記号を解答用紙に記入しなさい。

〈空欄③の選択肢〉

- 〈建築基準法の規定〉

「甲土地および乙土地に、(①)率により計算した採光、通風等が各斜線制限により高さが制限された場合と同程度以上である建築物を建築する場合、当該建築物については、道路斜線制限および隣地斜線制限は適用されません」 - 〈乙土地の売却〉

「下記の〈資料〉に基づき、Aさんの父親が乙土地を譲渡し、優良住宅地の造成等のために土地等を譲渡した場合の長期譲渡所得の課税の特例の適用を受けた場合、当該譲渡所得の金額に係る所得税および復興特別所得税、住民税の合計額は(②)円となります。他方、Aさんが父親の相続により取得した乙土地を相続開始のあった日の翌日から相続税の申告期限の翌日以後3年以内に譲渡した場合、譲渡した乙土地に対応する部分の相続税額を取得費に加算することができます」 - 〈等価交換方式による有効活用〉

「マンションを建築する方法として、自己資金を使わず、マンション住戸を取得できる等価交換方式という手法があります。複数のマンション住戸を取得することができれば、一部の住戸を売却することで納税資金を確保し、残りの住戸を賃貸に供することもできます。また、相続時の遺産分割も比較的容易になると思います。

等価交換方式による有効活用にあたり、Aさんの父親が、既成市街地等内にある土地等の中高層耐火建築物等の建設のための買換えの場合の譲渡所得の課税の特例(立体買換えの特例)の適用を受けた場合、買換資産は譲渡資産の(③)。本特例の適用を受け、取得したマンション住戸を賃貸する場合、本特例の適用を受けない場合に比べて、(④)が少なく計上されることになるため、その後の不動産所得に係る税額負担が大きくなる可能性があります。本特例の適用可否については、譲渡所得に係る税額負担とその後の不動産所得に係る税額負担、各種の相続対策を勘案して、総合的に判断する必要があると思います」

- 譲渡資産の譲渡価額

- 5億円

- 譲渡資産の取得費

- 不明

- 譲渡費用

- 1,500万円

- 税額は、100円未満を切り捨てること。

- 本問の譲渡所得以外の所得や所得控除等は考慮しない。

- 取得時期および取得価額を引き継ぎます

- 取得時期は引き継ぎますが、取得価額は引き継ぎません

- 取得価額は引き継ぎますが、取得時期は引き継ぎません

- 取得時期および取得価額を引き継ぎません

| ①率 |

| ②円 |

| ③ |

| ④ |

広告

広告

正解

| ① 天空(率) |

| ② 92,228,000(円) |

| ③ ハ |

| ④ 減価償却費 |

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

〔①について〕

天空率は、ある地点を中心とした天空図上における空の面積の比率のことです。各種斜線制限ごとの基準位置における天空率が一定以上の建築物には、各種斜線制限が適用されません。

よって、正解は天空(率)となります。 〔②について〕

〔②について〕

その年の1月1日時点で所有期間5年を超える土地等を、優良住宅地等のために譲渡したときは、課税長期譲渡所得2,000万円以下の部分の税率が、所得税10%、復興特別所得税0.21%(所得税額に対して2.1%)、住民税4%に軽減されます。

譲渡所得は「収入金額-(取得費+譲渡費用)」で求めるので、計算に必要な各要素を整理します。

5億円-(2,500万円+1,500万円)=4億6,000万円

2,000万円以下の部分には計14.21%の軽減税率が、2,000万円を超える部分には本則の計20.315%(所得税率15%、復興特別所得税0.315%、住民税率5%)が課されるので、それぞれの部分に分けて税額を計算します。計算過程を示さない問題では部分点が期待できないので、まとめて計算していきましょう。

〔③について〕

立体買換えの特例は、居住用家屋の買換え特例と同様に、譲渡対価が買替資産の取得価額以下であるときはその譲渡はなかったものとされ、譲渡対価が買替資産の取得価額を超える場合には、その超える部分のみの譲渡があったすることで、キャピタルゲインに対する課税の繰り延べる制度です。居住用家屋の買換え特例と同じく、従前の取得価額は引き継ぎ、取得時期は引き継ぎません。

したがって、正解は「ハ:取得価額は引き継ぎますが、取得時期は引き継ぎません」です。

〔④について〕

立体買換えの特例の適用を受けた場合、買換資産の減却償却費を計算する際の取得価額は、譲渡した資産の取得価額をベースとした金額とされるため、通常に取得した場合よりも計上できる減価償却費は少なくなります。その分だけ必要経費が少なくなるため、マンションを賃貸する場合には税額が高くなってしまうというデメリットがあります。

よって、正解は減価償却費となります。

天空率は、ある地点を中心とした天空図上における空の面積の比率のことです。各種斜線制限ごとの基準位置における天空率が一定以上の建築物には、各種斜線制限が適用されません。

よって、正解は天空(率)となります。

その年の1月1日時点で所有期間5年を超える土地等を、優良住宅地等のために譲渡したときは、課税長期譲渡所得2,000万円以下の部分の税率が、所得税10%、復興特別所得税0.21%(所得税額に対して2.1%)、住民税4%に軽減されます。

譲渡所得は「収入金額-(取得費+譲渡費用)」で求めるので、計算に必要な各要素を整理します。

- 収入金額 5億円

- 取得費(不明なので概算取得費)5億円×5%=2,500万円

- 譲渡費用 1,500万円

5億円-(2,500万円+1,500万円)=4億6,000万円

2,000万円以下の部分には計14.21%の軽減税率が、2,000万円を超える部分には本則の計20.315%(所得税率15%、復興特別所得税0.315%、住民税率5%)が課されるので、それぞれの部分に分けて税額を計算します。計算過程を示さない問題では部分点が期待できないので、まとめて計算していきましょう。

- ①2,000万円以下の部分

- 20,000,000円×14.21%=2,842,000円

- ②2,000万円超の部分

- 440,000,000円×20.315%=89,386,000円

- 合計(①+②)

- 2,842,000円+89,386,000円=92,228,000円

〔③について〕

立体買換えの特例は、居住用家屋の買換え特例と同様に、譲渡対価が買替資産の取得価額以下であるときはその譲渡はなかったものとされ、譲渡対価が買替資産の取得価額を超える場合には、その超える部分のみの譲渡があったすることで、キャピタルゲインに対する課税の繰り延べる制度です。居住用家屋の買換え特例と同じく、従前の取得価額は引き継ぎ、取得時期は引き継ぎません。

したがって、正解は「ハ:取得価額は引き継ぎますが、取得時期は引き継ぎません」です。

〔④について〕

立体買換えの特例の適用を受けた場合、買換資産の減却償却費を計算する際の取得価額は、譲渡した資産の取得価額をベースとした金額とされるため、通常に取得した場合よりも計上できる減価償却費は少なくなります。その分だけ必要経費が少なくなるため、マンションを賃貸する場合には税額が高くなってしまうというデメリットがあります。

よって、正解は減価償却費となります。

広告

広告