FP1級過去問題 2022年9月学科試験 問40

問40

不動産の譲渡に係る各種特例の併用の可否に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢に記載されている特例について、それぞれ単独で適用を受けるとした場合に必要とされる要件等はすべて満たしているものとする。

- Aさんが、2年前に父の相続により取得した実家(建物とその敷地)を譲渡した場合、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」と「相続財産に係る譲渡所得の課税の特例」(相続税の取得費加算の特例)について重複して適用を受けることができる。

- Bさんが、15年間所有していた自宅(建物とその敷地)を譲渡した場合、「居住用財産を譲渡した場合の3,000万円の特別控除」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)について重複して適用を受けることはできない。

- Cさんが、同一年中に自宅(建物とその敷地)と2年前に父の相続により取得した実家(建物とその敷地)を譲渡した場合、自宅の譲渡について「居住用財産を譲渡した場合の3,000万円の特別控除」の適用を受け、実家の譲渡について「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」の適用を受けることができるが、特別控除は合わせて3,000万円が限度となる。

- Dさんが、46年前に4,000万円で取得した自宅(建物とその敷地)を8,000万円で譲渡し、新たな自宅(建物とその敷地)を4,000万円で取得した場合、「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」と「居住用財産を譲渡した場合の3,000万円の特別控除」について重複して適用を受けることができる。

広告

広告

正解 3

問題難易度

肢121.0%

肢29.6%

肢355.4%

肢414.0%

肢29.6%

肢355.4%

肢414.0%

分野

科目:E.不動産細目:5.不動産の譲渡に係る税金

解説

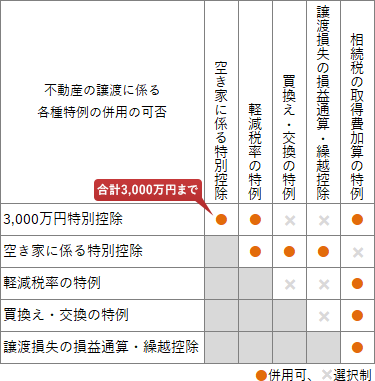

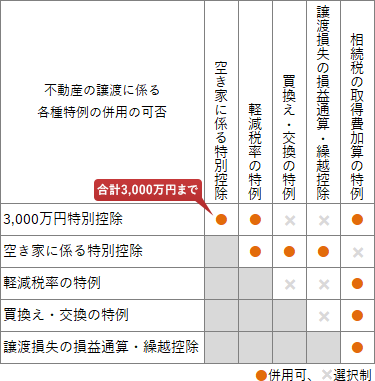

不動産の譲渡に係る各種特例の併用の可否は下表のようになっています。

- 不適切。「空き家に係る特別控除」と「相続税の取得費加算の特例」は選択制であり、併用できません。Bさんが、1人暮らしをしていた父親の相続により2年前に取得した実家(建物とその敷地)を譲渡した場合、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」と「相続財産に係る譲渡所得の課税の特例」(相続税の取得費加算の特例)について重複して適用を受けることはできない。(2025.1-40-2)相続により取得した被相続人居住用家屋およびその敷地等を譲渡した者が当該相続に係る相続税を納付している場合、本特例と「相続財産に係る譲渡所得の課税の特例」(相続税の取得費加算の特例)の適用を重複して受けることができる。(2017.1-40-4)

- 不適切。「3,000万円の特別控除」と「軽減税率の特例」は併用することができます。居住の用に供している家屋とその敷地を譲渡し、買換資産を取得した場合、本特例と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)は重複して適用を受けることができない。(2025.5-40-2)Cさんが、40年前に取得した自宅(建物とその敷地)を譲渡し、新たな自宅(建物とその敷地)を取得した場合、「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」と「居住用財産を譲渡した場合の長期譲渡所得の課税の特例」(軽減税率の特例)について重複して適用を受けることはできない。(2025.1-40-3)「特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例」の適用を受けた場合、軽減税率の特例の適用を併せて受けることができない。(2014.9-40-4)

- [適切]。「3,000万円の特別控除」の適用を受けた者が、実家の譲渡について「空き家に係る特別控除」の適用を受けることは可能です。ただし、同一年中に併用する場合には、2つの特例合わせて3,000万円が控除限度額になります。Aさんが、自宅(建物とその敷地)と1人暮らしをしていた父親の相続により2年前に取得した実家(建物とその敷地)を同一年中に譲渡した場合に、実家の譲渡について「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除」の適用を受けるときは、自宅の譲渡について「居住用財産を譲渡した場合の3,000万円の特別控除」の適用を受けることはできない。(2025.1-40-1)

- 不適切。「買換えの特例」と「3,000万円の特別控除」は選択制であり、併用することはできません。

広告

広告