FP1級 2023年1月 応用編 問57

Aさん(65歳)は、X株式会社の役員として勤務する傍ら、不動産業を営んでおり、二世帯住宅で妻Bさん(65歳)、長男Cさん(35歳)夫妻と暮らしている。

妻Bさんは、2025年9月に人間ドックの検査で重大な疾病が発見され、引き続きその疾病の治療ため入院をしていたことから、Aさんは妻Bさんの入院に係る医療費等について医療費控除の適用を受けたいと思っている。

また、長男Cさんは、2025年10月、Aさん夫妻と暮らすため住宅ローンを利用して省エネ基準適合住宅に該当する二世帯住宅を新築し居住を開始したため、2025年分から住宅借入金等特別控除の適用を受ける予定である。

Aさん(白色申告者)の2025年分の収入等および2025年中に支払った医療費等は、以下のとおりである。

〈収入等に関する資料〉

〈医療費等に関する資料〉

妻Bさんは、2025年9月に人間ドックの検査で重大な疾病が発見され、引き続きその疾病の治療ため入院をしていたことから、Aさんは妻Bさんの入院に係る医療費等について医療費控除の適用を受けたいと思っている。

また、長男Cさんは、2025年10月、Aさん夫妻と暮らすため住宅ローンを利用して省エネ基準適合住宅に該当する二世帯住宅を新築し居住を開始したため、2025年分から住宅借入金等特別控除の適用を受ける予定である。

Aさん(白色申告者)の2025年分の収入等および2025年中に支払った医療費等は、以下のとおりである。

〈収入等に関する資料〉

- 給与所得

収入金額:1,300万円

給与所得控除額:195万円 - 不動産所得(賃貸アパートの経営による所得)

総収入金額:500万円

必要経費 :520万円(注)

(注)当該所得を生ずべき土地の取得に要した負債の利子10万円を含んだ金額 - 譲渡所得(特定口座内の上場株式を譲渡したことによる所得)

総収入金額:300万円

取得費等 :270万円 - 老齢基礎年金の年金額:55万円

- 確定給付企業年金の老齢給付金の年金額:100万円

- 定額個人年金保険契約に基づく年金額:180万円(必要経費120万円)

- 一時払終身保険の解約返戻金

- 契約年月

- 2010年4月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 960万円

- 正味払込保険料

- 900万円

- 一時払変額個人年金保険(10年確定年金)の解約返戻金

- 契約年月

- 2021年8月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 1,200万円

- 正味払込保険料

- 1,000万円

〈医療費等に関する資料〉

- 人間ドックの費用:6万円

- 入院用の寝巻きや洗面具などの購入費:1万円

- 入院に伴って病院に支払った費用:25万円

- 妻Bさんの希望により個室を使用したために支払った差額ベッド料7万円と入院時に病院から給付された食事の費用1万5,000円を含んだ金額である。

- Aさんは、入院治療費について、医療保険から入院給付金10万円を受け取っている。

- 高額療養費は支給されていない。

- 通院に伴って病院に支払った費用:5万円

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- Aさんは給与所得と年金所得の双方を有する者に対する所得金額調整控除の適用対象者である。

- 「省エネ基準適合住宅」とは租税特別措置法第41条第10項第4号に規定するエネルギー消費性能向上住宅をいう。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問57

《設例》の〈収入等に関する資料〉に基づいて、Aさんの2025年分の所得金額等である次の①~③をそれぞれ求めなさい。〔計算過程〕を示し、〈答〉は万円単位とすること。

- 総所得金額に算入される一時所得の金額

- 雑所得の金額

- 総所得金額

| ①万円 |

| ②万円 |

| ③万円 |

広告

広告

正解

| ① 5(万円) 960万円-900万円=60万円 60万円-50万円=10万円 10万円×12=5万円 |

| ② 115(万円) (55万円+100万円)-100万円=55万円 180万円-120万円=60万円 55万円+60万円=115万円 |

| ③ 1,205(万円) 1,300万円-195万円-10万円=1,095万円

500万円-520万円=▲20万円 ▲20万円+10万円=▲10万円 1,095万円+115万円-10万円=1,200万円 1,200万円+10万円×12=1,205万円 |

分野

科目:D.タックスプランニング細目:4.損益通算

解説

〔①について〕

終身保険は解約時期にかかわらず一時所得ですが、一時払個人年金保険(確定年金に限る)は契約から5年以内に受け取っているので、金融類似商品として源泉分離課税の対象となります。このため、終身保険の解約返戻金だけが一時所得として課税されます。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の960万円、支出金額は正味払込済保険料の900万円なので、

一時所得の金額 960万円-900万円-50万円=10万円

総所得金額に算入する額 10万円×1/2=5万円

よって、正解は5(万円)です。

〔②について〕

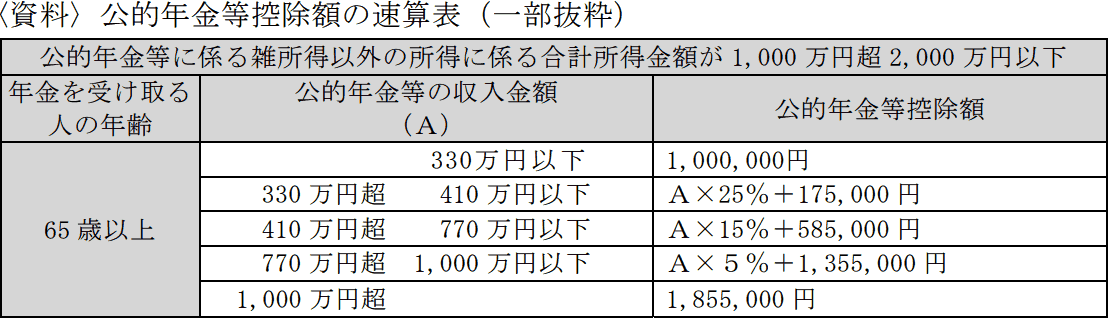

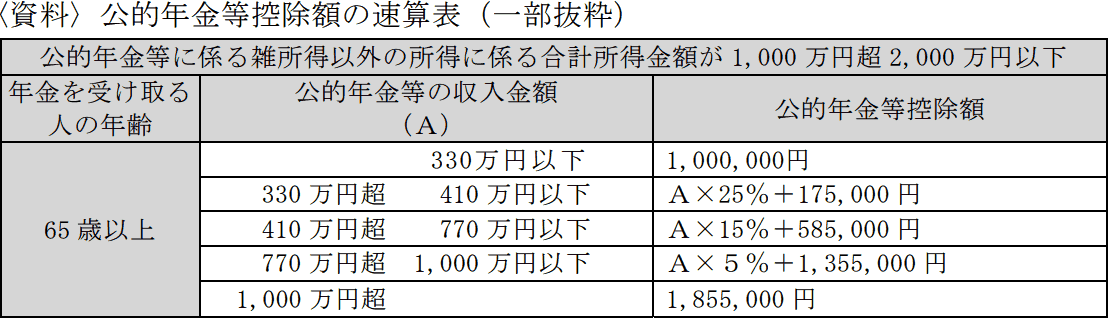

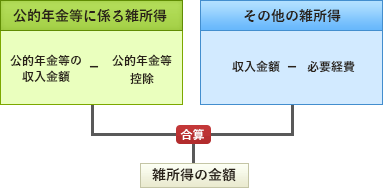

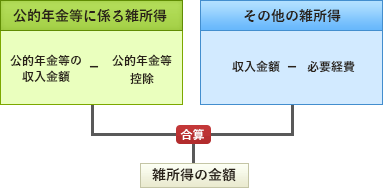

雑所得の金額は、公的年金等に係る雑所得とその他の雑所得に分けて各別の方法で所得を計算し、それを合算した額となります。 Aさんの収入のうち、老齢基礎年金と確定給付企業年金の老齢給付金が公的年金収入等に該当します。公的年金等収入を合算すると「55万円+100万円=155万円」ですから、資料の速算表に当てはめると公的年金等控除額は100万円、公的年金等に係る雑所得は年金収入から控除額を引いた「155万円-100万円=55万円」です。

Aさんの収入のうち、老齢基礎年金と確定給付企業年金の老齢給付金が公的年金収入等に該当します。公的年金等収入を合算すると「55万円+100万円=155万円」ですから、資料の速算表に当てはめると公的年金等控除額は100万円、公的年金等に係る雑所得は年金収入から控除額を引いた「155万円-100万円=55万円」です。

個人年金保険契約の年金は、その他の雑所得に該当します。その他の雑所得は、収入額から必要経費を控除して所得金額を計算します。収入額は180万円、必要経費は120万円ですから、その他の雑所得は「180万円-120万円=60万円」です。

上記2つの額の合計が雑所得の金額となります。

55万円+60万円=115万円

よって、正解は115(万円)です。

〔③について〕

Aさんの収入は、給与所得・不動産所得・譲渡所得・一時所得・雑所得の金額の合計です。

【給与所得】

給与収入から給与所得控除額の上限195万円を引いて「1,300万円-195万円=1,105万円」です。

そして、Aさんは給与所得額と公的年金等に係る所得の合計が10万円以上なので、所得金額調整控除(年金等)の対象となります。所得金額調整控除(年金等)は、2020年に給与所得控除額および公的年金等控除額の両方が10万円引き下げられたことから、給与所得と年金所得の双方を有する者にとって負担増とならないように、所得金額を調整する制度です。控除額は次の算式で計算し、最高10万円を給与所得の金額から控除します。

{給与所得(最高10万円)+公的年金等に係る雑所得(最高10万円)}-10万円

Aさんのように給与所得と公的年金等に係る雑所得がともに10万円以上である場合、控除額は10万円となるので、給与所得から10万円を引くことができます。

1,105万円-10万円=1,095万円

【不動産所得】

総収入金額-必要経費で計算します。

500万円-520万円=▲20万円

【譲渡所得】

上場株式等の譲渡所得は分離課税なので、総所得金額に含まれません。

【一時所得】

①で計算した5万円が総所得金額に算入されます。

【雑所得】

②で計算した115万円が総所得金額に算入されます。

【損益通算】

不動産所得の必要経費には土地の取得に係るものが10万円含まれているので、この額は損益通算の対象となりません。よって、不動産所得の損失のうち損益通算できる額は「20万円-10万円=10万円」です。これを同じ経常所得グループの給与所得・雑所得から引くことができます。

以上より、総所得金額は、

(1,095万円+115万円-10万円)+5万円=1,205万円

よって、正解は1,205(万円)です。

終身保険は解約時期にかかわらず一時所得ですが、一時払個人年金保険(確定年金に限る)は契約から5年以内に受け取っているので、金融類似商品として源泉分離課税の対象となります。このため、終身保険の解約返戻金だけが一時所得として課税されます。

一時所得の金額は、総収入金額-支出金額-特別控除額(最高50万円)で計算し、求めた額のうち2分の1が総所得金額に算入されます。総収入金額は解約返戻金額の960万円、支出金額は正味払込済保険料の900万円なので、

一時所得の金額 960万円-900万円-50万円=10万円

総所得金額に算入する額 10万円×1/2=5万円

よって、正解は5(万円)です。

〔②について〕

雑所得の金額は、公的年金等に係る雑所得とその他の雑所得に分けて各別の方法で所得を計算し、それを合算した額となります。

個人年金保険契約の年金は、その他の雑所得に該当します。その他の雑所得は、収入額から必要経費を控除して所得金額を計算します。収入額は180万円、必要経費は120万円ですから、その他の雑所得は「180万円-120万円=60万円」です。

上記2つの額の合計が雑所得の金額となります。

55万円+60万円=115万円

よって、正解は115(万円)です。

〔③について〕

Aさんの収入は、給与所得・不動産所得・譲渡所得・一時所得・雑所得の金額の合計です。

【給与所得】

給与収入から給与所得控除額の上限195万円を引いて「1,300万円-195万円=1,105万円」です。

そして、Aさんは給与所得額と公的年金等に係る所得の合計が10万円以上なので、所得金額調整控除(年金等)の対象となります。所得金額調整控除(年金等)は、2020年に給与所得控除額および公的年金等控除額の両方が10万円引き下げられたことから、給与所得と年金所得の双方を有する者にとって負担増とならないように、所得金額を調整する制度です。控除額は次の算式で計算し、最高10万円を給与所得の金額から控除します。

{給与所得(最高10万円)+公的年金等に係る雑所得(最高10万円)}-10万円

Aさんのように給与所得と公的年金等に係る雑所得がともに10万円以上である場合、控除額は10万円となるので、給与所得から10万円を引くことができます。

1,105万円-10万円=1,095万円

【不動産所得】

総収入金額-必要経費で計算します。

500万円-520万円=▲20万円

【譲渡所得】

上場株式等の譲渡所得は分離課税なので、総所得金額に含まれません。

【一時所得】

①で計算した5万円が総所得金額に算入されます。

【雑所得】

②で計算した115万円が総所得金額に算入されます。

【損益通算】

不動産所得の必要経費には土地の取得に係るものが10万円含まれているので、この額は損益通算の対象となりません。よって、不動産所得の損失のうち損益通算できる額は「20万円-10万円=10万円」です。これを同じ経常所得グループの給与所得・雑所得から引くことができます。

以上より、総所得金額は、

(1,095万円+115万円-10万円)+5万円=1,205万円

よって、正解は1,205(万円)です。

広告

広告