FP1級 2023年1月 応用編 問58

Aさん(65歳)は、X株式会社の役員として勤務する傍ら、不動産業を営んでおり、二世帯住宅で妻Bさん(65歳)、長男Cさん(35歳)夫妻と暮らしている。

妻Bさんは、2025年9月に人間ドックの検査で重大な疾病が発見され、引き続きその疾病の治療ため入院をしていたことから、Aさんは妻Bさんの入院に係る医療費等について医療費控除の適用を受けたいと思っている。

また、長男Cさんは、2025年10月、Aさん夫妻と暮らすため住宅ローンを利用して省エネ基準適合住宅に該当する二世帯住宅を新築し居住を開始したため、2025年分から住宅借入金等特別控除の適用を受ける予定である。

Aさん(白色申告者)の2025年分の収入等および2025年中に支払った医療費等は、以下のとおりである。

〈収入等に関する資料〉

〈医療費等に関する資料〉

妻Bさんは、2025年9月に人間ドックの検査で重大な疾病が発見され、引き続きその疾病の治療ため入院をしていたことから、Aさんは妻Bさんの入院に係る医療費等について医療費控除の適用を受けたいと思っている。

また、長男Cさんは、2025年10月、Aさん夫妻と暮らすため住宅ローンを利用して省エネ基準適合住宅に該当する二世帯住宅を新築し居住を開始したため、2025年分から住宅借入金等特別控除の適用を受ける予定である。

Aさん(白色申告者)の2025年分の収入等および2025年中に支払った医療費等は、以下のとおりである。

〈収入等に関する資料〉

- 給与所得

収入金額:1,300万円

給与所得控除額:195万円 - 不動産所得(賃貸アパートの経営による所得)

総収入金額:500万円

必要経費 :520万円(注)

(注)当該所得を生ずべき土地の取得に要した負債の利子10万円を含んだ金額 - 譲渡所得(特定口座内の上場株式を譲渡したことによる所得)

総収入金額:300万円

取得費等 :270万円 - 老齢基礎年金の年金額:55万円

- 確定給付企業年金の老齢給付金の年金額:100万円

- 定額個人年金保険契約に基づく年金額:180万円(必要経費120万円)

- 一時払終身保険の解約返戻金

- 契約年月

- 2010年4月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 960万円

- 正味払込保険料

- 900万円

- 一時払変額個人年金保険(10年確定年金)の解約返戻金

- 契約年月

- 2021年8月

- 契約者(=保険料負担者)・被保険者

- Aさん

- 解約返戻金額

- 1,200万円

- 正味払込保険料

- 1,000万円

〈医療費等に関する資料〉

- 人間ドックの費用:6万円

- 入院用の寝巻きや洗面具などの購入費:1万円

- 入院に伴って病院に支払った費用:25万円

- 妻Bさんの希望により個室を使用したために支払った差額ベッド料7万円と入院時に病院から給付された食事の費用1万5,000円を含んだ金額である。

- Aさんは、入院治療費について、医療保険から入院給付金10万円を受け取っている。

- 高額療養費は支給されていない。

- 通院に伴って病院に支払った費用:5万円

- Aさんとその家族は、いずれも障害者および特別障害者には該当しない。

- Aさんとその家族の年齢は、いずれも2025年12月31日現在のものである。

- Aさんは給与所得と年金所得の双方を有する者に対する所得金額調整控除の適用対象者である。

- 「省エネ基準適合住宅」とは租税特別措置法第41条第10項第4号に規定するエネルギー消費性能向上住宅をいう。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問58

《設例》の〈医療費等に関する資料〉に基づいて、所得税における医療費控除に関する以下の文章の空欄①~③に入る最も適切な数値を、解答用紙に記入しなさい。

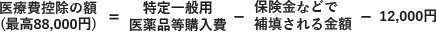

「医療費控除は、通常の医療費控除とセルフメディケーション税制(医療費控除の特例)との選択適用とされています。セルフメディケーション税制では、その年中に支払った特定一般用医薬品等購入費の総額から保険金などで補填される金額を控除した金額が12,000円を超えるときは、その超える部分の金額(最高(①)円)を総所得金額等から控除することができます。

Aさんが通常の医療費控除の適用を受ける場合、〈医療費等に関する資料〉に基づく2025年分の所得税に係る医療費控除の控除額は(②)円となります。なお、Aさんが確定申告書を提出する際は、医療費控除の明細書の添付が必要となりますが、確定申告期限等から(③)年を経過する日までの間は、税務署から医療費の領収書(医療費通知に係るものを除く)の提示または提出を求められる場合があります」

「医療費控除は、通常の医療費控除とセルフメディケーション税制(医療費控除の特例)との選択適用とされています。セルフメディケーション税制では、その年中に支払った特定一般用医薬品等購入費の総額から保険金などで補填される金額を控除した金額が12,000円を超えるときは、その超える部分の金額(最高(①)円)を総所得金額等から控除することができます。

Aさんが通常の医療費控除の適用を受ける場合、〈医療費等に関する資料〉に基づく2025年分の所得税に係る医療費控除の控除額は(②)円となります。なお、Aさんが確定申告書を提出する際は、医療費控除の明細書の添付が必要となりますが、確定申告期限等から(③)年を経過する日までの間は、税務署から医療費の領収書(医療費通知に係るものを除く)の提示または提出を求められる場合があります」

| ①円 |

| ②円 |

| ③年 |

広告

広告

正解

| ① 88,000(円) |

| ② 90,000(円) |

| ③ 5(年) |

分野

科目:D.タックスプランニング細目:5.所得控除

解説

〔①について〕

セルフメディケーション税制は、医療費控除の特例で、健康診断を定期的にきちんと受けているなどの条件を満たす人が、自分や生計を一にする配偶者その他の親族のためにスイッチOTC医薬品購入費を支払った場合に、一定の金額の所得控除を受けることができるものです。自分自身の健康に責任を持ち、軽度な体の不調を自分で手当てをするというセルフメディケーションを促進する税制として2017年に創設されました。

セルフメディケーション税制による医療費控除額は、1年間に実際に支払ったスイッチOTC医薬品※購入費の合計額から、保険金などで補填された額および12,000円を差し引いた金額(最高88,000円)です。 よって、正解は88,000(円)となります。

よって、正解は88,000(円)となります。

※スイッチOTC医薬品とは、医師によって処方される医薬品(医療用医薬品)と同じ有効成分が含まれる市販薬で一定のものです。

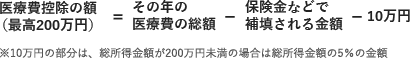

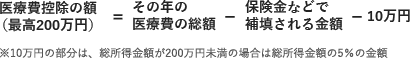

〔②について〕

医療費控除の額は、以下の算式で計算します。 Aさんと妻Bさんが支払った医療費を個別検討していきます。

Aさんと妻Bさんが支払った医療費を個別検討していきます。

29万円-10万円-10万円=9万円

よって、正解は90,000(円)となります。

〔③について〕

2016年(平成28年)までは、医療費控除の適用を受けようとするときは領収書の提出等が必要でしたが、それ以降は保険者等から交付される医療費控除の明細書(集計表)を提出することにより領収書等の提出が不要となりました。しかし、領収書を処分してよいわけではなく、確定申告期限から5年間保存することが義務付けられています。

よって、正解は5(年)となります。

セルフメディケーション税制は、医療費控除の特例で、健康診断を定期的にきちんと受けているなどの条件を満たす人が、自分や生計を一にする配偶者その他の親族のためにスイッチOTC医薬品購入費を支払った場合に、一定の金額の所得控除を受けることができるものです。自分自身の健康に責任を持ち、軽度な体の不調を自分で手当てをするというセルフメディケーションを促進する税制として2017年に創設されました。

セルフメディケーション税制による医療費控除額は、1年間に実際に支払ったスイッチOTC医薬品※購入費の合計額から、保険金などで補填された額および12,000円を差し引いた金額(最高88,000円)です。

※スイッチOTC医薬品とは、医師によって処方される医薬品(医療用医薬品)と同じ有効成分が含まれる市販薬で一定のものです。

〔②について〕

医療費控除の額は、以下の算式で計算します。

- 人間ドックの費用 6万円

- 健康診断の費用は、その健康診断で疾病が発見され、医師の指示により引き続き治療に移った場合に限って医療費控除の対象となります。設例の冒頭に"人間ドックの検査で重大な疾病が発見"とあるので対象となります。

- 入院費用 25万円

- 自己の都合による差額ベッド代や身の回り品の購入費は医療費控除の対象外です。これに対して、入院中の病院で支給される食事は入院代の一部として扱われます。このため、入院費用のうち医療費控除の対象となるのは、差額ベッド代を引いた「25万円-7万円=18万円」です。

- 通院費用 5万円

- 医師等による診療等を受けるために直接必要な費用なので、5万円全額が医療費控除の対象です。

29万円-10万円-10万円=9万円

よって、正解は90,000(円)となります。

〔③について〕

2016年(平成28年)までは、医療費控除の適用を受けようとするときは領収書の提出等が必要でしたが、それ以降は保険者等から交付される医療費控除の明細書(集計表)を提出することにより領収書等の提出が不要となりました。しかし、領収書を処分してよいわけではなく、確定申告期限から5年間保存することが義務付けられています。

よって、正解は5(年)となります。

広告

広告