FP1級 2023年9月 応用編 問65(改題)

Aさん(76歳)は、甲土地と、その土地上にある4階建ての賃貸マンションを所有している。Aさんは、最近、急逝した友人の遺族が遺産分割でもめていると聞き、自身の相続が発生した後、妻Bさん(69歳)や長女Dさん(40歳)たちが遺産分割でもめないように準備しておきたいと考えている。また、Aさんは、当該賃貸マンションの1階で経営する洋菓子店の経営を、昨年、生計を一にする長女Dさんに引き継いだが、事業用資産についてはそのままにしているため、長女Dさんに承継する方法を知りたいと思っている。

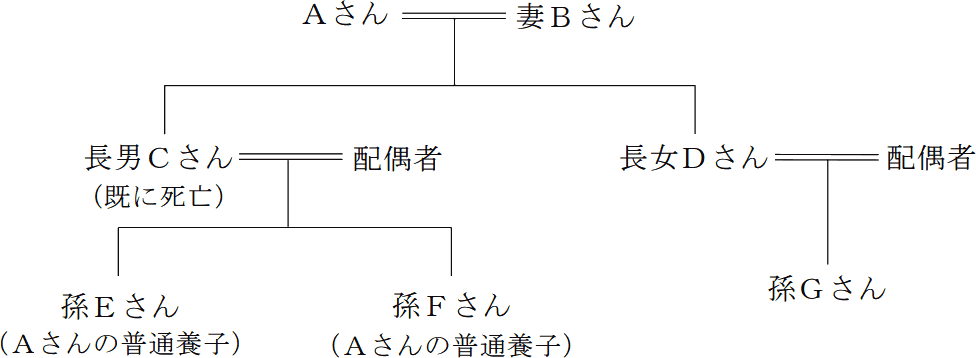

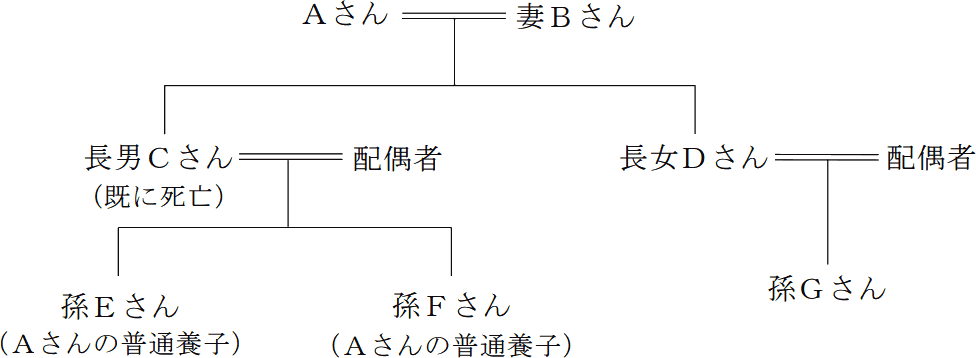

Aさんの親族関係図およびAさんが所有している甲土地に関する資料は、以下のとおりである。なお、Aさんは、孫Eさん(14歳)および孫Fさん(13歳)とそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉 〈Aさんが所有している甲土地に関する資料〉

〈Aさんが所有している甲土地に関する資料〉

甲土地(Aさんが所有している自宅兼賃貸マンションの敷地)

宅地面積:264㎡ 自用地評価額:6,600万円

借地権割合:60% 借家権割合:30%

Aさんの親族関係図およびAさんが所有している甲土地に関する資料は、以下のとおりである。なお、Aさんは、孫Eさん(14歳)および孫Fさん(13歳)とそれぞれ普通養子縁組(特別養子縁組以外の縁組)をしている。

〈Aさんの親族関係図〉

甲土地(Aさんが所有している自宅兼賃貸マンションの敷地)

宅地面積:264㎡ 自用地評価額:6,600万円

借地権割合:60% 借家権割合:30%

- 甲土地上にある賃貸マンションは4階建て(600㎡)であり、各階の床面積は同一である(各階150㎡)。

- 4階部分150㎡はAさんの自宅として使用し、妻Bさんおよび長女Dさん家族と同居している。1階部分のうち100㎡は長女DさんがAさんから使用貸借により借り受けて洋菓子店を営んでいる。1階部分のうち50㎡、2階および3階部分の各150㎡は賃貸の用に供している(入居率100%)。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問65

「個人の事業用資産についての贈与税・相続税の納税猶予及び免除の特例」(以下、「本特例」という)および「配偶者に対する相続税額の軽減」(以下、「本制度」という)に関する以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈個人の事業用資産についての贈与税・相続税の納税猶予及び免除の特例〉

「本特例の適用を受けた場合、後継者が先代事業者から贈与または相続等により取得した特定事業用資産に係る贈与税・相続税の(①)%の納税が猶予されます。本特例の適用を受けるためには、2019年4月1日から2026年3月31日までの間に個人事業承継計画を(②)に提出し、確認を受ける必要があります。なお、特定事業用資産とは、先代事業者の事業の用に供されていた宅地等((③)㎡まで)、建物(床面積800㎡まで)、その他一定の減価償却資産で、贈与または相続等の日の属する年の前年分の事業所得に係る青色申告書の貸借対照表に計上されているものです。

相続等により取得して本特例の適用を受ける事業用の宅地は、特定事業用宅地等に係る『小規模宅地等についての相続税の課税価格の計算の特例』の対象となりません」 - 〈配偶者に対する相続税額の軽減〉

「本制度は、被相続人の配偶者が相続等により取得した財産の金額が、原則として、1億6,000万円または配偶者の法定相続分相当額のいずれか多い金額を超えない限り、配偶者の納付すべき相続税額が算出されない制度です。

本制度は、原則として、相続税の申告期限までに分割されていない財産は対象になりません。ただし、相続税の申告書に『申告期限後(④)年以内の分割見込書』を添付したうえで、申告期限までに分割されなかった財産について申告期限から(④)年以内に分割したときは、本制度の対象になります。また、相続税の申告期限から(④)年を経過する日までに分割できないやむを得ない事情があり、所轄税務署長の承認を受けた場合で、その事情がなくなった日の翌日から(⑤)カ月以内に分割されたときも、本制度の対象になります。

相続税の申告後に行われた遺産分割に基づいて本制度の適用を受けるためには、分割が成立した日の翌日から(⑤)カ月以内に(⑥)の請求をする必要があります」

| ①% |

| ② |

| ③㎡ |

| ④年 |

| ⑤カ月 |

| ⑥の請求 |

広告

広告

正解

| ① 100(%) |

| ② 都道府県知事 |

| ③ 400(㎡) |

| ④ 3(年) |

| ⑤ 4(カ月) |

| ⑥ 更正(の請求) |

分野

科目:F.相続・事業承継細目:9.事業承継対策

解説

〔①について〕

「個人の事業用資産についての贈与税・相続税の納税猶予及び免除の特例」は、非上場株式に係る贈与税・相続税の納税猶予・免除(法人版事業承継税制)の対象外となる個人事業についても、相続による事業用資産の分散を防ぎ、迅速な意思決定と安定した経営を継続するための事業承継を支援する制度です。適用を受けることにより、個人事業主から後継者に対する一定の事業用資産の贈与・相続に係る贈与税・相続税の全額が猶予・免除されます。

よって、正解は100(%)となります。

〔②について〕

本特例の適用を受ける受贈者は、2026年(令和8年)3月31日までに「個人事業承継計画」を都道府県知事に提出し、経営承継円滑化法の認定を受けなければなりません。

よって、正解は都道府県知事となります。

〔③について〕

本特例の適用対象となる特定事業用資産は、先代事業者の事業の用に供されており、贈与・相続があった年の前年分の事業所得に係る青色申告書の貸借対照表に計上されている次の資産に限られます。

よって、正解は400(㎡)となります。

〔④について〕

配偶者に対する相続税額の軽減は、相続・遺贈により取得した財産を対象とするため、相続税の申告期限までに遺産分割ができず、財産の帰属が決まっていないときには適用を受けることができません。しかし、申告期限までに遺産分割協議がまとまらないケースも珍しくないため、相続税の申告書に「申告期限後3年以内の分割見込書」を添付し、実際に3年以内に分割した場合には遡って適用を受けることができるようになっています。

また、分割しなかったことについてやむを得ない事情があるときは、税務署長の承認を受けることで、分割できるようになった日から4カ月以内に分割すればOKです。

よって、正解は3(年)となります。

〔⑤、⑥について〕

まだ分割していない場合でも相続税の申告書は期限までに提出しなければならず、そのときは法定相続分で分割したものとした仮の取得額に基づき、各人が相続税を仮納付します。所定の期限内に分割を行い、遡って配偶者に対する相続税額の軽減の適用を受ける場合、税額控除により仮納付した税金が還付されることになります。自動的に還付されるわけではなく、分割が行われた日から4カ月以内に更正の請求をしなければなりません。

税金の不足額を納めるときは修正申告、還付を受けるときは更正の請求です(更生ではないので漢字に注意)。

よって、⑤は4(カ月)、⑥は更正(の請求)が正解となります。

「個人の事業用資産についての贈与税・相続税の納税猶予及び免除の特例」は、非上場株式に係る贈与税・相続税の納税猶予・免除(法人版事業承継税制)の対象外となる個人事業についても、相続による事業用資産の分散を防ぎ、迅速な意思決定と安定した経営を継続するための事業承継を支援する制度です。適用を受けることにより、個人事業主から後継者に対する一定の事業用資産の贈与・相続に係る贈与税・相続税の全額が猶予・免除されます。

よって、正解は100(%)となります。

〔②について〕

本特例の適用を受ける受贈者は、2026年(令和8年)3月31日までに「個人事業承継計画」を都道府県知事に提出し、経営承継円滑化法の認定を受けなければなりません。

よって、正解は都道府県知事となります。

〔③について〕

本特例の適用対象となる特定事業用資産は、先代事業者の事業の用に供されており、贈与・相続があった年の前年分の事業所得に係る青色申告書の貸借対照表に計上されている次の資産に限られます。

- 宅地等(400㎡まで)

- 建物(床面積800㎡まで)

- 固定資産税の償却資産、一定の営業用車両等

よって、正解は400(㎡)となります。

〔④について〕

配偶者に対する相続税額の軽減は、相続・遺贈により取得した財産を対象とするため、相続税の申告期限までに遺産分割ができず、財産の帰属が決まっていないときには適用を受けることができません。しかし、申告期限までに遺産分割協議がまとまらないケースも珍しくないため、相続税の申告書に「申告期限後3年以内の分割見込書」を添付し、実際に3年以内に分割した場合には遡って適用を受けることができるようになっています。

また、分割しなかったことについてやむを得ない事情があるときは、税務署長の承認を受けることで、分割できるようになった日から4カ月以内に分割すればOKです。

よって、正解は3(年)となります。

〔⑤、⑥について〕

まだ分割していない場合でも相続税の申告書は期限までに提出しなければならず、そのときは法定相続分で分割したものとした仮の取得額に基づき、各人が相続税を仮納付します。所定の期限内に分割を行い、遡って配偶者に対する相続税額の軽減の適用を受ける場合、税額控除により仮納付した税金が還付されることになります。自動的に還付されるわけではなく、分割が行われた日から4カ月以内に更正の請求をしなければなりません。

税金の不足額を納めるときは修正申告、還付を受けるときは更正の請求です(更生ではないので漢字に注意)。

よって、⑤は4(カ月)、⑥は更正(の請求)が正解となります。

広告

広告