FP1級過去問題 2024年1月学科試験 問19

問19

株式のテクニカル分析に関する次の記述のうち、最も適切なものはどれか。

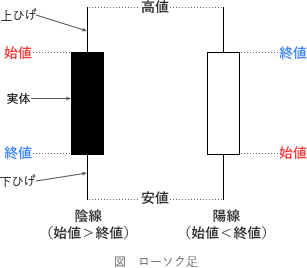

- ローソク足は、一定の取引期間中の株価の値動き(始値、高値、安値、終値)を表したもので、始値よりも終値のほうが高いものを陽線と呼び、始値よりも終値のほうが低いものを陰線と呼ぶ。

- MACD(Moving Average Convergence Divergence)は、MACD線とシグナル線と呼ばれる2つの移動平均線を用いた手法で、シグナル線は株価の指数平滑移動平均線である。

- ボリンジャーバンドは、株価の移動平均線の上下に標準偏差からなる線を表示したものであり、株価が上昇し始めるとバンドの幅が広がり、株価が下落し始めるとバンドの幅が狭まる。

- RSI(Relative Strength Index)は、直近の一定期間内の株価の高値と安値の変動幅から作成され、一般にRSIが100%を超えると株価は割高で反転する可能性が高いと判断される。

広告

広告

正解 1

問題難易度

肢176.8%

肢28.1%

肢37.0%

肢48.1%

肢28.1%

肢37.0%

肢48.1%

分野

科目:C.金融資産運用細目:5.株式投資

解説

- [適切]。ローソク足は、一定期間中の株価の始値・高値・安値・終値の4つの値動きを1本のローソクに似た棒状の形で表したものです。ローソク足には、上昇したときにつく「陽線」と下落したときにつく「陰線」の2つがあります。

- 不適切。株価の指数平準移動平均線ではありません。MACD(移動平均収束拡散手法、通称:マックディー)は、MACD線とシグナル線の2本の線の動きや位置関係によりマーケットの判断をする手法です。MACD線は長短2つの指数平滑移動平均の差を表したライン、シグナル線はMACD線の移動平均を表したラインです。

- 不適切。バンドの幅は拡大します。ボリンジャーバンドとは、株価の移動平均線の上下に標準偏差の線を通常2本ずつ描き、上下の線で示される帯域(バンド)の形状で今後の値動きの予測等するテクニカル指標です。値動きが強くなれば標準偏差が大きくなるためバンドの幅は広がり、値動きが弱まると標準偏差が小さくなってバンドの幅は狭まります。

- 不適切。100%ではありません。RSI(Relative Strength Index)は、一定期間の"上げ幅の合計"をその期間における"上げ幅と下げ幅の合計"で除して求めるテクニカル指標です。RSIは0~100%の範囲で推移し、一般的に70~80%以上だと買われすぎで割高、反対に20~30%以下だと売られすぎで割安とされます。RSI(Relative Strength Index)は、直近の一定期間内の株価の変動幅から作成され、RSIが100%を超えると株価は割高で反転する可能性が高いと判断される。(2021.1-20-4)

広告

広告