FP1級 2024年1月 応用編 問59

製造業を営むX株式会社(資本金30,000千円、青色申告法人、同族会社かつ非上場会社で株主はすべて個人、租税特別措置法上の中小企業者等に該当し、適用除外事業者ではない。以下、「X社」という)の2026年3月期(2025年4月1日~2026年3月31日。以下、「当期」という)における法人税の確定申告に係る資料は、以下のとおりである。

〈X社の当期における法人税の確定申告に係る資料〉

〈X社の当期における法人税の確定申告に係る資料〉

- 役員給与に関する事項

当期において、代表取締役であるAさんが所有する時価11,000千円の土地を11,900千円で買い取った。なお、X社は、この土地の売買に係る事前確定届出給与に関する届出書は提出していない。 - 交際費等に関する事項

当期における交際費等の金額は20,700千円で、全額を損金経理により支出している。このうち、参加者1人当たり10千円以下の飲食費が700千円含まれており、その飲食費を除いた接待飲食費に該当するものが18,000千円含まれている(いずれも得意先との会食によるもので、専ら社内の者同士で行うものは含まれておらず、所定の事項を記載した書類も保存されている)。その他のものは、すべて税法上の交際費等に該当する。 - 修繕費に関する事項

当期の期末近くにおいて機械装置の大規模修繕を行い、12,000千円を修繕費として損金経理により支出しており、このうち、3,000千円は資本的支出に当たる。この修繕について、前期末決算において修繕引当金を12,000千円計上し、〈別表四(所得の金額の計算に関する明細書)〉において申告調整しており、当期の決算ではこの引当金の修繕引当金戻入を収益として計上した。 - 税額控除に関する事項

当期における「事業適応設備を取得した場合等の特別償却又は法人税額の特別控除」(以下、「デジタルトランスフォーメーション(DX)投資促進税制」という)に係る税額控除額が120千円ある。 - 「法人税、住民税及び事業税」等に関する事項

- 損益計算書に表示されている「法人税、住民税及び事業税」は、預金の利子について源泉徴収された所得税額40千円・復興特別所得税額840円および当期確定申告分の見積納税額9,840千円の合計額9,880,840円である。なお、貸借対照表に表示されている「未払法人税等」の金額は9,840千円である。

- 当期中に「未払法人税等」を取り崩して納付した前期確定申告分の事業税(特別法人事業税を含む)は860千円である。

- 源泉徴収された所得税額および復興特別所得税額は、当期の法人税額から控除することを選択する。

- 中間申告および中間納税については、考慮しないものとする。

- 上記以外の条件は考慮せず、各問に従うこと。

広告

問59

法人税に関する以下の文章の空欄①~⑥に入る最も適切な語句または数値を、解答用紙に記入しなさい。

- 〈デジタルトランスフォーメーション(DX)投資促進税制〉

「産業競争力強化法の認定事業適応事業者である青色申告法人が、認定事業適応計画に従って実施する情報技術事業適応の用に供するために、特定ソフトウエアの新設等をし、または情報技術事業適応を実施するために利用するソフトウエアのその利用に係る費用(繰延資産となるものに限る)を支出する場合において、情報技術事業適応設備の取得等をし、デジタルトランスフォーメーション(DX)投資促進税制の適用を受ける場合、原則として、取得価額の(①)%の特別償却または取得価額の(②)%(グループ会社以外の者とのデータ連携を行う取組みに該当する旨の主務大臣の確認を受ける場合は5%)の税額控除の適用を受けることができます。なお、税額控除額は、いわゆるカーボンニュートラルに向けた投資促進税制による税額控除額と合わせて当期の法人税額の(③)%が上限となります」 - 〈同族会社〉

「会社の株主等の3人以下ならびにこれらと特殊の関係のある個人および法人が、その会社の発行済株式または出資(その会社が有する自己の株式または出資を除く)の総数または総額の(④)%超を所有している会社は、法人税法上の同族会社とされます。

同族会社については、特有の規定が設けられており、同族会社の使用人であっても、会社の経営に従事している者のうち、その使用人の属する株主グループの所有割合が10%を超えていること等の所定の要件を満たす者は、法人税法上の(⑤)とみなされます。また、同族会社の行為または計算で、これを容認した場合には法人税の負担を不当に減少させる結果となると認められるものがある場合、その行為または計算が否認されることがあります。さらに、被支配会社で、被支配会社の判定にあたり、判定の基礎となった株主等のうちに被支配会社でない法人がある場合には、その法人を除外して判定した場合においても被支配会社となるものは、原則として、資本金の額等が1億円以下であるもの等を除き、(⑥)会社となります。

(⑥)会社は、各事業年度の留保金額が留保控除額を超える場合、留保金課税が適用されます」

| ①% |

| ②% |

| ③% |

| ④% |

| ⑤ |

| ⑥会社 |

広告

広告

正解

| ① 30(%) |

| ② 3(%) |

| ③ 20(%) |

| ④ 50(%) |

| ⑤ 役員 |

| ⑥ 特定同族(会社) |

分野

科目:D.タックスプランニング細目:10.法人税

解説

〔①、②、③について〕

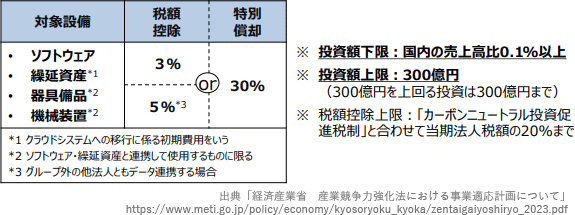

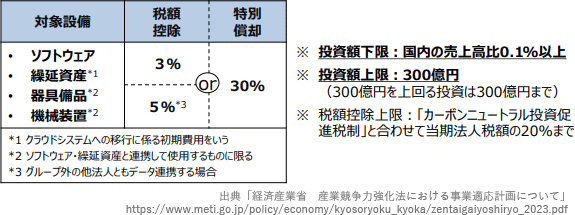

DX投資促進税制(措置法42条の12の7)は、所定の要件を満たすデジタル技術を活用したビジネスモデルの変革(DX)を行う法人や個人が、DX投資のために新設・増設したソフトウェア、ソフトウェアの利用に係る費用(繰延資産となるものに限る)、そのソフトウェアとともに使用する新品の機械装置や器具備品を取得し、事業用に供したときに、その取得価額の30%の特別償却または3%(後述のデータ連携をグループ外の他法人と行う場合は5%)の税額控除を受けられる特例です。本税制における税額控除限度額は、カーボンニュートラル投資促進税制と合わせて当期調整前法人税額の20%までとなっています。

DX投資促進税制には、次のような適用要件があります。

〔④について〕

〔④について〕

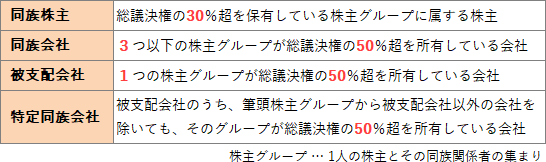

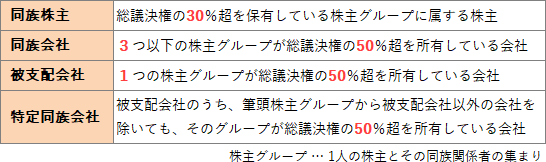

同族会社とは、3つ以下の株主グループ(1人の株主と同族関係者の集まり)が総議決権の50%超を所有している会社をいいます。

よって、正解は50(%)となります。

〔⑤について〕

同族会社においては、使用人であってもその会社の株式を一定以上保有し、以下の条件すべてを満たす者は、法人税法上の役員とみなされます。役員としてみなされた者は、役員給与の規定等が適用されることとなります。

〔⑥について〕

被支配会社とは、1つの株主グループが総議決権の50%超を所有している会社をいいます。被支配会社のうち、その筆頭株主グループから被支配会社ではない法人を除いても、なお議決権の所有割合が50%超である会社は、期末資本金等が1億円以下の会社※を除き特定同族会社となります。特定同族会社に該当する場合、各事業年度の留保金額の一部が課税対象となります(留保金課税)。

よって、正解は特定同族(会社)となります。

※資本金等の額が1億円以下であっても、資本金等の5億円以上である法人の完全子会社は除外されない

DX投資促進税制(措置法42条の12の7)は、所定の要件を満たすデジタル技術を活用したビジネスモデルの変革(DX)を行う法人や個人が、DX投資のために新設・増設したソフトウェア、ソフトウェアの利用に係る費用(繰延資産となるものに限る)、そのソフトウェアとともに使用する新品の機械装置や器具備品を取得し、事業用に供したときに、その取得価額の30%の特別償却または3%(後述のデータ連携をグループ外の他法人と行う場合は5%)の税額控除を受けられる特例です。本税制における税額控除限度額は、カーボンニュートラル投資促進税制と合わせて当期調整前法人税額の20%までとなっています。

DX投資促進税制には、次のような適用要件があります。

- 青色申告を行っている法人または個人であること

- 産業競争力強化法に基づく事業適応計画の認定を受けて、それに従って実施される情報技術事業適応であること

- 情報技術事業適応のD要件

- 内部データとのデータ連携

- クラウド技術の活用

- DX認定の取得

- 情報技術事業適応のX要件

- 新商品・新サービスに係る1年間の売上高が、コロナ前5年間の平均売上高の10%以上であること

- 対象事業の1年間の海外売上高比率が基準割合(25%~50%)以上であること

- 全社の意思決定に基づくもの

- 投資額の上限は300億円、下限は国内売上高の0.1%以上

同族会社とは、3つ以下の株主グループ(1人の株主と同族関係者の集まり)が総議決権の50%超を所有している会社をいいます。

よって、正解は50(%)となります。

〔⑤について〕

同族会社においては、使用人であってもその会社の株式を一定以上保有し、以下の条件すべてを満たす者は、法人税法上の役員とみなされます。役員としてみなされた者は、役員給与の規定等が適用されることとなります。

- 会社の経営に従事している

- 上記の3つの株主グループのいずれかに属している

- 属している株主グループの議決権所有割合が10%以上である

- その使用人の議決権所有割合が5%以上である

〔⑥について〕

被支配会社とは、1つの株主グループが総議決権の50%超を所有している会社をいいます。被支配会社のうち、その筆頭株主グループから被支配会社ではない法人を除いても、なお議決権の所有割合が50%超である会社は、期末資本金等が1億円以下の会社※を除き特定同族会社となります。特定同族会社に該当する場合、各事業年度の留保金額の一部が課税対象となります(留保金課税)。

よって、正解は特定同族(会社)となります。

※資本金等の額が1億円以下であっても、資本金等の5億円以上である法人の完全子会社は除外されない

広告

広告