FP1級過去問題 2021年1月学科試験 問39

問39

登録免許税に関する次の記述のうち、最も適切なものはどれか。- 新築した住宅用家屋の所有権の保存登記に係る登録免許税について「住宅用家屋の所有権の保存登記の税率の軽減」の適用を受けるためには、登記申請書に所定の証明書を添付のうえ、当該家屋の新築後6カ月以内に登記を受ける必要がある。

- 贈与により取得した住宅用家屋の所有権の移転登記に係る登録免許税については、所定の要件を満たせば、「住宅用家屋の所有権の移転登記の税率の軽減」による税率の軽減措置が適用される。

- 住宅用家屋の新築をするための借入金を担保する抵当権の設定登記に係る登録免許税の税率は、原則として0.4%であるが、「住宅取得資金の貸付け等に係る抵当権の設定登記の税率の軽減」の適用を受けることにより、その税率が0.1%に軽減される。

- 父から相続により家屋を取得した母が、その相続登記をしないまま死亡し、長男が当該家屋を相続により取得した場合、長男を当該家屋の所有権の登記名義人とするため、あらかじめ母をその登記名義人とする登記については、登録免許税は課されない。

広告

正解 3

問題難易度

肢110.6%

肢213.6%

肢347.0%

肢428.8%

肢213.6%

肢347.0%

肢428.8%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 不適切。6カ月以内ではありません。住宅用家屋の所有権の保存登記の税率の軽減を受けるためには、下記の要件を満たす必要があります(所有権移転と抵当権設定でも同じ)。登記は家屋新築後1年以内にすることが要件となっています(措置法72条の2)。

- 個人の住宅用家屋についての登記であること

- 家屋の床面積が50㎡以上であること

- 新築または取得後1年以内に登記を受けること

- 中古住宅の場合、1982年(昭和57年)1月1日以後に建築されたものであること、または一定の耐震基準に適合していること

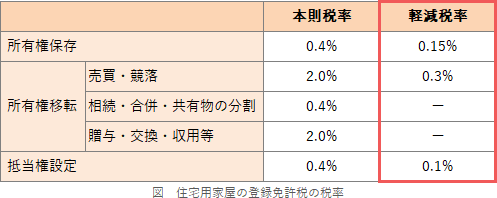

- 不適切。贈与・相続は対象外です。住宅用家屋の所有権の移転登記の税率軽減は、所定の要件(肢1参照)を満たす中古住宅を売買・競落で取得した際に、その移転登記に係る登録免許税が本則2.0%から0.3%に軽減される措置です(措置法73条)。

- [適切]。住宅取得資金の貸付け等に係る抵当権の設定登記の税率軽減は、所定の要件(肢1参照)を満たす住宅の新築・取得するための借入金の担保としてその住宅に抵当権設定登記をする際、その登記に係る登録免除税の税率が本則0.4%から0.1%に軽減される措置です(措置法75条)。

- 不適切。相続により家屋を取得した者が、その相続登記をしないまま死亡した場合、その次に相続する者を当該家屋の所有権の登記名義人とするためにあらかじめ行う死亡した者を登記名義人とするための登記についても、登録免許税は課されます。なお土地に関しては、2025年3月31日までの間は、死亡した者を登記名義人とするための登記については登録免許税が課されない免税措置があります(措置法84条の2の3)。

広告