各種所得の内容(全46問中23問目)

No.23

居住者に係る所得税の配当所得に関する次の記述のうち、最も適切なものはどれか。2019年9月試験 問25

- 内国法人から支払を受ける上場株式の配当について申告分離課税を選択した場合、その配当所得の金額は、同一年中に非上場株式を譲渡したことにより生じた損失の金額と損益通算することができる。

- 内国法人から支払を受ける非上場株式の配当については、受け取った株主が有する当該株式の保有割合にかかわらず、その支払の際に所得税および復興特別所得税が源泉徴収され、住民税は特別徴収されない。

- 内国法人から支払を受ける非上場株式の配当については、原則として、1銘柄につき1回の配当金額が20万円以下であれば、受け取った株主が有する当該株式の保有割合にかかわらず、確定申告不要制度を選択することができる。

- 納税者が契約者(=保険料負担者)となっている生命保険契約に基づいて受け取った契約者配当金は、配当所得として総合課税の対象となるが、配当控除の適用を受けることはできない。

広告

正解 2

問題難易度

肢18.8%

肢254.0%

肢317.1%

肢420.1%

肢254.0%

肢317.1%

肢420.1%

分野

科目:D.タックスプランニング細目:3.各種所得の内容

解説

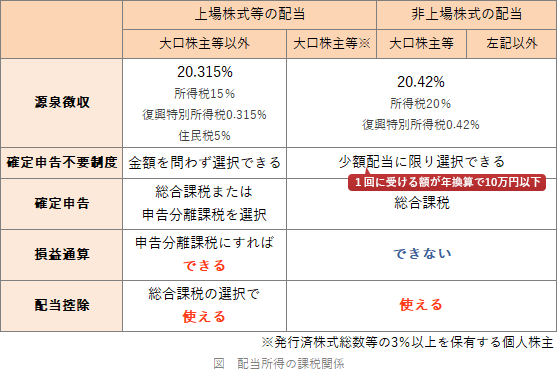

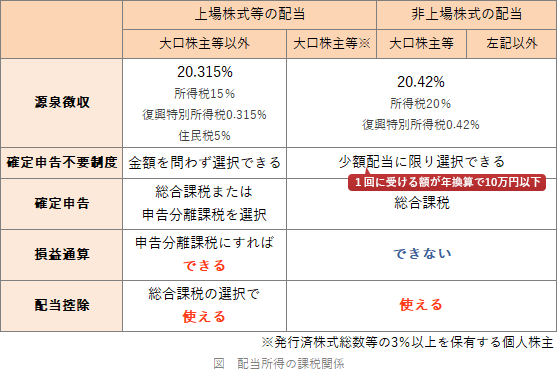

配当所得の課税関係については以下の出題ポイントを確認しておきましょう。

- 不適切。上場株式と非上場株式の間の損益通算はできません。上場株式の配当金について申告分離課税を選択した場合、上場株式等の譲渡損失の金額と損益通算することができますが、非上場株式の損失と通算することはできません。

- [適切]。非上場株式等の配当金は、その支払いを受けるときに所得税+復興特別所得税で20.42%が源泉徴収されます。住民税については源泉徴収ではなく、翌年に普通徴収または特別徴収となります。非上場株式の配当は、配当を受け取った株主が有する当該非上場株式の数にかかわらず、その支払の際に、配当の金額に20.42%の税率を乗じて計算した金額に相当する税額が源泉徴収される。(2024.9-25-1)非上場株式の配当について、受け取った株主が有する当該株式数が当該発行会社の発行済株式総数の3%以上である場合、その支払の際に配当の金額に20.315%の税率を乗じて計算した金額に相当する税額が源泉徴収される。(2021.1-25-1)内国法人から支払を受ける非上場株式の配当については、受け取った株主が有する当該株式の保有割合にかかわらず、配当の金額に20.315%の税率を乗じて計算した金額に相当する税額が源泉(特別)徴収される。(2017.9-25-2)

- 不適切。非上場株式の配当については、原則として、1銘柄につき1回に支払いを受けるべき額が年換算で10万円以下であれば少額配当に該当し、所得税については申告不要とすることができます。なお、住民税については少額配当も他の所得と合わせて総合課税されるので、確定申告書第二表の「住民税・事業税に関する事項」で申告する必要があります。同一銘柄の非上場株式の配当で、1回の配当金額が10万円で配当計算期間が6カ月であるものを年2回受け取った場合、いずれの配当についても確定申告不要制度を選択することができる。(2024.9-25-2)同一銘柄の非上場株式の配当で、1回の配当金額が10万円で配当計算期間が6カ月であるものを年2回受け取った場合、いずれの配当についても確定申告不要制度を選択することができる。(2021.1-25-2)

- 不適切。生命保険契約に基づいて保険期間中に受け取った契約者配当金には、所得税や住民税は課税されません。契約者配当金を受け取ると、その額がその年の支払保険料から差し引かれるので、課税されない代わりに生命保険料控除の対象金額が少なくなります。

広告