不動産の取得・保有に係る税金(全23問中17問目)

No.17

固定資産税に関する次の記述のうち、最も適切なものはどれか。なお、各選択肢において、ほかに必要な要件等はすべて満たしているものとする。2019年5月試験 問38

- 「住宅用地に対する固定資産税の課税標準の特例」の適用を受けている土地の上にある自己が居住している住宅を2023年中に第三者に賃貸した場合、当該土地は貸家の敷地として同特例の対象外となることにより、2024年度の当該土地に係る固定資産税額は増加する。

- 自己が居住している住宅を2023年中に第三者に賃貸した場合、当該家屋は貸家となることにより相続税評価額が下がるため、2024年度の当該家屋に係る固定資産税額は減少する。

- 2023年中に2階建ての認定長期優良住宅を新築して居住の用に供し、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、2024年度から5年度分に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。

- 2023年中に新築された高さが30mを超える分譲マンションについて、各区分所有者に対する当該マンションに係る固定資産税額は、各区分所有者が有する専有部分の床面積および当該専有部分の階層により異なる。

広告

正解 3

問題難易度

肢17.7%

肢211.3%

肢358.7%

肢422.3%

肢211.3%

肢358.7%

肢422.3%

分野

科目:E.不動産細目:4.不動産の取得・保有に係る税金

解説

- 不適切。住宅用地については、敷地のうち1戸につき200㎡以下の部分の課税標準が6分の1に、200㎡超の部分は3分の1になる特例があります。この特例は、自己の居住用だけでなく賃貸目的で所有する住宅の敷地にも適用されます。したがって、固定資産税額は変わりません。

- 不適切。固定資産税額は「固定資産税評価額×税率」で算定されます。この固定資産税評価額は3年ごとに各市町村で個別に決められますが、相続税評価額(路線価)とは連動しないため、相続税評価額が下がった場合でも固定資産税額は変わりません。

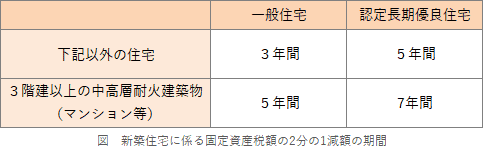

- [適切]。所定の要件を満たす新築住宅の固定資産税額は、居住部分の床面積のうち120㎡までの税額が、本来の税額の2分の1に軽減されます。軽減される期間は、一般住宅が3年間、認定長期優良住宅が5年間です。また、3階建て以上の中高層耐火住宅の場合、減額期間は一般住宅で5年間、認定長期優良住宅で7年間となります。本肢は「2階建て・認定長期優良住宅」なので、減額期間は5年間です。

2階建ての認定長期優良住宅を新築して「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に係る固定資産税は、原則として、当該住宅に対して新たに固定資産税が課されることとなった年度から5年度分の固定資産税額に限り、床面積120㎡までの部分に対する税額の2分の1相当額が減額される。(2024.9-39-4)3階建ての認定長期優良住宅(中高層耐火建築物)を新築して、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に対して新たに固定資産税が課されることとなった年度から7年度分の固定資産税額に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。(2022.1-39-3)

2階建ての認定長期優良住宅を新築して「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に係る固定資産税は、原則として、当該住宅に対して新たに固定資産税が課されることとなった年度から5年度分の固定資産税額に限り、床面積120㎡までの部分に対する税額の2分の1相当額が減額される。(2024.9-39-4)3階建ての認定長期優良住宅(中高層耐火建築物)を新築して、「新築された認定長期優良住宅に対する固定資産税の減額」の適用を受けた場合、当該住宅に対して新たに固定資産税が課されることとなった年度から7年度分の固定資産税額に限り、当該住宅に係る固定資産税額(当該住宅の居住部分の床面積が120㎡を超える場合は120㎡に相当する部分の額)の2分の1に相当する額が減額される。(2022.1-39-3) - 不適切。30mではありません。いわゆるタワーマンションと呼ばれるような高さ60mを超える「居住用超高層建築物」については、2018年に固定遺産税の算定方法見直しがありました。

従前と変わらず、マンション全体の固定資産税額を各専有部分の床面積で按分することは同じですが、新たに補正率を乗じることで高層階では高く、低層階では安くなるようにし、取引単価の傾向が反映されるようになりました。

広告